Аннуитетный кредит что это такое простыми словами примеры

Аннуитетный платёж по кредиту

Аннуитетный платёж — это вариант выплат кредита / займа, который предполагает внесение суммы основного долга и процентов по нему равными долями на протяжении всего срока кредитования через равные промежутки времени.

Слово «аннуитет» заимствовано из французского языка. Annuité — «ежегодная рента» или «годовая рента».

В русском языке аннуитетом может обозначаться или договор займа (в отдельных случаях договор страхования), или сам платёж по такому договору.

Альтернативой аннуитету является дифференцированный платёж.

Типы аннуитетов

При расчётах банки могут использовать следующие аннуитеты:

Порядок расчёта аннуитетного платежа

В первую очередь, заёмщики должны понимать, что сумма и порядок оплаты по кредиту устанавливается банком в договоре (график платежей может быть оформлен отдельным приложением). И поэтому банк вправе самостоятельно определять формулу, по которой будет рассчитываться очередной платёж.

Формула банковского расчёта

К примеру, Сбербанк использует следующую формулу для расчёта (п. 3.1.1 Общих условий потребительского кредитования):

Пример. Пусть клиент берёт 260 тыс. р. на 5 лет под 13,9% годовых.

Итоговая сумма 6036,29 * 12 мес.*5 лет=362177,4 р. (переплата — 102177,4 р.).

Вариант графика погашения к такому кредиту.

Аннуитетный платеж — что это, его плюсы и минусы, в чем состоит разница с дифференцированным платежом и какой вариант выбрать

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Система платежей по кредиту существенно влияет на его стоимость.

Поэтому при выборе наиболее удобного кредитного предложения от банков следует обращать внимание не только на процентную ставку и отсутствие дополнительных комиссионных сборов, но и на то, какую систему выплат предложил банк: аннуитетный платёж или дифференцированный.

Аннуитетный и дифференцированный платежи — разница

Ещё несколько лет назад в РФ была распространена только дифференцированная система выплат. Её суть в том, что ближе к окончанию срока кредитования объём регулярных выплат существенно сокращался.

Сначала заёмщик выплачивал свой основной долг, то есть «тело кредита». Выплаты делались регулярно равными частями. Тогда в первые несколько месяцев, а то и лет, ежемесячные платежи оказывались большими, это понятно, ведь проценты начислялись на всю сумму, а она пока еще мало уменьшилась.

Но время шло, и основной долг сокращался, параллельно уменьшались процентные выплаты. Следовательно, ближе к окончанию срока размер выплат уменьшался тоже.

В последнее время намного шире распространён аннуитетный платёж — это выплата задолженности равными суммами на протяжении всего заранее установленного срока кредитования.

То есть если заёмщик взял кредит, и регулярный платёж был определён, допустим, в 100 руб., эту сумму заёмщик будет выплачивать весь срок кредитования, несмотря на то, что остаток долга постепенно уменьшается.

Система проста и выгодна для финансово-кредитных организаций, и в какой-то мере для заёмщиков.

В российскую практику кредитования система аннуитетных платежей пришла из Европы, где банкиры давно оценили её удобство.

Действительно, аннуитетные выплаты делать намного проще психологически: всегда равная сумма даёт возможность грамотно планировать собственный бюджет. Заранее снимаются также вопросы и претензии к банку, относительно расчёта выплат, так как сумма всегда неизменна.

Банк тоже не в убытке. Заёмщик выплачивает очень большую долю процентов по кредиту сразу, до того как начались изменений в «теле кредита».

Расчёт аннуитетного платежа по формуле на калькуляторе

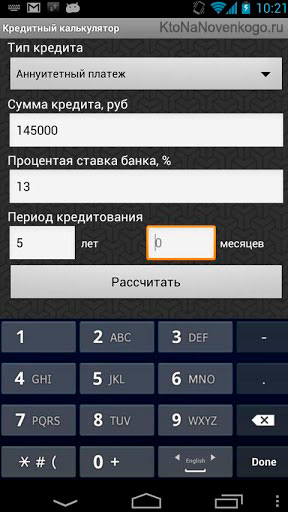

Расчёт по формуле аннуитетного платежа — сложный, и вручную его делать не всегда представляется возможным. Но каждый банк предлагает специализированный онлайн-калькулятор.

В него можно ввести условия выдачи кредита: общую сумму, срок и ставку, и в автоматическом режиме получить сумму регулярного платежа.

В расчётах необходимо выполнить такие действия:

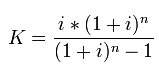

Формула для нахождения коэффициента аннуитета:

где i — процентная ставка по кредиту за один месяц, 1/12 часть годовой

n – число регулярных выплат.

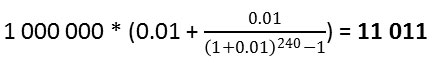

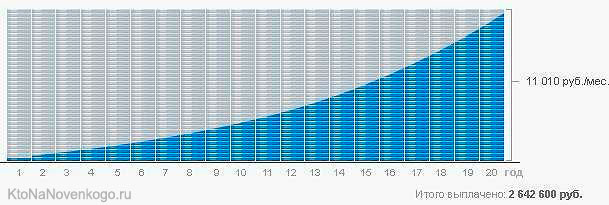

Пример расчёта. Исходные данные: Кредит выдан на 1 млн. руб. и сроком на 20 лет, то есть, на 240 мес. Для простоты расчетов ставку возьмём 12%.Тогда по формуле получим:

Каждый месяц из 20 лет заёмщик будет выплачивать банку 11 011 руб.

Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

Чтобы рассчитать процентную составляющую, нужно ещё не выплаченную часть кредита умножить на процентную ставку за год, а потом разделить на 12, чтобы получить её величину за один месяц. Как только заёмщик получил кредит, сумма первых платежей будет вычисляться так:

1 000 000 х 0.12 / 12 = 10 000

Получается, что из выплаты в 11 011 руб. проценты составляют 10 тыс. (90% от суммы платежа) — это вознаграждение банку за возможность пользоваться кредитом, и только 1011 руб. – основной долг.

Если посмотреть на приведенный выше график становится понятно, что при аннуитете вы сначала выплачиваете проценты банку за выданный кредит и лишь к концу срока кредитования выплаты будут по большей части состоять именно из погашения основного долга.

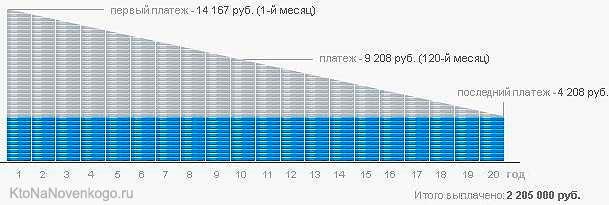

А вот так будет выглядеть график дифференцированных платежей при тех же исходных данных:

Ситуация с соотношением оплаты услуг банка и основного долга выглядит тут получше.

В приведенном выше видео поясняется, как провести расчеты и сравнить, какой вариант платежей будет вам наиболее выгоден и удобен. Полезный материал.

Основные минусы аннуитетного платежа

Процентная составляющая будет превышать само тело долга в течение половины срока выплат, и только через 10 лет (для этого конкретного примера) большая доля выплат придётся уже на сам основной долг.

Значит, что при аннуитетном платеже банк забирает свой доход в виде заплаченных процентов заранее, ещё до того, как закончится срок кредитования.

Наиболее ярко это проявляется тогда, когда заёмщик решит досрочно рассчитаться с банком. Тогда может оказаться, что по прошествии половины кредитного срока сумма основного долга снизилась всего-то на 15 — 20 процентов.

Получается, что для банка аннуитетный платёж предполагает максимальное сохранение прибыли, даже если заемщик надумает делать досрочные выплату. А для заёмщика такой платёж означает большую общую переплату.

Плюсы аннуитета

Но всё же, плюсов у аннуитетных платежей в сравнении с дифференцированными, ничуть не меньше. Хотя бы потому, что отсутствует риск случайной недоплаты при дифференцированном исчислении, и следовательно, начисления штрафов и пеней.

Есть и ещё одно преимущество, скорее, психологического плана. Равномерная нагрузка в течение всего периода исключит ситуацию, при которой начальные платежи будут слишком большими – неподъёмными.

Следовательно, выбирая такую систему выплат, можно рассчитывать успешно справиться с намного большей суммой кредита без просрочек и испорченной кредитной истории.

Это очень важно при крупном кредитовании, например, при ипотеке (что это?). И это, вероятно, наиболее важная разница между аннуитетным и дифференцированным платежом.

Большинство заёмщиков даже при наличии выбора между аннуитетным и дифференцированным платежом выбирает аннуитет: в этом случае процент одобрения кредита намного выше. Банк при согласовании заявки на кредит предъявляет к платёжеспособности заёмщика меньшие требования.

Аннуитетные платежи оказываются выгоднее и при предоставлении налоговых вычетов при ипотеке. Согласно российскому законодательству, проценты по ипотеке возвращаются через НДФЛ (что это такое?) по мере их уплаты. Тогда при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

Какой вид выплат выгоднее однозначно сказать нельзя: всё решает предложение банка, и условия кредитования. Но если у заемщика небольшой доход, или он сам не уверен в его стабильности, предпочтение следует отдавать аннуитету.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Мало у кого начальные платежи вызывают затруднения, если кредит долгосрочный, то трудности могут возникнуть в середине или ближе к концу срока окончательного погашения, потому, на мой взгляд, как раз дифференцированный платеж снимает куда большую нагрузку на заемщика нежели аннуитетный.

Как рассчитать аннуитетный платеж по кредиту

Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

Для заемщика он удобен:

Как рассчитать аннуитетный платеж

Есть несколько способов самостоятельно выполнить расчет аннуитетного платежа: вручную или в с помощью кредитного калькулятора. Для расчета надо знать всего три параметра: сумму, процентную ставку и срок займа.

При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита. Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение.

Формула расчета аннуитета вручную

Формула выглядит так:

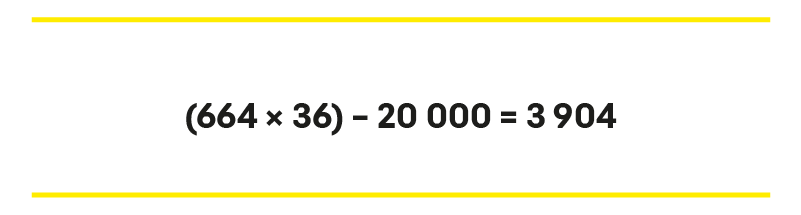

Для расчета возьмем кредит на сумму 20000 рублей под 12% годовых, оформленный на 36 месяцев.

Рассчитаем процентную ставку в месяц (ПС) = 12/(100*12) = 0,01

После выполнения расчетов получим:

Теперь можно определить переплату за весь период займа. Для этого размер ежемесячного взноса умножается на количество месяцев, а затем из полученного значения вычитают тело кредита — сумму основного долга, который вы получаете наличными.

Получается 3 904 руб.

Расчет графика платежей на компьютере

В Excel также можно выполнить расчет аннуитетного графика через финансовую функцию ПЛТ. Для этого нужно заполнить необходимые значения в мастере аргументов функции — окно появляется при нажатии кнопки fx.

Кпер — это срок кредита в месяцах, Пс — тело кредита.

Итоговым значением будет 664 руб., что аналогично результату ручного подсчета.

Как выглядит кредитный калькулятор

Выполнить действия гораздо быстрее и получить итоги в развернутом виде позволяют кредитные калькуляторы на банковских сайтах и финансовых ресурсах.

Стандартный калькулятор состоит из 4 ячеек, у каждой могут быть выпадающие списки:

Многие калькуляторы могут учитывать дату выдачи средств, досрочное погашение и другие дополнительные параметры.

Алгоритм действий простой:

Сервис рассчитает сумму ежемесячного взноса с разбивкой по основному долгу и процентами переплату. Итоги будут предложены в виде таблицы с графиком платежей.

Для наглядности вставим в ячейки калькулятора те же данные из предыдущего примера.

Калькулятор выдал сумму аннуитетного взноса в размере 664,29 руб. (второй столбец «Всего»).

Аннуитетные платежи по кредиту

Аннуитетные платежи – один из видов погашения банковского кредита. Суть метода заключается в погашении задолженности равнозначными суммами на протяжении всего срока действия договора кредитования. При этом сумма оставшейся задолженности не имеет никакого значения.

В состав ежемесячного платежа, как правило, включают начисленные проценты, а также тело кредита (сумму основного долга). Если вам предлагают схему расчетов аннуитетными платежами, знайте, что в общей сложности придется заплатить несколько больше. Но у такой системы есть одно неоспоримое преимущество – она более доступна для среднестатистического заемщика, чем дифференцированные платежи.

График аннуитетных платежей по кредиту

Аннуитетные выплаты производятся раз в месяц. Регулярная сумма платежа не изменяется на протяжении всего срока кредитования. Если вы не относитесь к особенно щепетильным заёмщикам, которые перепроверяют правильность арифметического начисления процентов и списания задолженности, обыкновенного аннуитетного калькулятора на сайте кредитора будет вполне достаточно, чтобы представить будущую схему погашения. Для проверки процентной ставки по аннуитетным платежам некоторые организации предлагают воспользоваться так называемым обратным кредитным калькулятором.

Как рассчитать аннуитетный платеж по кредиту

Для расчёта используется следующая формула:

Значения расшифровываются следующим образом:

х – ежемесячная выплата по кредиту;

S – общая сумма кредита;

P – двенадцатая часть процентной ставки:

N – количество месяцев.

Существует также формула, по которой рассчитываются две части кредита – на погашение начисленных процентов и на погашение самого займа. Но для использования этого инструмента требуются специальные математические знания. Для перепроверки собственного кредита приведённого примера вполне достаточно.

Погашение кредита аннуитетными платежами

Аннуитетные платежи представляются выгодными заёмщику, если речь идет о краткосрочных займах, сроком не более 3-5 лет, а также в тех случаях, когда досрочное погашение запланировано в предварительном порядке.

Если оформить кредит с аннуитетными платежами на более длительный срок — высокая переплата по процентам неизбежна.

Недостатком дифференцированной системы платежей считаются более высокие суммы первых взносов.

Что такое аннуитетный платёж по кредиту

Несмотря на определённые преимущества для заёмщика схема аннуитетного погашения выгодна в первую очередь кредитной организации. При выплатах равными частями проценты каждый раз начисляются на стартовую сумму кредита. Если банк предлагает дифференцированную ставку, заплатить процент от общей суммы придётся только в первом месяце, все последующие платежи будут постепенно уменьшаться, поскольку процент, подлежащий уплате, пересчитывается каждый месяц от суммы непогашенного тела кредита. Банки и кредитные организации нередко предлагают аннуитетные кредиты в рамках определенных акций или специальных предложений.

Совет от Сравни.ру: В отношениях с банком вас должна заботить в первую очередь собственная выгода. Поэтому постарайтесь использовать все возможности для оформления кредита с системой погашения в виде дифференцированных платежей. Соглашайтесь на аннуитетный кредит, только если отсутствует альтернатива. И не забывайте соизмерять свои финансовые возможности до оформления любого займа.

Аннуитетный платёж

Перед оформлением кредита многие клиенты обращают внимание на срок, процентную ставку и сумму займа, которую банк готов предоставить в рамках того или иного продукта. Но также следует учитывать и схему погашения, так как от этого зависит размер ежемесячного взноса и сумма конечной переплаты. Как правило, большинство банков при составлении графика платежей используют аннуитетный метод расчёта. Преимущества и недостатки данной схемы погашения, а также понятие аннуитетного платежа подробно раскрыты в этой статье.

Что такое аннуитетный платёж?

График погашения кредита всегда утверждается банком при оформлении договора и обычно представляет собой таблицу, в которой указываются даты и суммы платежей. Сегодня кредитные организации используют 2 метода погашения задолженности — аннуитетный и дифференцированный (классический). Они принципиально различаются между собой по сумме ежемесячных взносов.

В переводе с латинского термин «аннуитет» переводится как «ежегодный» или «годовой». В финансовой сфере данное понятие используется для определения способа погашения, при котором выплаты вносятся одинаковыми суммами через равные промежутки времени. Таким образом, аннуитетный платёж — это ежемесячный взнос по кредиту, который имеет фиксированный размер на протяжении всего срока действия договора.

Основные особенности данного способа погашения представлены ниже:

Многие клиенты ошибочно считают, что при аннуитетном методе погашения сразу необходимо выплатить всю сумму процентов и только потом можно возвращать основной долг. В итоге у заёмщиков складывается такое мнение, что к середине срока досрочное погашение не имеет смысла, так как проценты уже выплачены.

Однако данная информация не соответствует действительности, потому что даже при аннуитетной схеме начисление процентов осуществляется на остаток задолженности, и банк не может требовать от клиента выплатить их заранее. Если вносить досрочные платежи, то остаток основного долга будет уменьшаться быстрее, а, соответственно, и сумма начисленных процентов сократится.

На сегодняшний день подавляющее большинство ипотечных и потребительских кредитов в России выдаётся на условиях аннуитета. Банки отдают предпочтение данному методу погашения, так как это позволяет извлечь максимальную процентную прибыль сразу после выдачи заёмных средств.

Расчёт аннуитетного платежа по формуле

Чтобы вычислить размер ежемесячного взноса по кредиту с аннуитетной схемой погашения, необходимо воспользоваться следующей формулой:

A — размер постоянного ежемесячного платежа;

S — сумма кредитования;

p — процентная ставка в месяц;

n — срок кредита в месяцах.

Чтобы узнать размер процентной ставки в месяц, следует провести простые расчёты (разделить годовую процентную ставку на 100, затем на 12).

Ниже в качестве примера приведён расчёт аннуитетного платежа по потребительскому кредиту на сумму 100 000 рублей сроком 12 месяцев, выданному под процентную ставку 12% годовых.

Для начала необходимо определить размер процентной ставки в месяц:

p = (12 ÷ 100) ÷ 12 = 0,01

Далее следует подставить указанные значения в формулу аннуитетного платежа и произвести расчёты.

Таким образом, сумма ежемесячного взноса по кредиту составит 8884,88 рублей. Ниже в таблице представлен полный график погашения, составленный для данного примера.

| Месяцы | Сумма ежемесячного платежа, рубли | Основной долг | Начисленные проценты | Остаток задолженности |

| 1 | 8884,88 | 7 884,88 | 1 000,00 | 92 115,12 |

| 2 | 8884,88 | 7 963,73 | 921,15 | 84 151,39 |

| 3 | 8884,88 | 8 043,36 | 761,08 | 76 108,03 |

| 4 | 8884,88 | 8 123,80 | 679,84 | 67 984,23 |

| 5 | 8884,88 | 8 205,04 | 597,79 | 59 779,19 |

| 6 | 8884,88 | 8 287,09 | 514,92 | 51 492,11 |

| 7 | 8884,88 | 8 369,96 | 431,22 | 43 122,15 |

| 8 | 8884,88 | 8 453,66 | 346,68 | 34 668,49 |

| 9 | 8884,88 | 8 538,19 | 8 611,11 | 26 130,30 |

| 10 | 8884,88 | 8 623,58 | 261,30 | 17 506,72 |

| 11 | 8884,88 | 8 709,81 | 175,07 | 8 796,91 |

| 12 | 8884,88 | 8 796,91 | 87,97 | 0,00 |

| Итого | 106 618,55 | 100 000,00 | 6 618,55 |

Так как приведенные расчёты достаточно сложны, то для определения правильной суммы аннуитетного платежа рекомендуется воспользоваться кредитным калькулятором на сайте банка. Указанная формула уже заложена в систему, а клиенту остаётся только ввести процентную ставку, срок и сумму кредитования.

Преимущества и недостатки аннуитетных платежей

Аннуитетный метод погашения обладает следующими преимуществами для заёмщика:

Несмотря на перечисленные плюсы, аннуитетная схема погашения имеет и обратную сторону. К недостаткам данного метода следует отнести:

Избежать высокой переплаты по аннуитетному кредиту можно при помощи частичного досрочного погашения. Если в дату платежа вносить дополнительную сумму, то она в полном объёме будет идти на погашение тела кредита. Таким образом заёмщик сможет увеличить долю основного долга, выплаченного в текущем месяце.

После обработки досрочного погашения банк произведёт перерасчёт ежемесячного платежа по аннуитетному методу. Если срок останется прежним, сумма обязательного взноса станет меньше. Некоторые банки предлагают клиентам сохранить исходный размер ежемесячного платежа при условии сокращения срока кредитования.