Что показывает коэффициент бета в модели capm

Модель оценки капитальных активов – CAPM (У. Шарпа) в Excel

Рассмотрим практические аспекты построения модели оценки капитальных активов CAPM с помощью Excel для отечественных акций ОАО «Газпром».

Модель оценки капитальных активов (англ. Capital Assets Price Model, CAPM) – модель оценки (прогнозирования) будущей доходности актива для инвесторов. Подход оценки активов был теоретически разработана еще в 50-е годы Г.Марковицем, и окончательно сформирован в виде модели в 60-е годы У.Шарпом (1964), Дж. Трейнором (1962), Дж. Линтнером (1965), Ж. Мосином (1966).

Модель CAPM основывается на гипотезе эффективного рынка капитала (Efficient Market Hypothesis, EMH), созданной еще в начале 20-го века Л. Башелье и активно продвигаемую Ю.Фамой в 60-е годы. Данная гипотеза имеет ряд условий по способу распространению информации и действию инвесторов на эффективном рынке капитала:

Исходя из гипотезы эффективного рынка, У. Шарп сделал предположение, что на будущую доходность акции будут оказывать влияние только рыночные (системные) риски. Другими словами, будущую доходность акции будут определять общее настроение рынка. Поэтому, кстати, он и был сторонником пассивного инвестирования, когда инвестиционный портфель не пересматривается от получения новой информации. Следует отметить, что на эффективном рынке невозможно получить сверхприбыль. Это делает любое активное управление инвестициями (инвестиционным портфелем) не целесообразным и ставит под сомнение эффективность вложения в ПИФы. В результате, модель У. Шарпа имеет всего один фактор – рыночный риск (коэффициент бета). Анализируя данные постулаты эффективного рынка, можно заметить, что в современной экономике многие из них не выполняются. Модель CAPM в большей степени является теоретической моделью и может использоваться на практике в общем случае.

| ★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Модель CAPM. Формула расчета

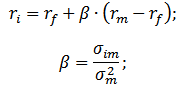

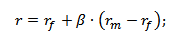

Формула оценки будущей доходности актива (акции) по модели CAPM имеет следующий аналитический вид:

r – ожидаемая доходность актива (акций);

rf – доходность по безрисковому активу;

rm – среднерыночная доходность;

β – коэффициент бета (мера рыночного риска), который отражает чувствительность изменения стоимости активов в зависимости от доходности рынка. Данный коэффициент иногда называют коэффициент Шарпа.

Модель представляет собой уравнение линейной регрессии и показывает линейную взаимосвязь между доходностью (r) и рыночным риском (β);

σim – стандартное отклонение изменения доходности акции от изменения доходности рынка;

σ 2 m – дисперсия рыночной доходности.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Расчет модели CAPM в Excel

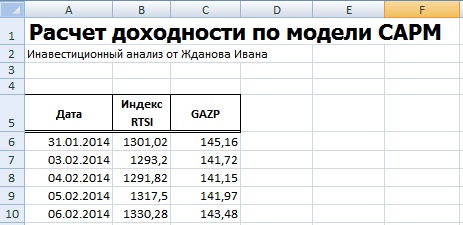

Для того чтобы лучше понять модель CAPM разберем ее на реальном примере акций предприятия ОАО «Газпром». Для этого воспользуемся программой Excel. Получить котировки акций можно на сайте finam.ru в разделе «Про рынок» → «Экспорт данных».

В нашей формуле за рыночную доходность будем брать изменения индекса РТС (RTSI), также это может быть индекс ММВБ (MICECX). Для американских акций зачастую берут изменения индекса S&P500. Были взяты ежедневные котировки акции и индекса за 1 год (250 данных), начиная с 31.01.2014 по 30.01.2015 г.

Далее необходимо рассчитать доходности акции (E) и индекса (D), по формулам:

Хочется заметить, что для оценки доходностей могла быть использована также формула расчета через натуральный логарифм:

Итоговый результат расчета доходности одинаковый.

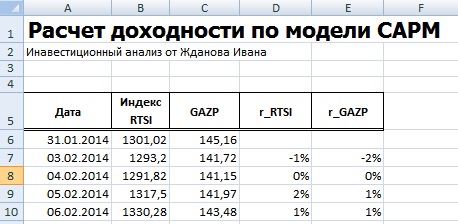

На следующем этапе необходимо рассчитать значение коэффициента бета, отражающего рыночный риск акции. Для этого есть два варианта расчета.

Расчет коэффициента бета с помощью формул Excel

Для расчета коэффициента бета можно воспользоваться формулой ИНДЕКС и ЛИНЕЙН, первая позволяет взять индекс b из формулы линейной регрессии между доходностями акции и индекса, который соответствует коэффициенту бета. Формула расчета будет следующая:

Расчет коэффициента бета через надстройку «Регрессия»

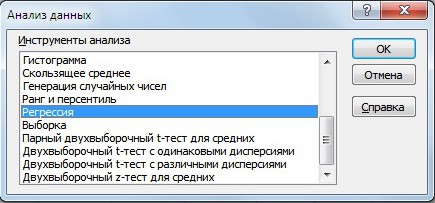

Второй вариант расчета рыночного риска модели заключается в использовании надстройки в разделе «Главное меню» → «Данные» →«Анализ данных» → «Регрессия».

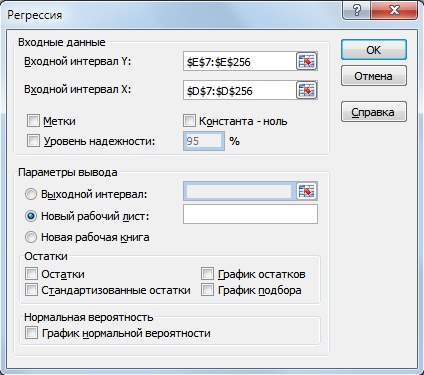

В открывшемся окне необходимо заполнить два поля: «Входной интервал Y» и «Входной интервал Х» доходностями индекса и акции соответственно.

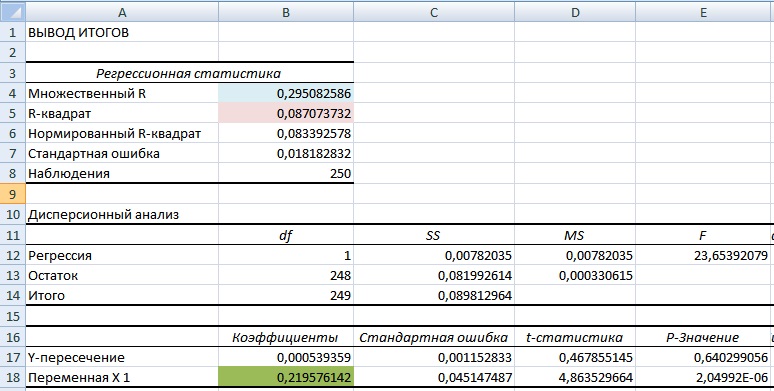

На новом листе Excel появится основные параметры модели линейной регрессии. В ячейке В18 отразится рассчитанный коэффициент линейной регрессии – коэффициент бета. Рассмотрим другие полученные параметры анализа. Так показатель Множественной R (коэффициента корреляции) между доходностью акции и индекса составляет 0,29, что показывает низкую степень зависимости доходности акции от доходности индекса. Коэффициент R-квадрат (коэффициент детерминированности) отражает точность полученной модели. Точность составляет 0,08, что очень мало для того чтобы принимать адекватные решения о прогнозировании будущей доходности на основе взаимосвязи только с уровнем риска рынка.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Что показывает коэффициент бета в модели CAPM?

Коэффициент бета показывает чувствительность изменения доходности акции и доходности рынка. Другими словами, отражает рискованность вложения в тот или иной актив. Коэффициент бета служит мерой рыночного риска. Знак перед показателем отражает их однонаправленное или разнонаправленное движение. Рассмотрим более подробно значение бета в таблице ниже:

Модель CAPM – что это простыми словами, пример расчета

CAPM (Capital Asset Pricing Model) – одна из методик оценки стоимости активов акционерного общества с точки зрения рисков, присущих как непосредственно оцениваемому активу, так и рынку в целом.

Модель CAPM построена на предположении: инвесторы заинтересованы в получении дохода выше, чем доход по безрисковым активам.

CAPM – это метод, который может применяться в теории, на практике его использование возможно лишь в некоторых случаях, в комбинации с другими методиками.

Сегодня мы рассмотрим модель оценки капитальных активов CAPM: формулу расчета этого показателя, его применение на практике, преимущества и недостатки.

Что такое модель CAPM

Как известно, стоимость акционерного общества определяется стоимостью его активов. В данном случае под активами понимают не основные фонды, а финансовые инструменты, эмитентом которых является предприятие.

Предпосылкой CAPM стала гипотеза эффективного рынка капитала, появившаяся в начале XX века. Эта гипотеза основана на том, что рынок является прозрачным, и любые изменения быстро отражаются на стоимости акций. В целом рынок «заточен» на долгосрочные инвестиции.

Современная модель оценки капитальных активов была разработана в середине XX века американским экономистом Гарри Марковицем. Далее метод CAPM был взят на вооружение другими финансовыми гуру: Джоном Линтнером, Джеком Л. Трейнором и Уильямом Шарпом. Последний в 1964 г. разработал модификацию модели, которая используется по сей день. Иногда модель капитальных активов CAPM называют моделью Шарпа.

Итак, на чем основана CAPM model? Попытаемся объяснить простыми словами.

Предположим, есть некий безрисковый актив с минимальной доходностью и практически нулевой волатильностью. Безрисковым средством в модели CAPM обычно выступают государственные облигации. Помимо этого, в портфеле мы имеем акции предприятия нефтедобывающего комплекса. Эти бумаги могут принести неплохой доход, однако уж очень зависят от внешней ситуации, в том числе политической. Какова цель инвестора? Как сбалансировать портфель?

Если наш инвестор очень осторожен, то в его портфеле будут преобладать ОФЗ. Да, он не получит высокий доход, но и ничего не потеряет. А если он все-таки хочет, чтобы его деньги работали и приносили прибыль, то он будет двигаться в сторону увеличения доли бумаг с высокой волатильностью. При этом должно соблюдаться общее правило: если эти бумаги начнут падать и приносить убыток, общая должность портфеля не должна быть ниже, чем ставка доходности по ОФЗ.

Для чего необходима модель оценки капитальных активов

Итак, на чем основана модель оценки капитальных активов? Инвестор должен представлять, какой доход он может получить за то, что рискует своими деньгами.

Наглядно CAPM представлена на графике:

Модель CAPM описывает зависимость между доходностью актива, ставкой по безрисковым инструментам и рыночному риску в целом.

CAPM включает элементы:

Итак, CAPM применяется для оценки доходности ценной бумаги или проекта с учетом систематического (недиверсифицируемого) риска.

Недиверсифицируемый риск – это риск, связанный с отсутствием стабильности в получении дохода. Так, в одном году доходность может быть максимальная, а в следующем периоде оказаться нулевой. Подобные риски присущи ценным бумагам российских компаний, в т.ч. «голубым фишкам».

Возникает резонный вопрос: как рассчитывать или где взять значение коэффициента β? Этот показатель берется из данных статистики. Можно рассчитать коэффициент самостоятельно, используя функции линейной регрессии в Excel, что мы и сделаем в примере ниже. Для этого нужны данные доходности за определенный период по анализируемому активу и в целом по рынку. Для российских бумаг обычно используются индексы РТС или ММВБ, для зарубежных – S&P 500, NASDAQ и др.

Поскольку значения индекса основаны на данных за предыдущие периоды, а само понятие систематического риска говорит о непредсказуемости изменения цены и доходности инструмента, применять расчеты на практике следует с осторожностью. Тем не менее рассчитаем Capital Asset Pricing Model по формуле и в Excel, используя данные по котировкам, находящиеся в свободном доступе.

Формула расчета

Формула CAPM выглядит так:

\( RE \) – ожидаемая ставка;

\( Rf \) – ставка по безрисковым инструментам;

\( Rm \) – усредненная прибыль по портфелю в целом;

\( β \) – коэффициент чувствительности актива к колебаниям рынка.

Например, средняя ставка по ОФЗ – 4%. Ожидаемая доходность по портфелю – 20%. Коэффициент β – 0,5.

Таким образом, инвестор ожидает, что инструмент будет приносить доход в размере 12%.

Расчет модели CAPM в Excel

Приведем пример расчета модели CAMP с использованием редактора Excel. Исходные данные будут такие:

| Месяц | NASDAQ | TSLA | r_NASDAQ | r_TSLA | Rf | β | Rm | RE (formula CAMP) |

|---|---|---|---|---|---|---|---|---|

| Янв. ’20 | 9 150,94 | 130,11 | 1,51% | 3,17 | 3,46% | 7,69% | ||

| Февр. ’20 | 8 567,37 | 133,60 | -6% | 3% | ||||

| Март ’20 | 7 700,10 | 104,80 | -10% | -22% | ||||

| Апр. ’20 | 8 889,55 | 156,38 | 15% | 49% | ||||

| Май ’20 | 9 489,87 | 167,00 | 7% | 7% | ||||

| Июнь ’20 | 10 058,76 | 215,96 | 6% | 29% | ||||

| Июль ’20 | 10 745,27 | 286,15 | 7% | 33% | ||||

| Авг. ’20 | 11 775,46 | 498,32 | 10% | 74% | ||||

| Сент. ’20 | 11 167,51 | 429,01 | -5% | -14% | ||||

| Окт. ’20 | 10 911,59 | 388,04 | -2% | -10% | ||||

| Нояб. ’20 | 12 198,74 | 567,60 | 12% | 46% | ||||

| Дек. ’20 | 12 888,28 | 705,67 | 6% | 24% |

Коэффициент β посчитан способом линейной регрессии между доходностями по акциям Tesla и индексу NASDAQ и составляет 3,17. Как мы помним, значение больше единицы указывает на то, что акции чувствительны к изменению рыночной доходности.

\[ RE=Rf + β х (Rm – Rf)=1,51\% + 3,17 х (3,46\% – 1,51\%)=7,69\%. \]

Ожидаемая доходность выше ставки по безрисковым бумагам и значительно выше рыночной доходности Rm, которая рассчитана как среднее значение по индексу NASDAQ.

Как устроена модель CAPM

Модель ценообразования на капитальные активы предполагает следующее:

Как можно использовать модель CAPM

Базовая модель оценки капитальных активов соответствует критерию определения цены капитала: сумма ожидаемой прибыли деленная на количество ценных бумаг.

Ожидаемая доходность рассчитывается с учетом рисков и чувствительности цены к изменениям общей ситуации на рынке. Модель CAPM исходит из того, что инвесторы могут варьировать структуру портфеля с учетом премии за риск. В свою очередь, финансовые менеджеры используют модель для расчета стоимости капитала компании.

Где применяется модель CAPM

Итак, основные задачи CAPM – определение цены капитала и премии за риск. В связи с этим модель можно использовать при расчете ставки дисконтирования. Области применения могут быть самые разные.

Так, аналитики рассчитывают стоимость капитала по компании, ее подразделениям, фирмам-конкурентам и отрасли в целом. Инвестор, сравнивая ожидаемую прибыль с доходностью по безрисковым инструментам, принимает решение об увеличении или сокращении доли того или иного актива в портфеле.

Преимущества и недостатки модели CAPM

Перечислим плюсы использования модели:

Недостатки модели оценки капитальных активов заключаются в следующем:

Пример расчета

Итак, модель оценки капитальных активов включает следующие компоненты:

Рассмотрим простой пример расчета ставки дохода на собственный капитал (RE) по модели CAPM с использованием исходных данных:

\( Rf \) =5% (ставка по ОФЗ);

Сначала рассчитаем премию за риск:

\[ RE=0,05 + 1,5 х 0,07=0,155 \]

Таким образом, ставка дохода на собственный капитал составляет 15,5%.

Заключение

Базовая модель ценообразования на капитальные активы используется для оценки степени влияния риска на будущую доходность ценных бумаг. Применение CAPM в условиях кризисов может давать недостоверные результаты ввиду высокой волатильности рынка: возникает необходимость постоянно пересчитывать премию за риск, которая меняется практически каждый день. Ориентированная на долгосрочную перспективу, модель CAPM не подходит для такой ситуации.

Как и любой другой инструмент расчета, модель оценки активов CAPM следует использовать в совокупности с другими методиками: WACC (средневзвешенная стоимость капитала), DDM (модель дисконтирования дивидендов) и др.

Коэффициент бета. Формула. Расчет в Excel для ОАО «Газпром». Современные модификации

Разберем такой инвестиционный показатель как – коэффициент бета, рассчитаем его на реальном пример с помощью Excel и рассмотрим различные современные модификации.

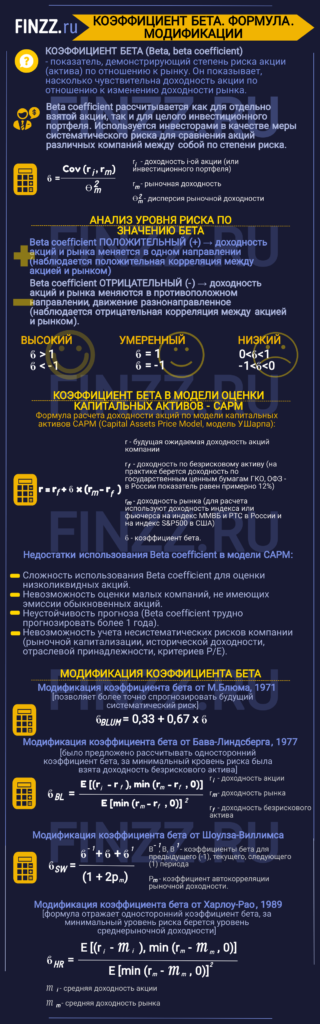

Инфографика: Коэффициент бета

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Коэффициент бета. Определение

Коэффициент бета (англ. Beta, β, beta coefficient) – определяет меру риска акции (актива) по отношению к рынку и показывает чувствительность изменения доходности акции по отношению к изменению доходности рынка. Коэффициент бета может быть рассчитан не только для отдельной акции, но также и для инвестиционного портфеля. Коэффициент используется как мера систематического риска, и применяется в модели У.Шарпа – оценки капитальных активов CAPM (Capital Assets Price Model). В первые, коэффициент бета рассмотрел Г. Марковиц для оценки систематического риска акций, который получил называние индекс недиверсифицируемого риска. Коэффициент бета позволяет сравнивать между собой акции различных компаний по степени их риска.

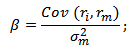

Формула расчета коэффициента бета

β – коэффициент бета, мера систематического риска (рыночного риска);

ri – доходность i-й акации (инвестиционного портфеля);

rm – рыночная доходность;

σ 2 m – дисперсия рыночной доходности.

| ★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Анализ уровня риска по значению коэффициента бета (β)

Коэффициент бета показывает рыночный риск акции и отражает чувствительность изменения акции по отношению к изменению доходности рынка. В таблице ниже показана оценка уровня риска по коэффициенту бета. Коэффициент бета может иметь как положительный, так и отрицательный знак, который показывает положительную или отрицательную корреляцию между акцией и рынком. Положительный знак отражает, что доходность акций и рынка изменяются в одном направлении, отрицательный – разнонаправленное движение.

Значение показателя

Уровень риска акции

Направление изменения доходности акции

Данные для построения коэффициента бета информационными компаниями

Информационные компании

Можно заметить, что Bloomberg проводит краткосрочную оценку показателя, тогда как Barra и Value Line используют месячные данные доходностей акций и рынка за последние пять лет. Долгосрочная оценка может сильно быть искажена вследствие влияния на акции компании различных кризисов и негативных факторов.

Коэффициент бета в модели оценки капитальных активов – CAPM

Формула расчета доходности акций по модели капитальных активов CAPM (Capital Assets Price Model, модель У.Шарпа) имеет следующий вид:

r – будущая ожидаемая доходность акций компании;

rf – доходность по безрисковому активу;

rm – доходность рынка;

β – коэффициент бета (мера рыночного риска), отражает чувствительность изменения стоимости акций компании в зависимости от изменения доходности рынка (индекса);

Модель CAPM была создана У.Шарпом (1964) и Дж. Линтером (1965) и позволяет спрогнозировать будущее значение доходности акции (актива) на основании линейной регрессии. Модель отражает линейную взаимосвязь планируемой доходности с уровнем рыночного риска, выраженного коэффициентом бета.

Доходность по безрисковому активу, на практике, берется как доходность по государственным ценным бумагам ГКО, ОФЗ. Доходность по ним в России составляет около 12%. Доходность можно посмотреть на сайте ЦБ в разделе «Ставки рынка ГКО-ОФЗ».

Для расчета рыночной доходности используют доходность индекса или фьючерса на индекс (индекс ММВБ, РТС – для России, S&P500 – США).

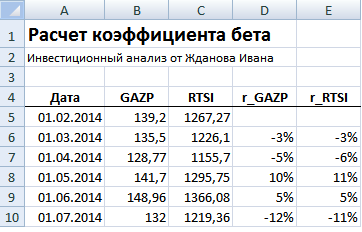

Пример расчета коэффициента бета в Excel

Рассчитаем коэффициент бета в Excel для отечественной компании ОАО «Газпром». Данная компания имеет обыкновенные акции, котировки которых можно посмотреть на сайте finam.ru в разделе «Экспорт данных». Для расчета были взяты месячные котировки акции ОАО «Газпром» (GAZP) и индекса РТС (RTSI) за период с 31.01.2014 по 31.01.2015 г.

Далее необходимо рассчитать доходности по акции и индексу, для этого воспользуемся формулами:

Для расчета коэффициента бета необходимо рассчитать коэффициент линейной регрессии между доходностью акций ОАО «Газпром» и индекса РТС. Рассмотрим два варианта расчета коэффициента бета средствами Excel.

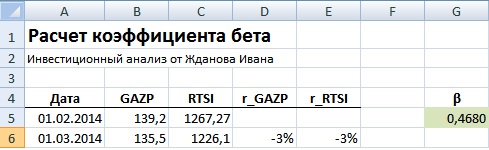

Вариант №1. Расчет через формулу Excel

Расчет через формулы Excel выглядит следующим образом:

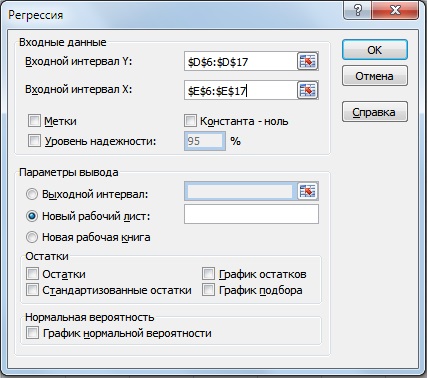

Вариант №2. Расчет через надстройку «Анализ данных»

Второй вариант расчета коэффициента бета использует надстройку Excel «Анализ данных». Для этого необходимо перейти в главном меню программы в раздел «Данные», выбрать опцию «Анализ данных» (если данная надстройка включена) и в инструментах анализа выделить «Регрессия». В поле «Входной интервал Y» выбрать доходности акции ОАО «Газпром», а в поле «Выходные интервал X» выбрать доходности индекса РТС.

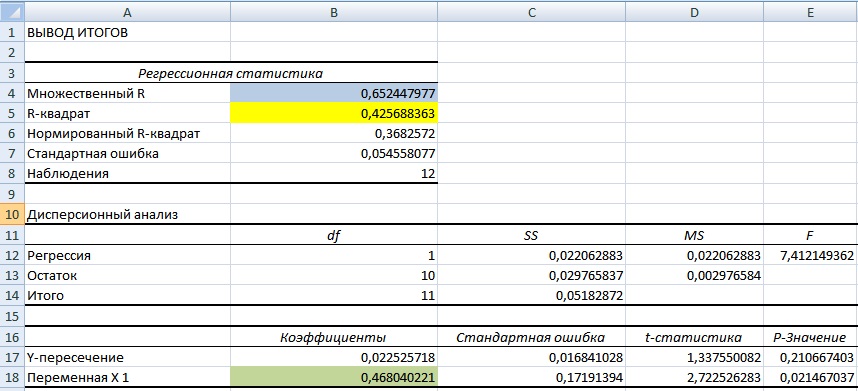

Далее мы получим отчет по регрессии на отдельном листе. В ячейке В18 показано значение коэффициента линейной регрессии, который равен коэффициенту бета = 0,46. Также проанализируем другие параметры модели, так показатель R-квадрат (коэффициент детерминированности) показывает силу взаимосвязи между доходностью акции ОАО «Газпром» и индекса РТС. Коэффициент детерминированности равен 0,4, что является довольно мало для точного прогнозирования будущей доходности по модели CAPM. Множественный R – коэффициент корреляции (0,6), который показывает наличие зависимости между акцией и рынком.

Значение 0,46 коэффициента бета для акции свидетельствует о умеренном риске и в тоже время сонаправленность изменения доходностей.

| ★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Недостатки использования коэффициента бета в модели CAPM

Рассмотрим ряд недостатков присущих данному коэффициенту:

Модификация коэффициента бета

Так как коэффициент, предложенный У. Шарпов не имел должной устойчивости и не мог использоваться для прогнозирования будущей доходности в модели CAPM, различными учеными были предложены модификации и корректировки данного показателя (англ. adjusted beta, modified beta).Рассмотрим скорректированные коэффициенты бета:

Модификация коэффициента бета от М.Блюма (1971)

Маршал Блюм показал, что со временем коэффициенты бета компаний стремятся к 1. Формула расчета скорректированного показателя следующая:

Использование данных весовых значений позволяет более точно спрогнозировать будущий систематический риск. Так данную модификацию используют многие информационные агентства, такие как: Bloomberg, Value Line и Merrill Lynch.

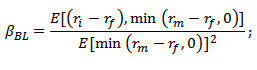

Модификация коэффициента бета от Бава-Линдсберга (1977)

В своей корректировке Линдсберг предложил рассчитывать односторонний коэффициент бета. Главный постулат заключался в том, что изменение доходности выше определенного уровня большинство инвесторов не рассматривают как риск, а риском считается только то, что ниже уровня. За минимальный уровень риска в данной модели был доходность безрискового актива.

ri – доходность акции; rm – доходность рынка; rf – доходность безрискового актива.

Модификация коэффициента бета от Шоулза-Виллимса

β-1, β, β1 – коэффициенты беты для предыдущего (-1) текущего и следующего (1) периода;

ρm – коэффициент автокорреляции рыночной доходности.

Модификация коэффициента бета от Харлоу-Рао (1989)

Формула отражает одностороннюю бету, с предположением, что инвесторы рассматривают риск только как отклонение от среднерыночной доходности вниз. В отличие от модели Бава-Линдсберга за минимальный уровень риска брался уровень среднерыночной доходности.

где: μi – средняя доходность акции; μm – средняя доходность рынка;

Помимо коэффициента бета на практике используют другие показатели риска-доходности инвестиционного портфеля, ПИФа, более подробно узнать про современные показатели оценки инвестиций вы можете в моей статье: «Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel«. О практике оценке риска инвестиции читайте в статье: «Методы оценки риска VaR (Value at Risk). Рыночный риск. Пример расчета в Excel «.

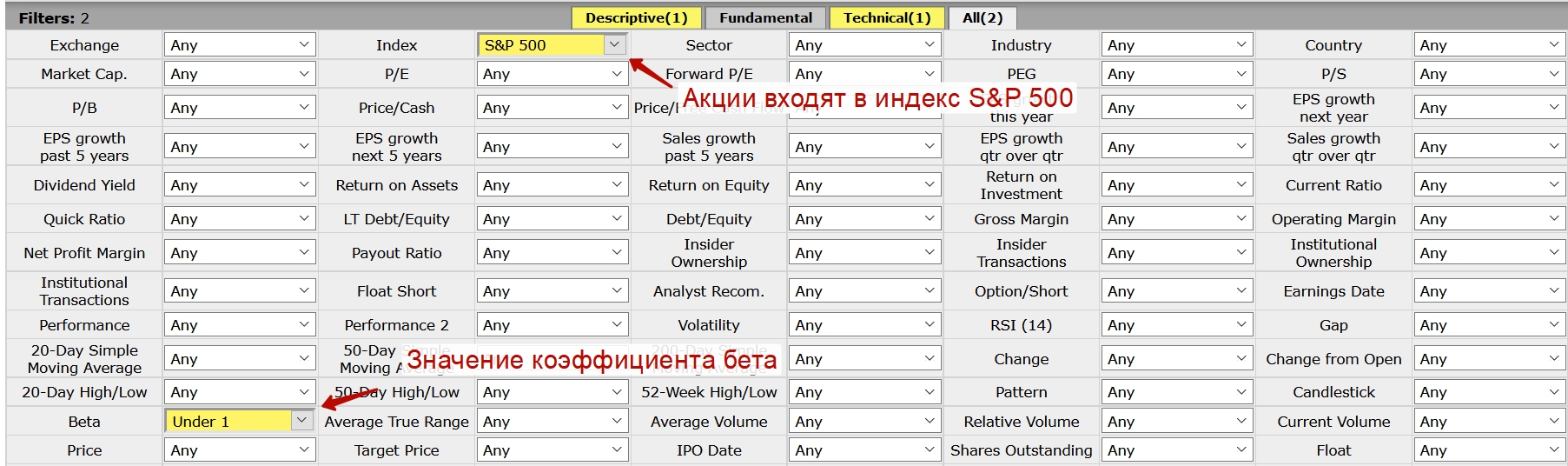

Коэффициент бета для акций США

Существуют сервисы позволяющие оценить коэффициент бета для множества компаний и выделить наиболее интересные. Будем применять сервис Finviz. Чтобы найти акции менее чувствительные чем колебания фондового рынка необходимо установить коэффициент бета меньше 1.

Фильтрация акций США по бета меньше «1» позволяет найти акции для консервативного инвестора, изменчивость которых ниже изменения индекса S&P 500

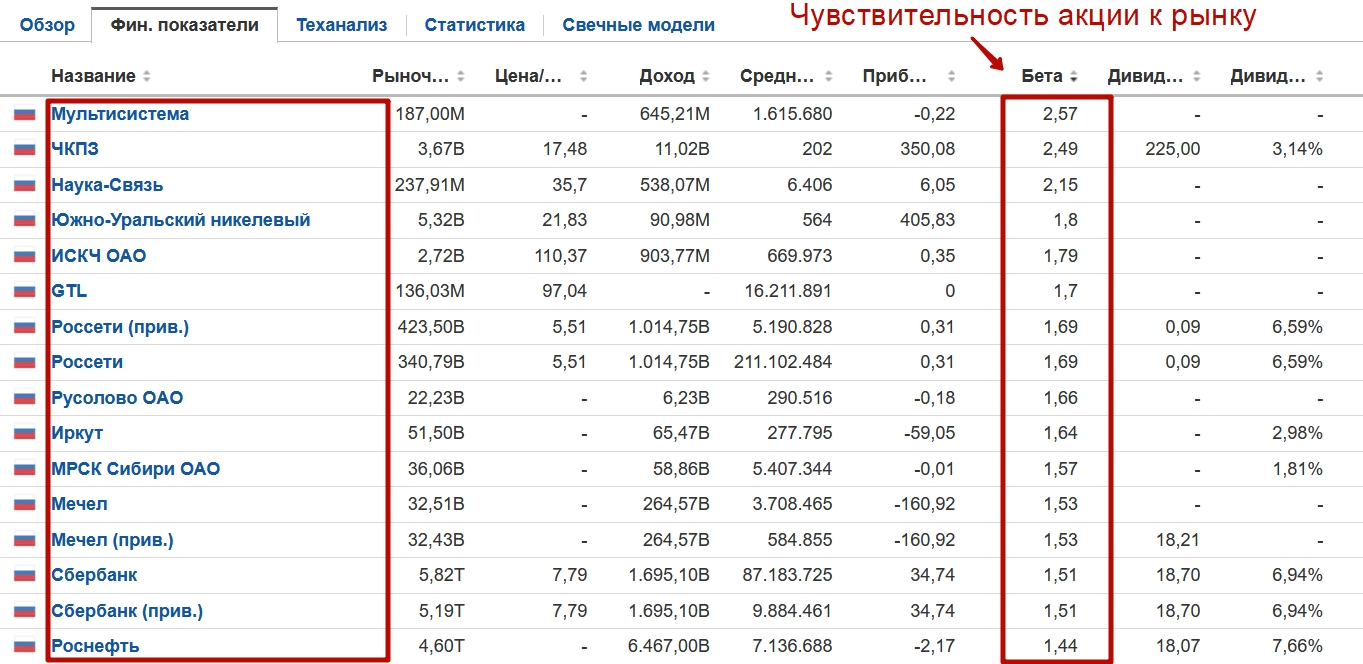

Где посмотреть коэффициент бета для российских акций

Если цель узнать коэффициент бета для российских акций, то для этого можно воспользоваться сервисом investing.com. Помимо отечественных компаний коэффициент бета можно определить для иностранных. Как мы видим для акции Мультисистемы коэффициент равен 2,57 – это значит, что она в 2,5 раза более изменчивая по отношению к рыночному изменению (индексу ММВБ).

Проанализировать акции на бета можно по ссылке.

Сортировка отечественных акций по коэффициента бета. Чем выше значение тем более изменчива акция по отношению к индексу ММВБ

Высокие значения коэффициента бета при растущем рынке будут обеспечивать дополнительную прибыль, при коррекциях такие акции как правило имеют больше убытков.

Резюме

Коэффициент бета является одним из классических мер рыночного риска для оценки доходности акций, инвестиционных портфелей и ПИФов. Несмотря на сложность использования данного инструмента для оценки отечественных низколиквидных акций и неустойчивость его изменения во времени, коэффициент бета является ключевым показателем оценки инвестиционных рисков. Рассмотренные модификации коэффициента позволяют скорректировать и дать более оценку систематическому риску. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич