Что показывает кривая лаффера показывает

Смысл кривой Лаффера

Что такое кривая Лаффера

Кривая Лаффера — графическое и устойчивое отображение зависимости между налоговыми поступлениями и налоговыми ставками.

Основоположниками идеи снижения налогов и стимулирования инвестиций в экономике считаются сторонники школы предложения. Они видели смысл в отказе от прогрессивного налогообложения. Они считали, что это происходит потому, что те, кто зарабатывает больше всего денег, играют ведущую роль в обновлении производства. Поэтому стоит понизить налоговые ставки на бизнес, на заработную плату и дивиденды. Нужны механизмы стимулирования инвестиций и желания зарабатывать дополнительные деньги. Идеи кривой Лаффера также встречались у Джона Кейнса и средневекового учёного Ибн Хальдуна.

Суть кривой Лаффера и что она показывает

Кривая Лаффера (англ. Laffer curve) показывает соотношение налоговых поступлений и ставок налогообложения, при котором налоговые поступления достигают максимальных показателей. Эти показатели, их взаимозависимость, а также модель кривой вывел американский экономист Артур Лаффер.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

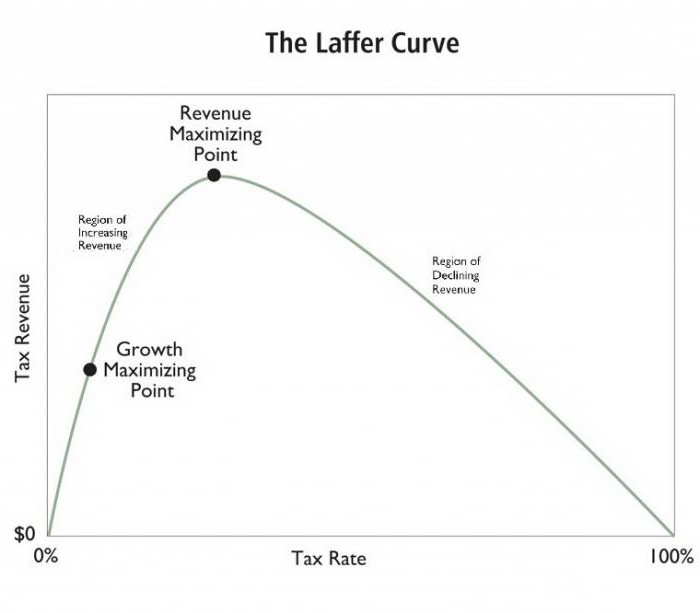

Основная функция кривой — установить размер налогообложения для граждан и бизнеса, который будет иметь наибольший эффект, чтобы доход государства был как можно больше. Соответственно, главным инструментом является сокращение налогообложения.

Это логично, т.к. когда у гражданина (или организации) государство забирает больше 40-50% доходов, то, в связи с этим, они предпочитают не платить налоги, а уклоняться от них, сбегать за границу или ликвидировать бизнес.

Соответственно, если ставка снижена, то, несмотря на минимальные мгновенные доходы, в перспективе государство получает хорошие средства, т.к. людям легче эти налоги заплатить.

Для чего используется кривая Лаффера

Снижения налогового бремени

В целях выявления потенциального уровня максимального налога в натуральном выражении, Лаффер нашел способ определить максимально действенную процентную ставку.

Высокие налоги предполагают высокий уровень управления экономикой. Однако, при этом страдает экономическая свобода, т.е. невмешательство государства в хозяйственные дела гражданина или организации.

Удобной для предпринимателей является 15% налоговая нагрузка. Но при таком раскладе экономикой становится сложно управлять. В развитых странах существуют высокие налоги, которые потом возвращаются населению в виде субсидий, высоких пенсий и другой материальной помощи.

Соответственно, кривая Лаффера четко показывает взаимозависимость между налогами, экономической стабильностью и высоким уровнем жизни (хотя налоги являются лишь составляющей общего уровня жизни).

Увеличения инвестиций и стимулирования роста производства

Нет четких сведений по вопросу: какая эффективная ставка является критической? По Лафферу, если забирать у бизнеса больше 35-40% добавленной стоимости, то это провоцирует «налоговую ловушку», которая делает инвестиции и рост производства невыгодными.

В качестве нормализации данной ситуации, не всегда стоит понижать налоговую ставку. Иногда действенным способом являются налоговые льготы (сюда также входят возможности использования ускоренной амортизации, целевое инвестиционное кредитование, налоговые вычеты и т.д). Нужно стимулировать желание бизнеса инвестировать, а не просто облагать налогами (пусть даже и низкими).

Однако, данные методы хороши не всегда, т.к. существуют также различные другие обстоятельства (такие как военное положение и неблагоприятные для ведения бизнеса регионы). В таких случаях государство вынужденно поднимает налоги, потому что нужно защитить границы (в первом случае) или обеспечить работоспособность организаций в таких регионах, как, например, север России (во втором случае).

Формула кривой Лаффера

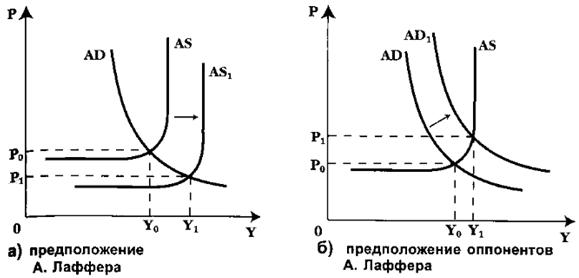

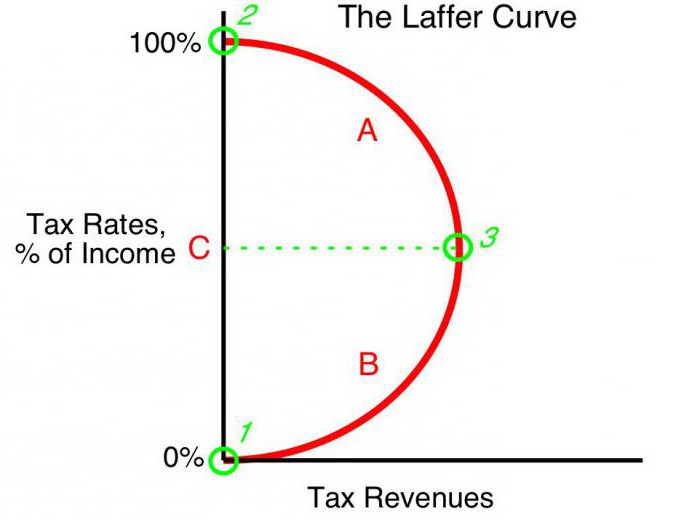

T обозначает доход государства; t – налоговую ставку; t* – налоговую ставку, которая предполагает максимальный доход для государства, а ставки \(t_1\) и \(t_3\) обещают одинаковые поступления в бюджет.

Увеличение налоговой ставки сначала приводит к увеличению бюджетных доходов от налогов, но после определенного уровня резко падает.

Если говорить простым языком, характеристика кривой Лаффера выглядит так: перевернутая парабола выходит из пересекающихся точек «налоговая ставка» и «общий доход государства» (нулевое значение). Она поднимается вверх, что означает повышение налоговой ставки и соответственно, повышение дохода государства, достигает максимального значения (т.е. максимальной налоговой ставки). На этом уровне общество бывает очень недовольно, а ВВП по всей стране — не самый высокий, но при этом государство получает максимальное количество средств. Затем парабола падает (сначала плавно, потом стремительно). Это обозначает повышение налогов, но при этом доходы государства падают из-за ущемления бизнеса, который теряет возможности развиваться.

Таким образом, при ставке, равной 0%, государству совсем не поступают деньги. При достижении 100%-ной ставки доход государства также становится равным нулю, т.к. оно забирает все деньги у бизнеса, и он остается без средств к существованию. Обе крайности не имею значения. Это приводит к тому, что бизнесмены перестают фиксировать свои доходы, развивая теневой сектор, либо ликвидируют свой бизнес.

На деле эта кривая не бывает такой же четкой и редко находится на уровне 50%. По общей налоговой нагрузке бывают и показатели ниже 20% и более 50% (в зависимости от страны).

Таким образом, кривая Лаффера помогает государствам произвести анализ экономической ситуации и установить золотую середину. Она снижает объем отчислений для того, чтобы стимулировать инвестиции и развить конкурентоспособность, вследствие чего роль государства в экономике значительно снижается.

Применение кривой Лаффера в современном мире

Разберем применение кривой Лаффера на примере США.

Впервые кривая появилась в научных статьях появилась в 1978 г. (Ванниски первым изобразил ее в своей статье и назвал « кривой Лаффера » ). НДФЛ США (подоходный налог) тогда был снижен с 73 до 25%, и государственный бюджет в следующие 8 лет увеличился с 719 млн. до 1 млрд. Выплаты богатых американцев составили 50% от всего объема выплат (ранее было 28%). Для сравнения, доход от бедных составил всего 5%. После этого их экономические показатели выросли, доходы внутри страны стали хорошо перераспределяться.

Так же кривую Лаффера использовали в налоговых реформах 1981 и 1986 гг. в США, т.к. Лаффер был очень влиятельным консультантом в администрации Р. Рейгана.

Дефицит бюджета США, накопленный за время первых 6 лет администрации Рейгана, был больше, чем государственный долг в сумме за первые 200 лет существования США. Туда входил и государственный долг, использовавшийся для финансирования двух войн XX века, к 1987 г. составивший 2,4 трлн. долларов.

Результаты применения кривой Лаффера

По результатам эмпирических исследований о том, как влияет снижение налоговых ставок на поступления в бюджет страны, выяснилось, что для экономики США 1980-х гг. максимальная точка М (см. рис. выше) располагается где-то на уровне, соответствующем налоговой ставке в 75-80%. Но самой системе налогов США характерна та точка на кривой Лаффера, соответствующая налоговой ставке сильно ниже 50%.

Таким образом, в одном случае применение кривой было успешным, а во втором снижение ставок не привело к росту выручки государства посредством налогов и не имело эффекта. Отсюда вывод, что главной трудностью использования кривой является необходимость найти ту точку, в которой действительно находится налоговая система страны, и, соответственно, оптимальный уровень налоговой ставки. И, более того, кривая работает хорошо только в долгосрочной перспективе, при краткосрочной нет возможности сравнить величины между собой, провести оценку.

Кривая Лаффера

Опубликовано 10.06.2020 · Обновлено 15.06.2021

Что такое Кривая Лаффера?

Кривая Лаффера – это теория, разработанная экономистом по предложению Артуром Лаффером, чтобы показать взаимосвязь между налоговыми ставками и суммой налоговых поступлений, собираемых правительствами. Кривая используется для иллюстрации аргумента Лаффера о том, что иногда снижение налоговых ставок может увеличить общие налоговые поступления.

Ключевые моменты

T – доход госбюджета

t – налоговая ставка

t* – ставка максимального дохода

t1и t3 – ставки с одинаковым доходом

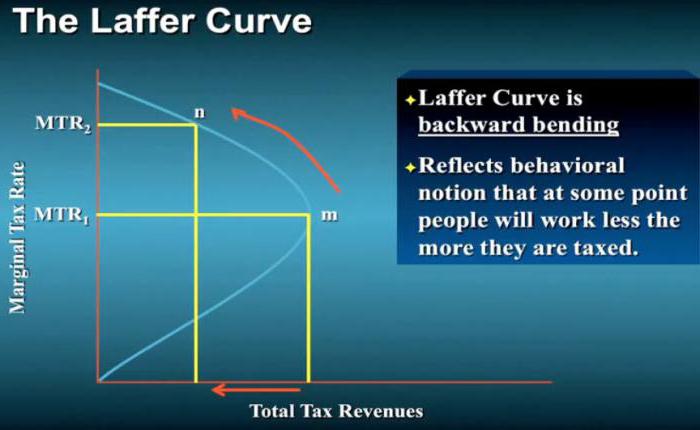

Понимание кривой Лаффера

Очевидно, что при ставке налога 0% налоговые поступления будут равны нулю. По мере увеличения налоговых ставок с низких уровней налоговые поступления, собираемые правительством, также увеличиваются. В конце концов, если налоговые ставки достигнут 100 процентов, что показано крайним правым краем на кривой Лаффера, все люди предпочтут не работать, потому что все, что они зарабатывают, пойдет правительству. Следовательно, обязательно верно, что в какой-то момент диапазона, когда налоговые поступления являются положительными, они должны достичь максимальной точки. Это обозначено буквой T * на графике ниже. Слева от T * увеличение налоговой ставки приносит больше доходов, чем теряется из-за компенсации поведения работников и инвесторов. Однако повышение ставок сверх T * приведет к тому, что люди будут работать меньше или совсем не работать, что приведет к снижению общих налоговых поступлений.

Следовательно, при любой ставке налога справа от T * снижение ставки налога фактически увеличит общий доход. Форма кривой Лаффера и, следовательно, расположение T * зависят от предпочтений рабочего и инвестора в отношении работы, отдыха и дохода, а также от технологий и других экономических факторов. Правительства хотели бы быть в точке Т *, потому что это точка, в которой правительство собирает максимальное количество налоговых поступлений в то время как люди продолжают работать. Если текущая ставка налога находится справа от T *, то снижение ставки налога будет одновременно стимулировать экономический рост за счет увеличения стимулов к работе и инвестированию и увеличит государственные доходы, потому что больше работы и инвестиций означает большую налоговую базу.

Объяснение кривой Лаффера

Лаффер возразил, что чем больше денег у бизнеса было получено из каждого дополнительного доллара дохода в виде налогов, тем меньше денег оно было готово вложить. Бизнес с большей вероятностью найдет способы защитить свой капитал от налогообложения или переместить все или часть своей деятельности за границу. Инвесторы с меньшей вероятностью будут рисковать своим капиталом, если будет получен больший процент их прибыли. Когда работники видят, что из-за возросших усилий с их стороны выплачивается увеличивающаяся часть своей зарплаты, они теряют стимул работать усерднее. Все вместе это может означать уменьшение общих поступлений в случае повышения налоговых ставок.

Лаффер далее утверждал, что экономические последствия снижения стимулов к работе и инвестированию за счет повышения налоговых ставок будут разрушительными в лучшие времена и даже хуже в разгар застоя экономики. Эта теория, экономика предложения, позже стала краеугольным камнем экономической политики президента Рональда Рейгана, которая привела к одному из крупнейших налоговых сокращений в истории. За время его пребывания в должности ежегодные текущие налоговые поступления федерального правительства с 344 миллиардов долларов в 1980 году до 550 миллиардов долларов в 1988 году привели к резкому росту экономики.

Кривая Лаффера – слишком простая теория?

С кривой Лаффера есть некоторые фундаментальные проблемы – в частности, она слишком упрощена в своих предположениях. Во-первых, оптимальные налоговые поступления, максимизирующие налоговую ставку T *, уникальны и статичны или, по крайней мере, стабильны. Во-вторых, форма кривой Лаффера, по крайней мере, в непосредственной близости от текущей налоговой ставки и T *, известна или даже известна политикам. Наконец, желательной политической целью является максимизация или даже увеличение налоговых поступлений.

В первом случае существование и положение T * полностью зависит от формы кривой Лаффера. Базовая концепция кривой Лаффера требует только, чтобы налоговые поступления были нулевыми при 0% и 100% и положительными между ними. Он ничего не говорит о конкретной форме кривой в точках между 0% и 100% или о положении T *. Форма фактической кривой Лаффера может кардинально отличаться от обычной кривой с одним острием. Если кривая имеет несколько пиков, плоских точек или разрывов, то может существовать несколько T *. Если кривая сильно смещена влево или вправо, T * может возникать при экстремальных налоговых ставках, таких как ставка налога 1% или ставка налога 99%, что может поставить политику максимизации налоговых поступлений в серьезный конфликт с социальной справедливостью или другими целями политики. Более того, так же, как основная концепция не обязательно подразумевает кривую простой формы, это не означает, что кривая Лаффера любой формы будет статичной. Кривая Лаффера может легко смещаться и менять форму с течением времени, а это означает, что для максимизации доходов или просто предотвращения их падения политикам придется постоянно корректировать налоговые ставки.

Это приводит ко второму критическому замечанию, что политики будут на практике неспособны наблюдать форму кривой Лаффера, местоположение T *, существуют ли несколько T * или может ли и как кривая Лаффера смещаться со временем.Единственное, что могут достоверно наблюдать лица, определяющие политику, – это текущая налоговая ставка и связанные с ней доходы (и прошлые комбинации ставок и доходов).Экономисты могут догадываться, какой может быть форма, но только метод проб и ошибок может действительно выявить истинную форму кривой, и только при тех налоговых ставках, которые фактически применяются.Повышение или понижение налоговых ставок может привести к сдвигу ставки в сторону T *, а может и нет.Более того, если кривая Лаффера имеет любую форму, отличную от предполагаемой простой параболы с одним острием, тогда налоговые поступления в точках между текущей налоговой ставкой и T * могут иметь любой диапазон значений выше или ниже, чем доход по текущей ставке и той же или ниже Т *.Увеличение налоговых поступлений после изменения ставки не обязательно будет сигнализировать о том, что новая ставка ближе к T * (ни уменьшение доходов сигнализирует о том, что она находится дальше).Хуже того, поскольку изменения налоговой политики вносятся и применяются с течением времени, форма кривой Лаффера может измениться; Политики никогда не могли знать, представляет ли увеличение налоговых поступлений в ответ на изменение налоговой ставки движение по кривой Лаффера в сторону T * или сдвиг самой кривой Лаффера с новым T *. Политики, пытающиеся достичь Т *, фактически будут искать движущуюся цель в темноте.

Что показывает кривая лаффера показывает

Кривая Лаффера описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет.

Согласно концепции американского экономиста Артура Лаффера, наиболее известного сторонника теории экономики предложения, стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам.

Это и продемонстрировал американский ученый при помощи своей известной кривой.

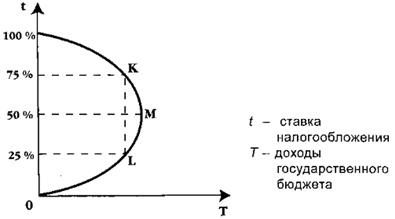

Рис. 1. Кривая Лаффера

В данном случае предполагается, что речь идет о ставке подоходного налога. По мере роста ставок налога от 0 до 100% доходы государственного бюджета (налоговая выручка) будут вначале расти от 0 до некоего максимального уровня (точки М, соответствующей, допустим, 50% ставке налога), а затем снижаться опять до 0.

Мы видим, что стопроцентная ставка налога дает такие же поступления в бюджет, как и нулевая ставка: налоговые доходы госбюджета просто отсутствуют. Ставка налога, изымающая весь доход, является ничем иным, как конфискационной мерой, в ответ на которую легальная деятельность будет просто сворачиваться или «уходить в тень».

Лаффер считал, что, если экономика находится, например, в точке К, то сокращение налоговых ставок будет приближать налоговую выручку к уровню точки М, т. е. к максимальному уровню доходов государственного бюджета.

Этот результат, по Лафферу, связан с тем, что более низкие налоговые ставки могут повысить стимулы к труду, сбережениям и инвестициям и в целом приведут к расширению налоговой базы.

Снижение налоговых ставок, вызывая стимулы к расширению производства и занятости, уменьшит необходимость трансфертных выплат, например, пособий по безработице, уменьшится социальная нагрузка на бюджет.

Таким образом, если экономика находится в той области кривой Лаффера, которая выше точки М, мероприятия по снижению налоговых ставок приведут к увеличению доходов госбюджета.

Повышение же налоговых ставок целесообразно лишь в той области, которая находится ниже точки М, например, в точке L.

Критики идей Лаффера выдвинули ряд возражений.

Во-первых, так ли эластично предложение труда, чтобы его реакция на снижение налоговых ставок вызвала значительный рост деловой активности? Эмпирические исследования показали, что нет однозначной зависимости между снижением налоговых ставок и увеличением предложения труда. Одни группы людей при ослаблении налогового бремени действительно готовы больше трудиться, в то время как другие, почувствовав себя реально богаче, предпочитают больше времени отводить досугу.

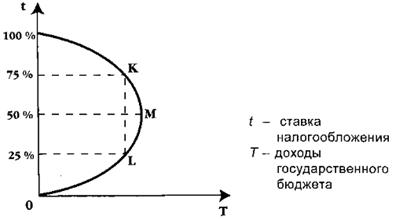

В-третьих, как видно на рис. 2а, вполне вероятно, что снижение налоговых ставок скорее вызовет не сдвиг вправо кривой совокупного предложения (AS), а сдвиг в том же направлении кривой совокупного спроса (ДО), как это видно на рис. 2б. Причем правостороннее смещение кривой AD в условиях, когда экономика находится на промежуточном или классическом (вертикальном) отрезках кривой совокупного предложения, чревато повышением общего уровня цен.

Рис. 2. Влияние снижения налоговых ставок на AS и AD

В-четвертых, кто может со стопроцентной уверенностью сказать, что существующая налоговая система соответствует тому отрезку кривой Лаффера, который находится выше точки М? А если в действительности налоговая система соответствует тому участку кривой, который расположен ниже точки М? Ведь тогда снижение налоговых ставок с неизбежностью вызовет снижение налоговых поступлений в бюджет.

На практике идеи А. Лаффера, поскольку он был одним из весьма влиятельных консультантов администрации Р. Рейгана, были в значительной мере воплощены в налоговых реформах 1981 и 1986 гг. в США.

Каков же результат применения на практике идеи снижения налоговых ставок для стимулирования совокупного предложения? Он оказался не совсем таким, как предполагалось в теоретических построениях А. Лаффера.

Накопленный дефицит госбюджета за первые шесть лет правления администрации Рейгана оказался больше, чем суммарный государственный долг за первые 200 лет существования США, включая государственный долг, необходимый для финансирования двух мировых войн (к 1987 г. государственный долг США составил 2,4 трлн. долл.).

Эмпирические исследования, посвященные влиянию снижения налоговых ставок на поступления в государственный бюджет, показали, что для экономики США 1980-х гг. точка М (см. рис. 1) находится где-то на уровне, соответствующем ставке налога 75-80%. Сама же американская налоговая система характеризуется той точкой на кривой Лаффера, которая соответствует налоговой ставке значительно ниже 50%.

Таким образом, снижение ставок не привело к росту налоговой выручки государства.

Очевидно, снижение налогового бремени не дает краткосрочного эффекта (в смысле быстрого наполнения доходов государственного бюджета) и проявляется в полной мере (при прочих равных условиях) лишь в долгосрочном аспекте.

Что же, гипотеза Лаффера совсем неверна? Нет, такой вывод был бы не точен. Ведь действительно государственные доходы могут быть максимизированы только при некотором оптимальном уровне ставки налога.

Кривая Лаффера что показывает?

Кривая Лаффера – теоретическое понятие, показывающее взаимосвязь между скоростью налоговых поступлений и бюджетного дохода государства за счет части налогов. Система разработана в 1974 году экономистом из США Артуром Лаффером. Иногда показатели кривой используют в качестве аргумента для сокращения налогов.

Концепция

Значение бюджетных доходов по ставке, равной налогу на доход, стремится к нулю (t0 = 0%). Согласно теории Лаффера, поступательное наращивание налоговых ставок приведет к меньшему увеличению налоговых поступлений в точке, где дальнейшее увеличение ставок способствует снижению общих налоговых поступлений. При показателях, когда ставка налога на прибыль составляет 100% (tmax = 100%), доходы опускаются до нулевой отметки.

Точка на кривой Лаффера, соответствующая скорости максимальных налоговых поступлений, называется точкой насыщения (Tmax). По форме кривая Лаффера показывает, что равный уровень доходов в бюджет налогов правительство может добиться для двух различных налоговых ставок (T1) – в первой четверти (t1) и третьей четверти кривой (t3).

Теория

Основывается кривая Лаффера на следующих допущениях:

Второй эффект повышения ставки налога по Лафферу объясняется:

При неком максимальном уровне налогообложения tmax = 100% исчезают все стимулы к труду и смысл вести налогооблагаемый бизнес. Не имея мотивации работать, организации прекращают деятельность. Таким образом, они перестают существовать как объекты налогообложения, соответственно, доходы равны нулю.

Практика

Кривая Лаффера описывает связь между величиной государственных налогов и доходом казны, позволяя найти обоюдовыгодную для правительства и хозяйственников точку насыщения (Tmax). Концепция Лаффера является самой известной моделью экономики, авторы которой призвали снижать ставки налогов, дабы стимулировать инвестиции и уменьшить роль государства в экономике в угоду конкурентоспособности.

Основная предпосылка для государственной налогово-бюджетной политики, сформулированной на основе кривой Лаффера, является возможность (при определенных условиях) увеличить наполняемость бюджета при снижении ставок.

Применение теории в США

Поистине впечатляющего эффекта применения в хозяйственной практике уроков американского экономиста удавалось достичь в некоторых странах. Интересно, что помимо увеличения доходов бюджета и увеличения темпов экономики, наблюдалось значительное перераспределение доходов внутри общества.

Первое прямое применение в экономической политике концепции Лаффера связано со значительным снижением ставки на прибыль в США в 1981 году. Администрация президента Р. Рейгана сократила максимальную ставку налога сначала с 70% до 50%, а затем, в 1986 году, до 28%, и добилась положительного эффекта. Тогда практически было подтверждено, что налоговая ставка и кривая Лаффера взаимосвязаны, что голая теория работает.

Применение в Польше

В Польше опыт с кривой Лаффера связан с акцизами на спиртные напитки. Повышение акцизов на спирт в 1999-2001 годах способствовало снижению доходов (вопреки ожиданиям) государственного бюджета. Снижение акцизов в 2002 году, напротив, увеличило доходы. То есть кривая Лаффера отражает взаимосвязь с доходностью любых типов налогов, а не каких-то конкретных.

Еще один польский пример: увеличение ставок акцизов на табачные изделия спровоцировало снижение дохода, что обусловлено одновременным увеличением использования контрабандных сигарет. Повышение акцизов в Польше сопровождалось как снижением внутреннего производства, так и снижение легальных продаж табачных изделий, в то время как число курильщиков не изменилось. Одновременно статистика показывала параллельное увеличение теневой экономики и контрабанды подакцизных товаров. Последовавшее снижение акцизов с 27% до 19% вызвало значительное увеличение бюджетных поступлений от этого налога.

Аргументы и контраргументы

Хотя кривая Лаффера показывает положительную взаимосвязь доходности и более низких налогов, у концепции есть противники. Они отмечают, что снижение налогов в 80-х годах в Соединенных Штатах сопровождалось увеличением бюджетного дефицита. Это сильный аргумент в руках критиков, но сторонники парируют, что увеличение доходов все же произошло, а углубление бюджетного дефицита привело к увеличению бюджетных расходов.

Тем не менее, независимо от оценки воздействия существенных снижений налогов на уровень и структуру налоговых поступлений, кривая Лаффера оказала определенное положительное влияние на динамику экономического роста в США в 80-х.

Формы кривой

По мнению прогрессивных экономистов, кривая Лаффера описывает возможность снижения налоговой ставки ради наполнения бюджета. Часто концепция используется сторонниками экономического либерализма, чтобы оправдать снижение налогов. Следует подчеркнуть, что, хотя понятие кривой Лаффера в некоторых экономических условиях оправдывает снижение налогов в целях увеличения доходов бюджета, но четких доказательств этой связи не существует.

Волатильность

Замечено, что кривая Лаффера описывает связь «идеальных отношений» налогов и дохода, не учитывая веяния времени. Например, в условиях военной угрозы граждане готовы нести большую нагрузку ради государства. Дополнительное увеличение налогов для военных целей приводит к увеличению доходов от этого источника. Таким образом, точка насыщения на кривой Лаффера будет значительно сдвинута вправо. После войны страны обычно снижают ставки налогообложения. Ее сокращение может вновь увеличить доходы в бюджет, в результате ставка налогообложения (хотя в военное время она устанавливается часто ниже уровня насыщения) будет выше, чем при послевоенной скорости насыщения. С прекращением угроз изменяется и форма кривой, скорость насыщения значительно снижается.

Влияние местоположения

Также кривая Лаффера описывает связь между регионом и поступлениями налогов, то есть форма кривой зависит от местоположения. Неналоговые условия ведения бизнеса в разных местах одной страны могут отличаться. Например, в приграничных районах легче заменить облагающийся высокими акцизами отечественный алкоголь на дешевый импорт. У потребителей будет соблазн меньше покупать подакцизный продукт, а приобретать контрабандный. Налоговая база соответственно уменьшится. Точка насыщения на графике будет значительно сдвинута влево по сравнению с центральными областями, где доставка подпольной продукции осложнена и менее рентабельна для контрабандистов.

Краткосрочная перспектива

Одна из проблем, с которыми сталкиваются проводники экономической политики государства, является ограничение использования системы Лаффера, связанное с разницей показателей кривой в краткосрочной и долгосрочной перспективе. В краткосрочной операторы не могут быстро реагировать на изменения налоговой ставки, даже если она стремительно движется в направлении максимального налогообложения.

Теоретически можно утверждать, что в ультракороткий период при максимальной ставке tmax = 100%, доходность бюджета не упадет (вопреки теории) до нуля. Это объясняется замедленной реакцией трейдеров на форс-мажорное обстоятельство. Операторы будут постепенно снижать экономическую деятельность в надежде на благоразумие правительства, либо по инерции производства. Значит, до полного прекращения хозяйственной деятельности некоторое время будут платить налоги в размере 100% от дохода. Кроме того, часть (возможно большинство) организаций перейдут в теневой бизнес, «усердно» выплачивая 100% ставки из официального дохода, чтобы поддерживать видимость законной деятельности.

Долгосрочная перспектива

При разработке правительством долгосрочной перспективы налогообложения кривая Лаффера работает более точно, позволяя эффективнее планировать бизнес всем субъектам экономики. Однако оптимизация налоговой ставки на основе кривой Лаффера дается власти не просто и требует политического решения. Короткий избирательный цикл в развитых странах часто заставляет правительства работать в краткосрочной перспективе, являясь серьезным ограничением применимости идей Лаффера в деловой практике.