Что понимается под кредиторской задолженностью

Отражение кредиторской задолженности в бухгалтерском учёте

В рамках своей деятельности компания неизбежно взаимодействует с другими лицами. Это могут быть банковские учреждения, поставщики, контрагенты. Между организациями проводятся взаиморасчеты, в результате которых часто образуются долги. Они должны быть указаны в бухгалтерской задолженности.

Вопрос: В какой момент признать в целях налога на прибыль доходы в виде кредиторской задолженности, по которой истек срок исковой давности?

Посмотреть ответ

О кредиторской задолженности простыми словами

Кредиторская задолженность – это долг предприятия перед другими лицами. Само ее наименование отсылает к расходам компании. Возникнуть долги могут вследствие множества факторов. К примеру, между предприятием и контрагентом был заключен договор на поставку продукции с установленной датой оплаты услуг. Однако продукция была получена, но никакой оплаты не проводилось по причине позднего поступления выручки на счета. В данном случае образуется кредиторская задолженность.

При появлении множества долгов компании перед партнерами возникает немало проблем и угроз:

ВАЖНО! Уберечь предприятие от задолженности позволяет наличие денежных эквивалентов, которые можно быстро перевести в деньги и сделать своевременную оплату. Но не всегда такой вариант возможен.

Вопрос: Как отразить в учете организации списание кредиторской задолженности за полученный по договору купли-продажи товар в связи с истечением срока исковой давности?

Кредиторская задолженность организации за полученный товар, не оплаченный в установленный договором срок, составила 354 000 руб. (с учетом НДС). На основании проведенной инвентаризации расчетов и приказа руководителя указанная кредиторская задолженность списана в отчетном периоде, когда истек срок исковой давности. Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Разновидности кредиторских долгов

Задолженности предприятия могут быть самыми различными. Они включают в себя следующие виды:

Кредиторские обязательства могут быть срочными и несрочными. Под срочностью подразумевается начисление процентов. Если поставщик предоставил товар, а компания не платит в соответствии с условиями договора, придется дополнительно оплачивать штрафы. Наличие начислений превращает обязательство в срочное. Если его не покрыть немедленно, придется отдавать кредитору большую сумму средств. Несрочные задолженности не подлежат начислению процентов.

Кредиторские долги в бухгалтерской отчетности

Отражается задолженность при помощи проводок, соответствующих проведенным предприятием операциям. Как правило, это несколько проводок. Они включают в себя источник получения средств, начисление штрафов по долгу, выплату задолженности. Проводки будут зависеть от того, в результате каких операций образовался долг.

Займы

Займы, взятые в финансовых учреждениях, могут быть краткосрочными (выплаты нужно сделать в течение года) и долгосрочными (сроки на погашение займа составляют более года). Для каждого из видов займа предусмотрен свой счет:

Получение займа отражается на счетах КТ 66 либо 67. К данным счетам требуется создать субсчета. На них будут храниться данные о начисленных процентах. Возврат части займа отражает следующая проводка: ДТ 66 КТ 51.

Задолженность перед сотрудниками

Долг перед персоналом подразделяется на несколько разновидностей, каждая из которых отражается в бухгалтерских документах в отдельном порядке. К обязательствам по оплате труда относятся долги по следующим начислениям:

Если обязательства касаются сотрудника, в учете используется счет КТ 70. Если же есть долг перед акционером, не входящим в штат предприятия, актуален счет КТ 75. Рассмотрим предполагаемые проводки:

Для долгов по командировочным нужно использовать счет 71, а не 70. В остальном проводки будут аналогичными.

Финансовые обязательства компании, не входящие в перечни, перечисленные выше, будут отражены на счете КТ 73 «Расчеты с персоналом по прочим операциям».

Обязательства по налоговым отчислениям

Данные об уплате налогов содержатся на счете 68. Рассмотрим предполагаемые проводки:

Никаких субсчетов можно не создавать.

Расчеты с другими кредиторами

Обобщение информации по расчетам с кредиторами выполняется при помощи счета 76. На нем могут приводиться данные по следующим долгам:

ВАЖНО! Если подобных категорий у предприятия много, создаются субсчета.

Отражение списания кредиторской задолженности в учете

Кредиторские долги иногда списываются. Актуально это при наличии следующих обстоятельств:

Списание отражается в учете при помощи следующей проводки: ДТ 60 (62, 66) КТ 91.

ВНИМАНИЕ! Если у компании есть долги, практически бессмысленно надеяться на их списание. Происходит это в редких случаях. Пока предприятие дожидается списания, кредитор вполне может обратиться в суд с целью взыскания средств.

Правила погашения кредиторских долгов

Как уже упоминалось, долги могут быть срочными и несрочными. В первую очередь нужно оплачивать срочные обязательства. Если выплаты сделаны не будут, предприятию придется оплачивать немалые проценты. Несрочные выплаты можно отложить. Однако в долгий ящик откладывать их нельзя, так как проценты по долгам начисляться не будут, но это не исключает риска обращения кредитора в суд.

Алгоритм действий при наличии перечня долгов будет таким:

Наличие кредиторской задолженности у предприятия – вариант нормы. Однако множество долгов при небольших показателях выручки – явление тревожное. Возникает риск банкротства. Нужно также учитывать репутационные издержки. Учет кредиторских задолженностей позволит разобраться в своих обязательствах и не допустить ликвидации компании.

Основные правила управления кредиторской задолженностью

Управление кредиторской задолженностью — одна из основных задач современного бизнеса. От эффективности такого управления зависит не только успех предприятия, но и его существование в принципе. В данной статье мы рассмотрим основные правила управления задолженностью и обратим внимание на налоговые аспекты учета кредиторской задолженности.

Понятие кредиторской задолженности и ее структура

Кредиторами предприятия являются поставщики товаров, работ, услуг, арендодатели, работники, бюджет и внебюджетные фонды. Покупатели также могут быть кредиторами в случае уплаты аванса в счет предстоящих поставок.

Величина кредиторской задолженности отражается в пассиве баланса предприятия по строке 1520 раздела V. Если договором предусмотрена отсрочка погашения долга более чем на год, кредиторская задолженность будет отражена в разделе IV бухгалтерского баланса в составе долгосрочных обязательств. Расшифровка кредиторской задолженности в разрезе ее отдельных видов приводится в пояснениях к балансу (п. 27 ПБУ 4/99 «Бухгалтерская отчетность», утвержденного приказом Минфина России от 06.07.1999 № 43н).

Отдельные виды (структура) кредиторской задолженности определяются перечнем кредиторов. Более подробно о подготовке бухгалтерской отчетности см. статьи:

Соотношение между отдельными видами кредиторской задолженности определяется каждым предприятием индивидуально в зависимости от различных факторов, влияющих на его деятельность. Тем не менее основным показателем надежности и рациональности структуры обязательств перед кредиторами выступает наименьший риск прерывания деятельности компании.

Важно! Если у предприятия есть несколько счетов в разных банках, то приостановка будет проведена по всем счетам. Даже после уплаты задолженности с 1 из счетов придется ждать несколько дней, пока налоговая снимет приостановку с других расчетных счетов.

Не менее рискованна и задолженность по заработной плате перед работниками предприятия. Во-первых, такой источник оборотных средств может привести к текучести кадров, во-вторых, работники могут обратиться в трудовую инспекцию или прокуратуру с жалобой на несвоевременную выплату заработной платы. Такие случаи наносят серьезный урон репутации организации и влекут за собой материальные потери.

Так какую же структуру обязательств перед кредиторами можно оценить как рациональную?

Управляемой и рациональной принято считать структуру кредиторской задолженности с преобладанием обязательств перед поставщиками товароматериальных ценностей, работ, услуг и покупателями по авансам, полученным в счет предстоящих поставок.

Если значительную долю кредиторской задолженности составляют авансы, полученные в счет предстоящих отгрузок, можно сказать, что предприятие имеет хорошую репутацию и его продукция пользуется спросом.

Однако в современных рыночных условиях покупатели чаще всего рассчитывают на отсрочку платежа. Наряду с ценой товара или услуги, на выбор поставщика могут повлиять и выгодные параметры отсрочки. В этом случае конкурентоспособность компании может сильно зависеть от эффективности управления кредиторской задолженностью.

Соотношение дебиторской и кредиторской задолженности

Управление кредиторской задолженностью неразрывно связано с анализом соотношения дебиторской и кредиторской задолженности. В идеале отсрочка платежа по договорам с кредиторами в днях должна быть больше, чем отсрочка платежа, предоставленная дебиторам. Такие коммерческие условия дают возможность своевременно, без дополнительных расходов на неустойки и штрафы выполнять свои обязательства и обеспечивать достаточный для деятельности запас товаров и материалов.

На практике организация заключает большое количество договоров как с поставщиками, так и с покупателями. В этих договорах могут содержаться различные коммерческие условия, о которых удалось договориться с контрагентами.

Как же рассчитать предельный размер отсрочки платежа, который можно предоставить дебиторам? Для этих целей применяются показатели оборачиваемости дебиторской и кредиторской задолженности.

Подробнее о расчете показателей оборачиваемости см. статьи:

Рассчитав показатель оборачиваемости кредиторской задолженности в днях, можно определить предельную величину отсрочки платежа для покупателей.

В данной ситуации важно помнить о конкуренции и не уменьшать количество дней отсрочки до минимума.

Важно! Для управления дебиторской и кредиторской задолженностью недостаточно пользоваться обобщенными показателями оборачиваемости. Необходимо также оценивать общую сумму дебиторской и кредиторской задолженности и не допускать бесконтрольного роста этих показателей.

В соответствии со ст. 11 ФЗ «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ все организации обязаны проводить инвентаризацию активов и обязательств. Обязательной инвентаризации по состоянию на 31 декабря каждого года подлежит дебиторская и кредиторская задолженность. В процессе инвентаризации должна быть выявлена просроченная задолженность и задолженность, невозможная к взысканию. Претензионная работа с просроченной дебиторской задолженностью является 1 из инструментов управления дебиторкой.

Просроченная кредиторская задолженность несет не только репутационные риски, но и риск потери бизнеса. В соответствии со ст. 7 ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ любой кредитор может обратиться в суд с заявлением о признании организации банкротом при наличии признаков ее несостоятельности. Вот почему важно проводить регулярный анализ финансово-хозяйственной деятельности и не допускать просроченной кредиторской задолженности.

Тем не менее возникают случаи, когда кредиторская задолженность должна быть списана как прочий доход.

Списание кредиторской задолженности (налоговые аспекты)

Перечислим случаи, когда нужно списать кредиторскую задолженность и признать ее внереализационным доходом для налога на прибыль (п. 18 ст. 250 НК РФ):

Законодательством (ст. 196 ГК РФ) определено, что срок исковой давности составляет 3 года со дня возникновения обязательства.

Срок исковой давности может прерываться признанием долга должником путем (ст. 203 ГК РФ):

Осуществление вышеуказанных действий может быть одним из элементов управления кредиторской задолженностью, преследующим целью отсрочку момента списания кредиторки в доход. Тем не менее нужно помнить, что взыскание задолженности в судебном порядке повлечет для организации дополнительные расходы.

Важно! Срок исковой давности не может превышать 10 лет с момента возникновения.

Следует отметить важный нюанс, связанный с исключением кредитора из ЕГРЮЛ.

Кредитор может быть исключен из ЕГРЮЛ вследствие реорганизации. При этом все активы и обязательства в процессе реорганизации переходят к правопреемнику. В таком случае у компании-должника не возникает обязанности включать задолженность перед реорганизованной организацией во внереализационные доходы.

Обобщенные правила управления кредиторской задолженностью предприятия

Мы рассмотрели основные правила управления кредиторской задолженностью. Кратко их можно обобщить следующим образом. Необходимо:

Приведенные правила управления кредиторской задолженностью справедливы при любой специфике деятельности. Но у каждой организации есть дополнительные способы, делающие управление кредиторской задолженностью эффективным.

Если компания рассчитывается с поставщиками в валюте, то 1 из элементов управления кредиторской задолженностью может быть хеджирование (страхование) валютных рисков. В условиях нестабильного курса валют хеджирование может значительно снизить сумму кредиторской задолженности в рублевом эквиваленте.

Итоги

О кредиторской и дебиторской задолженности: для начинающих бухгалтеров

Продолжаем курс справочных материалов для тех, кто только знакомится с бухгалтерией.

В процессе работы нашего предприятия, хотим мы того или нет, но мы всегда будем взаимодействовать с другими участниками рынка. Этих участников мы называем контрагенты и они как бы внешние участники по отношению к нам. Однако не забываем, что внутри наше предприятие тоже взаимодействует, но уже с другими участниками рынка.

Любые отношения участников рынка, будь то внешние(контрагенты) или внутренние(сотрудники и подотчетные лица), проявляются в таких понятиях как дебиторы и кредиторы.

Дебиторы — это организации, ИП и лица, которые должны нашему предприятию. Дебиторская задолженность — это суммы денег, что должны нам участники рынка (дебиторы).

Кредиторы — это организации, ИП и лица, которым наше предприятие должно. Кредиторская задолженность — это суммы денег, что наше предприятие должно участникам рынка (кредиторам).

Как возникает кредиторская и дебиторская задолженность

Кредиторская задолженность в бухучете возникает в том случае, когда наше предприятие что-то покупает у других организаций или ИП, у поставщиков. А также, когда покупатели взяли и перечислили нашей фирме аванс в счет будущих покупок.

Дебиторская задолженность в бухучете возникает, когда наше предприятие платит наперед поставщику, т.е. выдает аванс, либо наши покупатели не оплатили нам за то, что купили у нас.

Где «живет» кредиторская и дебиторская задолженность?

«Дебиторка» и «кредиторка» — это удел счетов взаиморасчетов, счетов учета денежных долгов. Какие основные счета мы можем найти в плане счетов бухучета? Для начала я бы выделил следующий базовый список:

С контрагентами: 60, 62, 66, 67, 76.5, 76.6

С Работниками: 70, 71

С государством: 68, 69

Дебиторская задолженность живет в дебетовых остатках по этим счетам.

Кредиторскую задолженность мы найдем в остатках по кредиту этих счетов.

Дополнительно

Студент чаще отвечает так: «Дебиторская задолженность в бухчете лучше, потому как это же деньги, что должны нашей фирме»

С теоретической точки зрения — верно. С практической — не совсем так. Вопрос ведь звучит, что выгодней. А долги на бумаге — это неживые деньги. Это деньги «украденные» у предприятия, поскольку именно «живые» деньги являются движущей силой, за счет которой живет и работает предприятие. А что получается в нашем случае?

Предприятие раздает свои активы (продали товар, оказали услуги). А ведь само же заплатило поставщику и оплачивает заработную плату сотрудников, платит налоги, но. Но поступлений «живых» денег нет — только цифры на бумаге.

Зато такой Покупатель(дебитор), получил от нашей фирмы «товарный кредит» или «решил свою проблему» не потратив своих денег, потому как не заплатил нам. И он же продолжает свою деятельность на таком «бесплатном кредите» от нашей фирмы.

Уловили смысл? Вот почему бизнесу невыгодна дебиторская задолженность, хотя на бумаге смотрится все Ок.

Управление кредиторской задолженностью в условиях низкой ликвидности

Управление кредиторской задолженностью в условиях низкой ликвидности

Финансовый директор группы компаний «Радиус». Имеет большой опыт работы в финансовом консалтинге, а также в управлении финансовой службой инвестиционной компании, специализирующейся на вложениях в высокотехнологичные проекты.

Структура кредиторской задолженности

Существует мнение, что увеличение кредиторской задолженности – это негативный показатель. Действительно, увеличение абсолютных и относительных показателей кредиторской задолженности может свидетельствовать о негативном тренде развития бизнеса. Но с другой стороны, кредиторская задолженность – это относительно дешевый источник финансирования деятельности компании. В современных реалиях уменьшение доли дешевых источников финансирования – это откровенная благотворительность. Деньги стоят дорого для большинства участников рынка, поэтому не стоит спешить расставаться с активами на расчетных счетах.

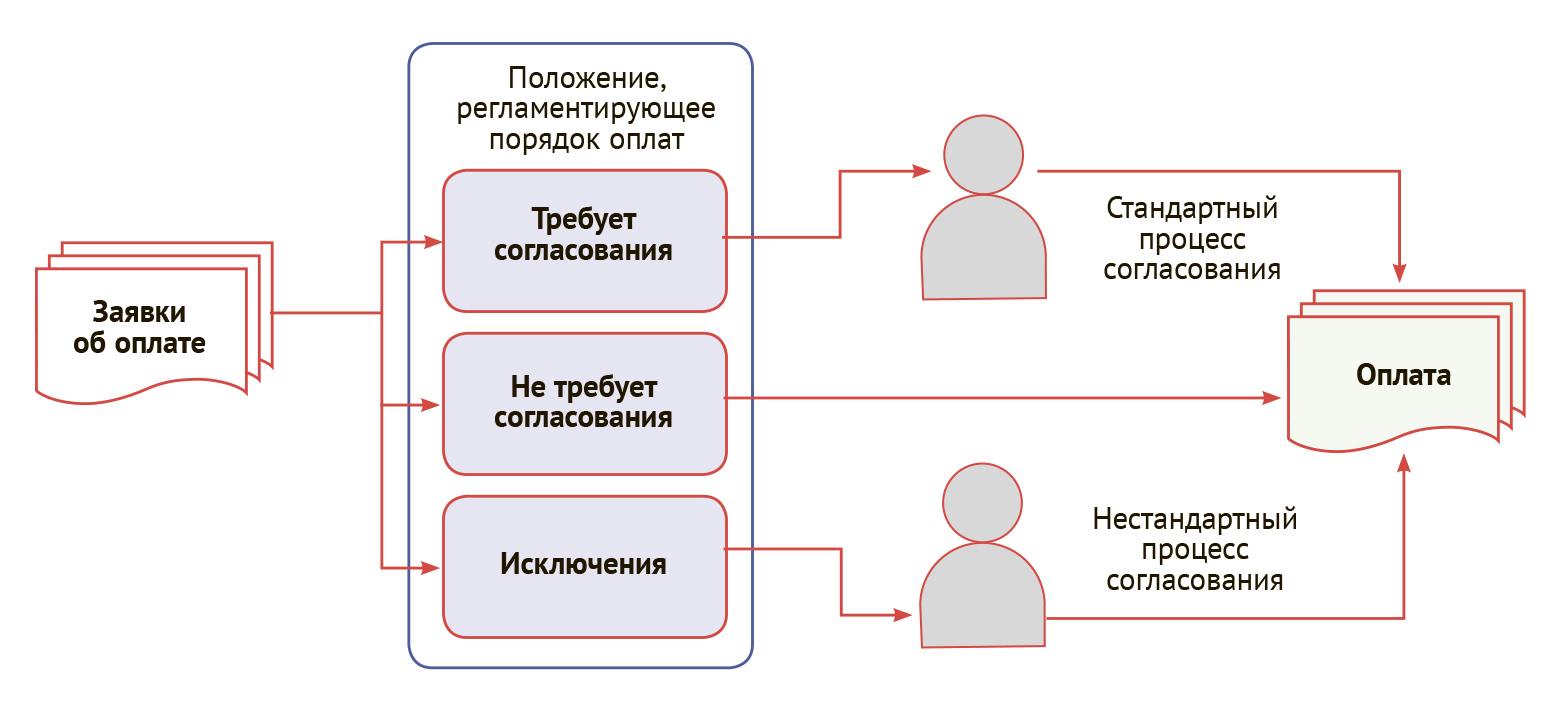

Основополагающим фактором управления кредиторской задолженностью является наличие эффективно структурированной и своевременной информации. Абстрактно алгоритм принятия решения об оплате представлен на рисунке 1.

Рисунок 1. Стандартная схема принятия решения об исполнении обязательств перед кредиторами

В перечень заявок, не требующих отдельного согласования, входят, как правило, платежи по незначительным в совокупности суммам. Здесь же в отдельных случаях «проходят» заявки, инициированные генеральным директором или бенефициарами компании.

Нестандартный процесс согласования имеет отношение к обязательствам, которые находятся на особом контроле. Контролером при этом могут выступать как внешние, так и внутренние финансовые контролеры, генеральный директор, совет директоров или учредителей, бенефициары компании. В отдельных случаях, в качестве краткосрочной чрезвычайной меры, может создаваться рабочая команда для инициирования и контроля исполнения ограниченной группы обязательств.

В условиях большого количества платежей и хронической нехватки денежных средств эффективным инструментом становится группировка платежей по степени срочности и важности. Подход к сортировке платежей индивидуален для каждой компании, но можно выделить общий алгоритм (см. таблицу 1).

Таблица 1. Структура кредиторской задолженности и подходы к ее оплате

Группа А. Оплаты срочные и важные

Группа B. Оплаты важные

Группа D. Прочие обязательства

Обязательства возникают раньше необходимости их оплаты. Но в условиях низкой ликвидности ключевым документом принятия решения об оплатах становится платежный календарь, сформированный из заявок на оплаты. Корректно расставленные приоритеты помогут компании пережить сложный период времени.

Пример

Приведу пример некорректных приоритетов из собственной практики. Компания «Альфа» (название условное) в борьбе с постоянными кассовыми разрывами, начинает задерживать выполнение своих обязательств по оплатам везде, где считает это приемлемым. При этом в отложенные платежи попадает огромное количество заявок на оплату по незначительным суммам. В результате возникает курьезная ситуация, когда оплаченное дорогостоящее сырье не может быть переработано в производственном процессе, потому что не закуплены вспомогательные материалы на 15 тыс. руб. Контракт на полмиллиарда рублей сорвался из-за задержки оплаты на незначительную сумму.

Вторым примером некорректно выставленных приоритетов является чрезмерная дисциплина по исполнению обязательств по налогам и сборам. В стремлении избежать осложнений с налоговой службой, компания «Альфа» с особым рвением рассчитывалась по налоговым обязательствам. Нет проверок, нет претензий, нет расчетов пени и вызовов в налоговую для урегулирования задолженности. Но при первом же внутреннем аудите выяснилось, что компания сильно перестаралась, кредитуя государство на десятки миллионов рублей на протяжении нескольких лет. На фоне хронических задержек выплат по заработной плате, такая оплата хороших отношений с налоговой выглядит курьезно.

Особый режим управления кредиторской задолженностью

В сложный период в компании отказывают системы среднесрочного и долгосрочного планирования, выключается из работы бюджетный контроль и большая часть инструментария управленческого учета. Компания начинает жить каждым днем, и каждый день приносит что-то незапланированное ранее. Помимо стандартных методов антикризисного управления, акцентирую внимание на нестандартном решении, которое было принято в компании «Бетта» из моего следующего примера. О том, кто принимает антикризисные решенияпо оплате кредиторки, смотрите на рисунке 2.

Пример

Холдинговая компания «Бетта» переживала управленческий кризис. Материнская компания, в стремлении избежать банкротства и сохранить компанию, приняла решение консолидировать финансовую, инвестиционную и операционную деятельности в управляющей компании. В результате реорганизации руководство дочерних компаний было обеспокоено своими дальнейшими перспективами в холдинге. Предсказуемым результатом реорганизации стал скрытый конфликт между руководством материнской и дочерних компаний. Доходные контракты перестали исполняться в срок, усугубился кризис неплатежей, эффективность коммуникаций существенно снизилась и началась борьба за лояльность руководящего состава холдинга. Система платежей стала практически неконтролируемой. Руководители дочерних компаний имели собственный взгляд на приоритеты в исполнении обязательств перед кредиторами.

Наивно полагать, что команда, которая привела компанию к кризису, способна самостоятельно из него выйти. Временным и краткосрочным решением сложной ситуации стало создание проектной команды, взявшей под собственный контроль исполнение обязательств по крупнейшим доходным контрактам. Компании «Бетта» удалось восстановить дисциплину по платежам, необходимым для исполнения обязательств по крупнейшим доходным контрактам. После завершения острой фазы конфликта, работа финансового департамента холдинга была восстановлена в привычной структуре.

Рисунок 2. Антикризисное принятие решений по оплате кредиторской задолженности

Долги поставщикам и подрядчикам

Мысль о том, что оборотный капитал необходимо финансировать за счет поставщиков и подрядчиков, заманчива. Однако на практике реализовать этот подход к управлению оборотным капиталом не всегда возможно или выгодно. Существует несколько ограничений для того, чтобы приобретать продукцию по постоплате на срок, позволяющий дождаться поступлений от продаж:

Если подрядчик не входит в перечисленные группы, то компания обязана выстраивать максимально жесткие отношения, которые позволяет рыночная ситуация. У большинства участников рынка нет свободных денежных средств. Любая уступка в разрез сложившимся на рынке условиям должна трактоваться как благотворительность.

Невыполненные в срок обязательства – это потеря деловой репутации, неустойки, затраты на судебные издержки и дополнительная нагрузка на персонал. Но, с другой стороны, это позволяет выиграть время, которое в определенных случаях критичнее для сохранения компании, чем все перечисленное. В долгосрочной перспективе побеждает не благородство, а умение считать. Тем не менее, у сумм, положенных к взысканию по решению суда, есть еще один недооцененный недостаток. Дата и сумма, которую придется заплатить, не поддаются точному прогнозу. Это обстоятельство может привести к блокировке сумм на счетах в самый неподходящий момент.

Для того чтобы снизить риск неожиданных и неприятных сообщений от банка, необходимо в тесном сотрудничестве с юридическим департаментом вести реестр судебных обязательств. Реестр может вестись в любой форме, но должен отражать следующую информацию (см. таблицу 2).

Таблица 2. Реестр судебных обязательств

Дата вступления в силу решения суда

Дата выдачи исполнительного листа

Сумма ко взысканию, руб.

Сумма долга на текущую дату, руб.

Пени, неустойки, проценты

Всего с учетом рассчитанных переменных сумм

Оплаченные судебные обязательства

Методы урегулирования кредиторской задолженности

Как правило, поставщики не заинтересованы в долгом урегулировании вопроса. Поэтому до решения суда можно успешно применять стандартные методы урегулирования кредиторской задолженности:

На практике, путем переговоров и затягиванием судебного процесса можно отсрочить выполнение обязательств до года а, в отдельных случаях, и на более длительный срок. Безусловно, такой подход в отношениях с кредиторами не должен становится самоцелью. Цель здесь иная: путем приложения всех возможных усилий вывести компанию из-под угрозы банкротства и в конечном итоге честно расплатиться по всем долгам.

Задолженность персоналу и налоговой

Задолженность перед персоналом и по налогам и сборам являются существенно менее гибкими статьями кредиторской задолженности. Исполнение этих видов обязательств ощутимо серьезнее контролируется государством. Последствия многократных нарушений по выплате заработной платы или неуплате налогов могут легко трансформироваться в уголовное дело. Бенефициары компаний не любят сидеть без денег, даже если их компания находится в кризисе, поэтому при анализе денежных потоков, могут найтись серьезные основания для претензий к собственникам компании.

Задержки по заработной плате, кроме всего прочего, наносят вред, который сложно оценить. Настроения в компании и лояльность сотрудников стремительно падают, а риск недобросовестного поведения стремительно растет. Несмотря на то, что сейчас есть возможность использовать тяжелое положение на рынке труда, и можно обоснованно договориться с контрольными органами, задержки по заработной плате остаются худшим из возможных источников финансирования оборотного капитала компании.

А вот с налоговой службой, вопреки общему мнению, можно договориться о рассрочке об уплате налогов. Компании, находящиеся в сложной финансовой ситуации, могут претендовать на рассрочку или отсрочку на вполне законных основаниях (п. 2, 13 ст. 64 НК РФ). Растянуть выплаты по федеральным налогам можно на срок до 3 лет, по региональным и местным – до 1 года. Безусловно, диалоги с налоговой – это трудоемкий процесс с непредсказуемым результатом. Однако если на одной чаше весов – будущее компании (и не только должника, но и нередко – его кредиторов) и рабочие места, а с другой – дискомфорт, потеря времени и неизбежная оплата штрафов и пени, то выбирать приходится последнее.