Как выглядит перевод на карту

Как работают денежные переводы с карты на карту

Несмотря на то, что популярность данного вида переводов с каждым годом растёт все больше, в интернете очень мало информации о том как они работаю «изнутри» и в этой статье я простым языком расскажу что такое p2p-переводы, какие они бывают и как они устроены.

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту (и желательно деньги на ней) и знать номер карты получателя.

Перевести деньги с карты на карту можно практически в любом интернет-банкинге, но если у вашего банка такой функции нет, то можно воспользоваться сторонними сервисами (гуглим «переводы с карты на карту»).

Виды p2p-переводов

Внутренние — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в российском банке.

Трансграничные — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в зарубежном банке (например, в Украине). Немногие банки предоставляет такую услугу, комиссия при переводе за границу как правило намного выше (в среднем 2% + 150 RUB и плюс еще валютная конвертация), а лимиты на переводы ниже.

При трансграничных переводах деньги списываются с вашей карты в рублях, конвертируются по курсу международной платежной системы VISA\Mastercard (как правило курсы МПС не сильно отличаются от ЦБ, узнать точные курсы МПС можно воспользовавшись калькуляторами: Mastercard VISA) в валюту платежной системы (евро или доллар), после чего происходит еще одна конвертация в местную валюту по курсу банка выпустившего карту получателя (тут уже вы где-то 0.5% потеряете, но можете и больше, все зависит от жадности банка). Например, при переводе с российской карты на украинскую будет две конвертации — RUB->USD\EUR->UAH.

Совершать перевод на российских сервисах с использованием карты отправителя выпущенной за границей нельзя. Также нельзя совершать перевод с российской карты на карты локальных платежных систем, таких как белорусская «Белкарт» или китайская «UnionPay», т.е. карта получателя должна быть либо VISA либо Mastercard.

Как это работает?

Для начала давайте рассмотрим участников процесса:

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк который выпустил карту.

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком.

Платежная Система. Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает, что это за карты и каким банкам они принадлежат и обращается в ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены).

Также ПС выполняет функции клиринга и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

ПС бывают международные (VISA, Mastercard и т.д.) и локальные (Белкарт, Элкарт и тд).

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

Верхнеуровнево процесс перевода выглядит следующим образом:

1. Отправитель вводит реквизиты перевода (данные карт, сумму и т.д.)

2,3. Реквизиты передаются в банк-эквайер (либо напрямую, либо через сервис-провайдера)

4. Банк-эквайер инициирует перевод обращаясь в платежную систему и пересылая ей реквизиты перевода

5. Платежная система определяет по номеру карты банк-эмитент карты отправителя и отправляет в банк запрос на перевод

6. Банк-эмитент проводит авторизацию – перенаправляет отправителя на страницу ввода 3DS (смс или push-уведомление с кодом)

7. Отправитель вводит проверочный код

8. Банк-эмитент карты отправителя отправляет ответ в платежную систему о том, что авторизация проведена успешно

9. Платежная система отправляет запрос в банк-эмитент карты получателя на зачисление денежных средств на карту получателя

10. Банк-эмитент карты получателя зачисляет деньги на расчетный счет получателю

Когда вы увидели надпись об успешном переводе (и у вас деньги списались, а получателю начислились), на самом деле деньги еще никуда не ушли, успешно прошла только авторизация. Деньги уйдут на следующий день, после того как в конце операционного дня ПС проведет клиринг и сообщит банку-эмитенту карты отправителя, что ему необходимо отправить деньги в банк-эмитент карты получателя, а также выставит отдельный счет для оплаты комиссии в пользу ПС. Именно поэтому иногда переводы задерживаются, так как некоторые банки ждут завершения фактических расчетов, которые происходят только на следующий день.

Банковский клиринг — это взаимозачет, выглядит следующим образом:

Юридические артефакты

Оферта — это договор между физическим лицом и банком-эквайером на совершение p2p-перевода. Когда вы совершаете перевод вы проставляете галочку о том, что соглашаетесь с условиями оферты (иногда она бывает проставлена по умолчанию). Если у вас возникнут проблемы с переводом, то де-юре вам нужно обращаться в банк-эквайер по реквизитам указанным в оферте. Де-факто первым делом лучше попробовать воспользоваться контактами техподдержки сервиса в котором вы совершали перевод.

Обращаю внимание что если вы переводите деньги, например, на сайте банка «А» то в оферте, особенно у маленьких банков и у финансовых сервисов может быть указан другой банк — «Б», и юридически вы предъявить в банк «А» ничего не сможете, так как услугу по переводу вам оказывал в данном случае банк «Б».

ФЗ-161 «О национальной платежной системе» — этот ФЗ, который должны соблюдать все банки-эквайеры, следит за соблюдением данного закона ЦБ РФ. Если вас как физ.лицо обидел какой-то банк, например, вы совершили перевод с карты на карту и он не дошел в течении 5 календарных дней до получателя и деньги не вернулись (это максимальный срок по данному ФЗ), а банк отказывается вам помогать в решении данного вопроса, то вы можете написать жалобу в ЦБ — это может помочь.

За что мы платим комиссию

Комиссия за p2p-перевод состоит из:

На комиссии также можно сэкономить, воспользовавшись Системой Быстрых Платежей, но это уже тема для отдельной статьи.

Перевод с карты на карту через интернет

Перевод с карты на карту через интернет – это один из самых удобных способов, как вы можете перевести деньги другому человеку. Все, что требуется для перевода: подключение к сети Интернет и номер карты, куда вы собираетесь перевести деньги.

Что такое перевод с карты на карту через Интернет

Перед с карты на карту – это банковский инструмент, который позволяет перевести деньги с одной банковской карты на другую банковскую карту. В отличие от перевода со счета на счет, вам требуется знать всего лишь одну деталь о вашем получателе: номер карты. Другие данные вам не требуются.

Банковские карты всегда привязаны к банковскому счету, так что речь идет о разновидности отправки денег на счет. Минимальное количество необходимых данных – это главное отличие современных переводов. Благодаря этой технологии вы можете отправить деньги за считанные минуты. При этом, владелец карты не теряет свои персональные данные, ведь ему даже не нужно сообщать срок действия своей карты или имя на карте.

Что необходимо для перевода

Для перевода необходимо знать данные обеих карт. Предположим, что вы собираетесь перевести деньги со своей карты на карту другого человека, для этого вам потребуется две вещи:

Вам не требуется имя, указанное на карте получателя, срок действия карты или CVC код. Достаточно номера карты, состоящего из 16 цифр, например, 5140 9320 7832 5487. В некоторых случаях номер карты может составлять от 13 до 19 знаков. От вашей карты требуется указать больше данных:

Технически вы сможете перевести деньги и с чужой банковской карты, но для этого вам потребуется либо доступ к чужому Интернет-банку, либо все необходимые данные о чужой карте. Также не забудьте, что большинство карточек при оплате запрашивают СМС пароль в банке, поэтому вам необходимо иметь доступ к телефону, куда придет сообщение с кодом авторизации платежа.

Обратите внимание, что большинство сервисов по переводу денег могут в любой момент запросить больше данных. Это случается в том случае, когда автоматическая система безопасности подозревает возможное мошенничество с картой отправителя.

Подключиться к сети вы можете как с обычного компьютера, так и с мобильного устройства. Для телефонов существуют отельные приложения для перевода денег, которые существенно упрощают и без того очень легкий процесс.

Как перевести деньги на компьютере

Для перевода с карты на карту вам нужно выбрать один из сервисов, с помощью которого вы будете это осуществлять. Первым делом обратите внимание, если у банка, который выпустил вашу карту, есть подобный сервис. Внимательно изучите его условия. Также вы можете воспользоваться универсальными сервисами, которые работают с картами любых российских банков. ТОП-5 сервисов:

| Альфа-Банк | 1,6% от суммы, минимум – 50 руб. |

| МКБ | 1% от суммы, минимум – 50 руб. |

| Райффайзенбанк | 1,5% от суммы, минимум 50 руб. |

| Тинькофф | 0-1,5% от суммы, минимум 30 руб. |

| Яндекс.Деньги | 1,95% от суммы, минимум 40 руб. |

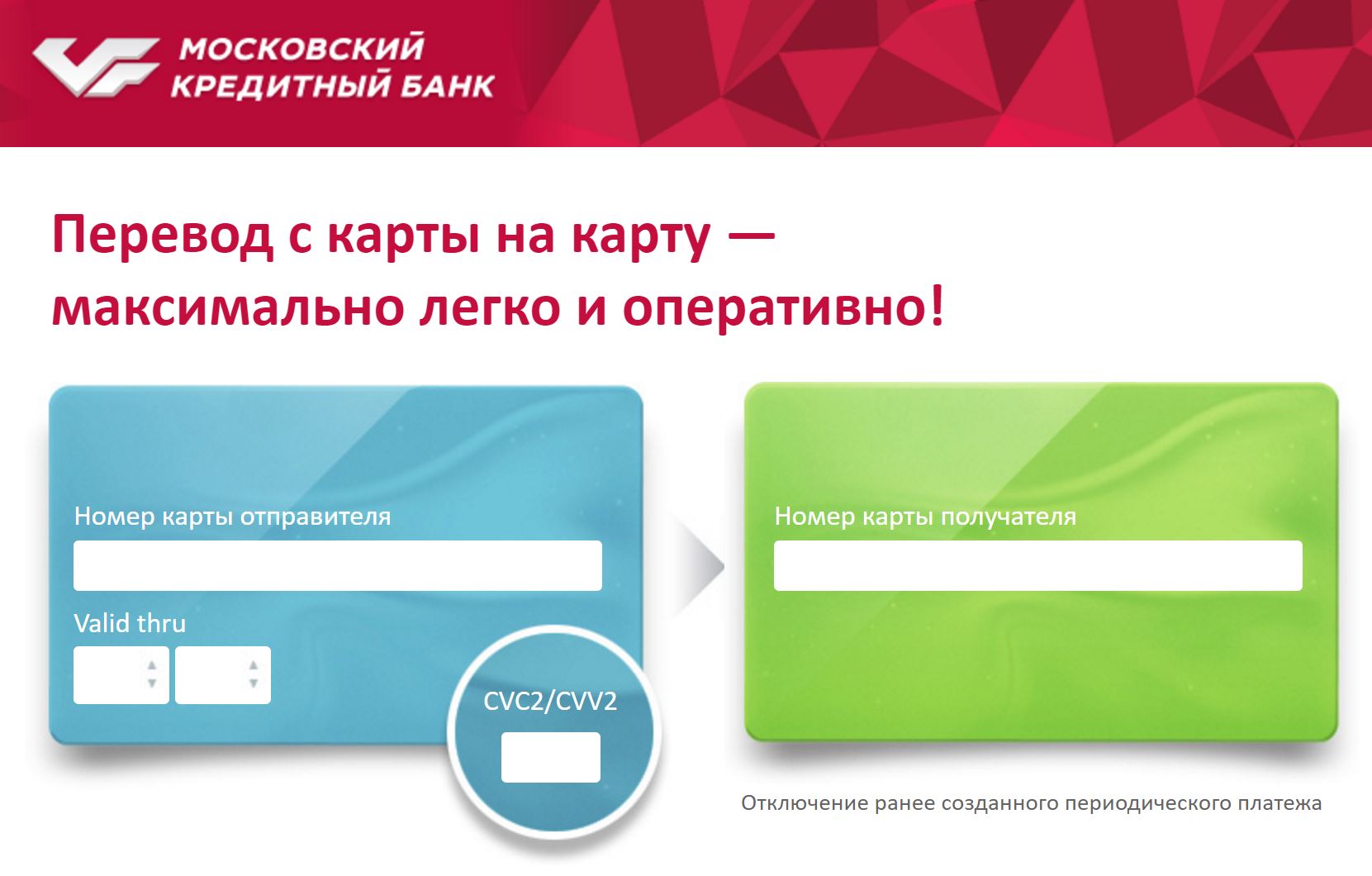

Минимальная комиссия в Тинькофф банке и МКБ. В банке Тинькофф комиссия 0% только для клиентов банка и только при переводе до 20 000 рублей в сумме за отчетный период, а далее взимается 1,5% или минимум 30 рублей. МКБ – Московский Кредитный Банк прилагает самую низкую фиксированную комиссию: 1% от суммы или минимум 50 рублей. Рассмотрим на его примере, как осуществляется перевод.

Вам нужно сделать 3 шага:

После этих шагов ваш платеж уйдет в обработку. Деньги на карту получателя поступят в течение 3 дней. Срок перевода невозможно предсказать заранее, иногда деньги доходят за несколько минут, а иногда требуется 1-3 дня подождать. Если через 3 дня деньги так и не пришли на карту получателя, то необходимо обратиться в ваш банк или в банк, сервисом которого вы воспользовались для осуществления перевода. В случае использования сервиса от Тинькофф банка срок перевода может растянуться до 5 дней.

Перевод денег в другую страну

Российские карты MasterCard и Visa – это международные карты, так что вопрос – можно ли перевести деньги на иностранную карту, звучит вполне логично. Большинство сервисов работают со всеми российскими картами и не имеют никаких исключений. Но есть сервисы с помощью которых вы сможете перевести деньги с российской карты на карту, выпущенную в другой стране. Такой функционал есть у Альфа Банка. Комиссия за международный перевод составляет 2% + 40 рублей.

Принцип перевода денег с карты на карту между разными странами аналогичный, как и между российскими. Сервисом могут в двухстороннем порядке воспользоваться держатели карт платежной системы MasterCard, которые были выпущены в большинстве стран постсоветского пространства. В одностороннем порядке могут воспользоваться клиенты российского Альфа Банка для перевода денег в несколько десятков стран, среди которых есть все европейские страны, но нет США.

Как перевести деньги с карты на карту на телефоне

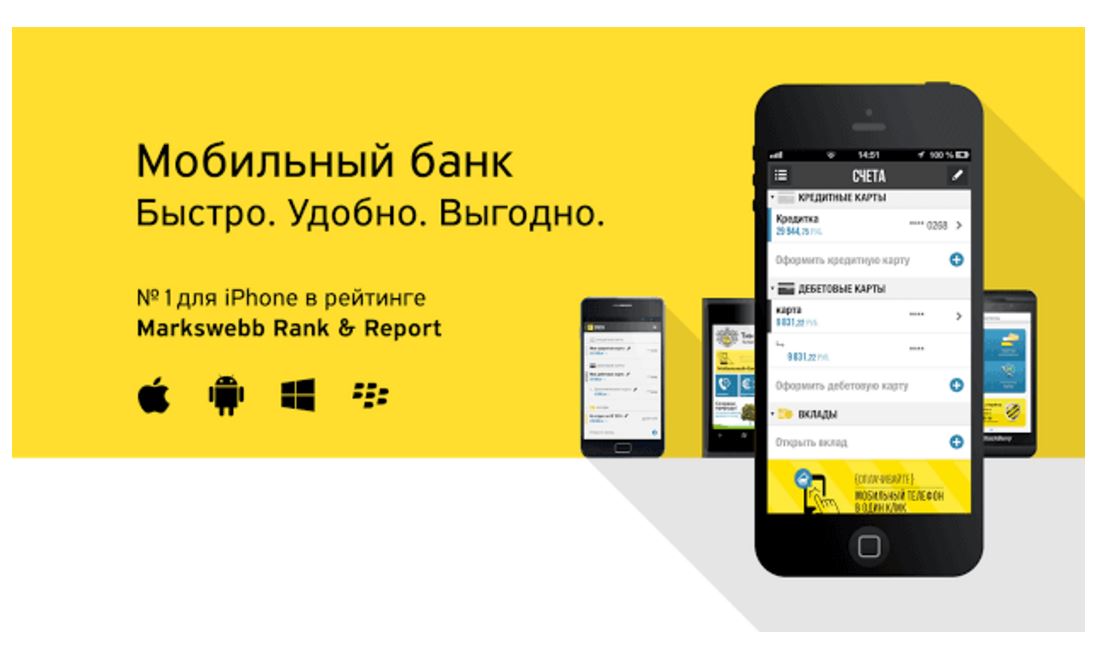

Вам по-прежнему потребуется доступ к сети Интернет. Вы можете воспользоваться классической интернет-версией сервисов по переводу денег, используя обычный браузер на своем смартфоне. Есть и другая возможность – перевести деньги с помощью приложения. Одно из самых удобных и выгодных приложений выпустил банк Тинькофф.

Приложение Тинькофф доступно для всех основных платформ: Android, iOS и Windows Phone. Одна из функций приложения – перевод денег на карту. Функционал аналогичен интернет-версии https://www.tinkoff.ru/cardtocard/, однако вы, как клиент банка, можете сохранить свою карту и в последствии использовать данные для быстрых платежей. Приложение признано лучшим банковским приложением в российском сегменте, а для совершения платежа вам достаточно следовать инструкциям внутри приложения.

Тинькофф предлагает своим клиентам бесплатные переводы в рамках первых 20 000 рублей за отчетный период. Здесь важно уяснить две вещи:

Если вы клиент банка Тинькофф, то вы можете бесплатно перевести до 20 000 рублей на карту любого другого российского банка. Если вы клиент любого другого банка, то вы также можете воспользоваться приложением, но на вас не распространяется правило первых 20 000 рублей и вам не нужно заботиться о датах начала и конца отчетного периода. Клиенты банка Тинькофф могут узнать данные об отчетном периоде внутри приложения.

Выгоды и недостатки

Перевод с карты на карту через интернет – это квинтэссенция плюсов. Вы экономите время, вам не нужно заполнять много данных, а в некоторых случаях перевод и вовсе бесплатный. Но наряду с этим есть и серьезные минусы. Например, вы не сможете отменить платеж, если вы передумали. Непредсказуемость, как долго будут идти деньги – минуту или 3 дня, не позволяет четко планировать.

Вы можете не бояться, что ошибетесь в номере карты получателя. Это главное опасение при использовании подобных сервисов перевода. Абсолютно во всех номерах зашифрована контрольная сумма, которую вычисляет сервис перед отправкой. И если вы ошибитесь в номере, то сервис подскажет вам, что номер карты неверный.

Тинькофф Банк – это однозначный лидер, если вы являетесь клиентом банка. Бесплатный перевод с карты на карту есть и у других банков, например, в Альфа Банке. Но другие банки предлагают бесплатный перевод только между картами одного банка, а Тинькофф предлагает перевод с карты Тинькофф на карту любого банка. Но даже несмотря на платность услуги в большинстве случаев, комиссии минимальны, а выгоды от подобного сервиса по-настоящему ощутимые.

Перевод с карты на карту одного и того же или разных банков — пошаговое руководство и способы экономии

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Перевод с карты на карту – самый простой, удобный и быстрый, в сравнении с переводом на банковский счёт, и тем более, с почтовыми переводами.

Но, чтобы пользоваться им было безопасно и выгодно, нужно хорошо представлять себе его особенности и ограничения.

Чем удобен перевод с карты на карту

Ситуации, когда требуется положить деньги с банковской карты на карту, встречаются часто.

Например, при передаче денег родственнику, или когда имеется несколько карт одного банка, и нужно более удобно перераспределить средства.

Такой перевод очень удобен, если нужно перевести деньги в другой банк: времени при этом затрачивается намного меньше, чем при любых других вариантах.

Преимущества прямого перевода с карты на карту понятны:

Как переводить деньги с карты на карту — руководство к действию

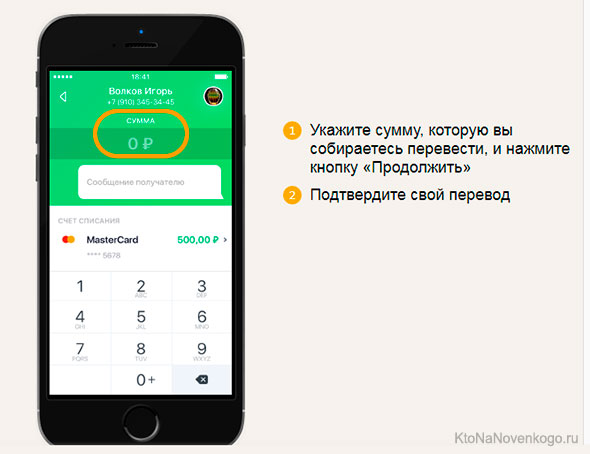

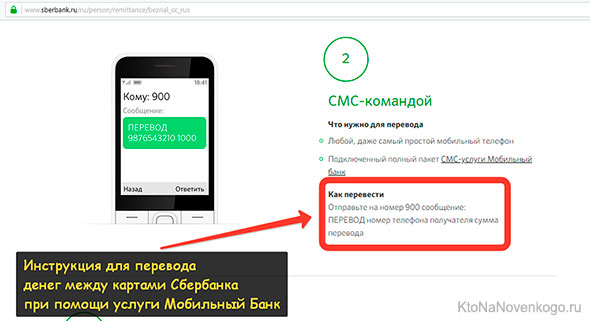

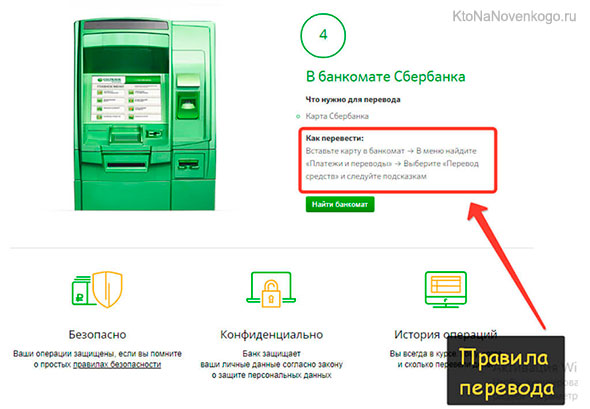

Принцип общий для любого банка, поэтому для примера рассмотрим карту Сбербанка, как самого популярного в стране.

Прежде всего, стоит учесть, что если перевод уже совершён, отменить его будет не просто, поэтому с самого начала все операции нужно выполнять внимательно и не торопясь.

*при клике по картинке она откроется в полный размер в новом окне

Между словами оставляются пробелы, запятые не ставятся. Банк в ответ пришлёт сведения о переводе и просьбу о его подтверждении. Нужно проверить, нет ли ошибок, и подтвердить операцию.

*при клике по картинке она откроется в полный размер в новом окне

Как переводить деньги с карты на карту разных банков

Такие переводы отличаются наличием большего комиссионного сбора, и, возможно, увеличенным временем на перевод, хотя чаще и они совершаются в считанные секунды. Больше никаких отличий в процедуре нет.

При переводе нужно в соответствующем разделе выбрать перевод «на карту в другом банке»

Есть альтернативный вариант — использовать сервисы онлайн-обмена, выбрав в них нужное вам направление перевода деньги. Проблема состоит в том, чтобы выбрать обменник, где и курс вас устроит, и репутация сервиса будет высокой.

Поэтому есть смысл использовать мониторинг обменников, где в реальном времени мониторятся курсы сотен обменников и о каждом из них можно почитать отзывы. Как это работает можно посмотреть в ролике:

Ограничения, лимиты, комиссионные сборы

Каждый банк указывает свои ограничения. Это максимально возможная разовая сумма перевода, комиссия за выполнение данной операции.

У Сбербанка они следующие:

Если деньги переводятся на карту другого банка, лимит разовой суммы — 30 тыс.руб.; для карт Visa (кроме Visa Electron) и Mastercard (кроме Maestro) – 150 тыс.руб. в сутки. Комиссия — 1,5%.

В других банках ограничения и комиссионные сборы могут существенно отличаться от принятых в Сбербанке.

Например, в Газпромбанке при внутрибанковских переводах комиссия не берётся, даже если деньги пересылаются в отдалённый регион. Комиссия для небольших переводов фиксированная и составляет 50 рублей.

ВТБ берёт комиссию 30 руб. при переводе внутри банка, и 1,4% — в другой банк. Максимальная сумма в день — 100 тыс.руб.

Можно ли сэкономить на комиссиях

Наиболее простой способ экономии – перевод с карты на карту внутри банка. Если пересылать деньги приходится часто, получателю выгодно завести карту в том же банке, что и отправитель.

Но нужно сделать предварительный расчёт: стоимость обслуживания такой карты не должна оказаться выше, чем сумма всех комиссий, начисленных за период обслуживания.

Есть некоторые особые приёмы, которые могут оказаться полезными, если при переводах требуется максимальная экономия.

В некоторых случаях комиссия будет меньше, если воспользоваться не прямым переводом, а функцией «пополнение».

В личном кабинете банка получателя открывается раздел «пополнить», и вводится номер карты отправителя вместе с суммой. После подтверждения операции по СМС деньги мгновенно оказываются на нужной карте.

Сам процесс аналогичен интернет-покупкам, только деньги переходят не продавцу, а на карту получателя. Как правило, эта операция не предполагает комиссии. Иногда она есть, но намного меньше той, что выполняется при прямом переводе.

«Стягивать» деньги на карту Сбербанка таким образом нельзя, банк такой опции не предусматривал. А вот с его карты – можно, комиссия при этом не взимается.

Существуют и специальные сервисы — посредники, выполняющие переводы с фиксированной комиссией.

Например, при использовании сервиса, его принято называть С2С или Card-to-Card, может браться небольшая фиксированная комиссия в 50 – 100 руб., не зависящая от суммы перевода. Это выгодно, так как во многих банках комиссия за прямой перевод намного больше.

Заключение

Пользоваться переводами удобно как в пределах одного города, так и при отправке денег в отдалённые регионы. Если к ним внимательно подходить, проблем не будет.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Если вопрос заключается в получении карты в том же банке, что и у отправителя, дабы экономить на процентах переводов, то дебетовая карта может быть вообще бесплатной, если отказаться от различных опций, вроде СМС уведомлений о переводе.

Механика банковского перевода денег с карты на карту и по реквизитам. Нюансы, о которых вы точно не знали.

Переводы денежных средств сегодня уже очень прочно вошли в нашу повседневную жизнь. Порой, отправляя деньги своему приятелю или родственнику из соседнего города или даже другой страны, мы наблюдаем лишь отточенный до мелочей результат совершения операции – поступление денежных средств на счёт отправителя. Мы совершенно не задумываемся о тех сложнейших и высокотехнологичных процессах, которые стоят за простой, на первый взгляд, операции перевода с карты на карту.

Популярность переводов «CARD to CARD»

Кстати, ожидаемо, что переводы с карты на карту гораздо популярнее чем переводы со счёта на счёт (при том что второй способ гораздо дешевле первого). На это есть 2 причины:

Переводы с карты на карту или по номеру телефона намного проще для клиента и поэтому более популярны.

Сейчас, давайте разберёмся в технических тонкостях переводов денежных средств.

Переводы по реквизитам

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго. Банк отправитель отправляет в ЦБ специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени. Сейчас вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод.

Механика работы

Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека, для которой предназначен перевод, и перечисляет деньги на его расчетный счет. Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

В схеме перевода со счета на счет – максимум три участника, банк отправитель, банк получатель и ЦБ, посредники не вовлекаются. Технология обкатанная, пусть не быстрая, но дешевая, поэтому как правило Банки ничего не берут за такие переводы.

Переводы с карты на карту

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту и номер карты получателя. Или только номер карты получателя, если перевод происходит из личного кабинета.

Как это работает здесь?

Для начала рассмотрим участников процесса

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк который выпустил карты отправителя и получателя (прим. банки могут быть разными).

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком, а могут быть и разными (прим. на практике, все три банка могут быть разными. У отправителя может быть карточка Банка А, у получателя платежа может быть карта Банка Б, и воспользоваться сервисом переводов с карты на карту отправитель может от третьего Банк В).

Платежная Система (ПС, например, VISA, Mastercard). Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает, что это за карты и каким банкам они принадлежат и обращается к ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены). Также ПС выполняет функции клиринга (прим. клиринг — безналичные расчёты между странами, компаниями, предприятиями и банками за поставленные, проданные друг другу товары, ценные бумаги и оказанные услуги) и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

Все это стоит довольно существенных денег, которые маленький банк очень долго будет отбивать на комиссиях с переводов, и возможно не отобьет никогда. В этом случае на помощь приходят сервис-провайдеры — это компании, которые уже все это сделали. Предоставляют сервис они бесплатно, а зарабатывают на комиссии с переводов. Один из игроков на этом рынке – Best2Pay

Верхнеуровнево процесс перевода выглядит следующим образом:

Разберём диаграмму по этапам:

Как видим в переводе p2p огромное количество посредников, комиссия за p2p-перевод состоит из:

Исключение платёжных систем из схемы

Основную комиссию забирает себе ПС. Чтобы выключить ее как посредника из процесса перевода в разных странах внедряют разные механизмы. В России – это система быстрых платежей.

Система быстрых платежей (СБП) – сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

В этом случае функцию ПС как хранителя данных обо всех счетах всех клиентов берет на себя ЦБ. Он знает в каких банках у этого номера телефона открыты счета и дальше процесс примерно такой же.

С 1 января 2020 года ЦБ начнёт брать с банков комиссию за использование Системы быстрых платежей, которая позволяет клиентам разных банков переводить деньги друг другу по номеру телефона. Банки, в свою очередь, начнут брать комиссию с клиентов. Регулятор планирует брать 1-6 рублей за перевод в зависимости от суммы — комиссию будут платить поровну банки отправителя и получателя. ЦБ при этом может ограничивать размер комиссии, которую будут брать банки с клиентов.

В Европе это директивы PSD2 и PISP, с помощью которых этим посредником вроде ПС или ЦБ может стать любой игрок с простейшей лицензией. Несмотря на то что директивы совсем молодые уже около трёх тысяч игроков получили эти базовые лицензии. Ключевой тезис PSD2: банк будет обязан предоставить провайдеру платежных услуг финансовую информацию о клиенте и списать деньги с его счета, даже без заключения отдельного договора. Достаточно всего лишь поручения клиента. Таким образом система договорных отношений заменяется на простой автоматизированный алгоритм обмена информацией. И что немаловажно, ключевую роль начинают играть провайдеры платежей, а не держатели средств, то есть Банки. Говоря простым языком, Вы можете создать свою PISP (Payment Initiation Service Provider) и Ваши клиенты смогут осуществлять через Вас платежи со своих расчетных счетов в Банках, не спрашивая их разрешения.

Переводы между странами

Переводы между странами. Тут подключается SWIFT. Примерно как с переводами на счет внутри одной страны, но поскольку нет единого регулятора. Переводы осуществляются с помощью банков корреспондентов.

В глаза бросается сразу много посредников, каждый из которых может брать комиссию.

Первая из неожиданностей, которые подстерегают отправителей SWIFT-переводов – это возможная дополнительная комиссия. Будет эта комиссия или нет – зависит от страны, в которую вы переводите деньги, и от политики ценообразования банка, в который вы пришли оформлять перевод. Иногда перевод может идти через 2-3 банка – все зависит от сети корреспондентских отношений банка-отправителя. Чем больше посредников, тем выше тарифы. Как правило клиент не знает об этой комиссии до тех пор, пока перевод не дойдет. Плюс происходит конвертация между счетами, например, вы переводите рубли на долларовый счет, курс конечно будет не самым приятным.

Эту ситуацию пытатаются изменить многочисленные игроки, например Transferwise.

Сервис базируется на технологии peer-to-peer (одноранговая сеть). У Transferwise открыты счета в банках по всему миру. Например, если вам нужно отправить деньги из Канады в Украину, то вы делаете перевод на счет Transferwise в Канаде, а Transferwise отправляет деньги получателю уже со своего украинского счета.

То есть, фактически деньги не пересекают границу, а просто внутри системы передается поручение выплатить с украинского счета средства на счет определенному человеку.

Такая схема работы позволяет осуществлять переводы существенно дешевле и быстрее по сравнению с традиционными международными банковскими переводами.