код тн вэд при экспорте в казахстан

1C:Бухгалтерия 8: НДС при экспорте несырьевых товаров в ЕАЭС

НДС при экспорте товаров в страны ЕАЭС

Порядок уплаты НДС при экспорте товаров в страны Евразийского экономического союза (ЕАЭС) установлен в Протоколе о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, который является Приложением № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (подписан в г. Астане 29.05.2014) (п. 1 ст. 72 Договора).

Членами ЕАЭС являются: Республика Беларусь; Республика Казахстан; Российская Федерация; Республика Армения (ст. 1 Договора о присоединении Республики Армения к Договору о Евразийском экономическом союзе от 29 мая 2014 года (подписан в г. Минске 10.10.2014); Кыргызская Республика (ст. 1 Договора о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе от 29.05.2014 (подписан в г. Москве 23.12.2014).

Под товарами понимаются реализуемые или предназначенные для реализации: любое движимое и недвижимое имущество, транспортные средства, все виды энергии.

При экспорте товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС применяется нулевая ставка НДС, если организация-экспортер в течение 180 календарных дней с даты отгрузки (передачи) товаров подтвердит обоснованность ее применения путем представления в налоговый орган одновременно с налоговой декларацией документов, предусмотренных пунктом 4 Протокола (п. 1, п. 5 Протокола). В общем случае такими документами являются:

Непосредственно Протоколом не установлен момент определения налоговой базы. При этом в соответствии с пунктом 9 статьи 167 НК РФ при реализации товаров, предусмотренных пунктом 1 статьи 164 НК РФ, моментом определения налоговой базы является последнее число квартала, в котором собран полный пакет подтверждающих документов.

Для целей применения НДС к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (абз. 3 п. 10 ст. 165 НК РФ). Конкретные коды видов товаров, относящихся к сырьевым, утверждены Постановлением Правительства РФ от 18.04.2018 № 466 в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, утв. Решением Совета Евразийской экономической комиссии от 16.07.2012 № 54 (ред. от 24.04.2018).

Если на экспорт отгружаются несырьевые товары:

Следует учесть, что такой порядок заявления налоговых вычетов при реализации несырьевых товаров применяется только в отношении приобретенных товаров (работ, услуг), имущественных прав, принятых на учет с 01.07.2016 (п. 2 ст. 2 Закона № 150-ФЗ).

Если на экспорт отгружаются сырьевые товары, то порядок заявления налоговых вычетов остается таким же, каким он был до 01.07.2016:

Если пакет подтверждающих документов не представлен в течение 180 календарных дней, сумма НДС подлежит уплате в бюджет за налоговый (отчетный) период, на который приходится дата отгрузки товаров на экспорт.

При этом датой отгрузки признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика) (абз. 2 п. 5 Протокола).

При этом вне зависимости от того, какие товары отгружаются на экспорт (сырьевые или несырьевые) вычет суммы налога, исчисленной налогоплательщиком на 181 календарный день в случае отсутствия подтверждающих документов, производится на дату, соответствующую моменту последующего подтверждения НДС по ставке 0 % (п. 10 ст. 171, п. 3 ст. 172 НК РФ).

1С:ИТС

Подробнее о порядке исчисления НДС и заявления налоговых вычетов при экспорте товаров в страны Евразийского экономического союза см. в справочнике «Налог на добавленную стоимость» раздела «Налоги и взносы».

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книги покупок и книги продаж, журнала учета счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Подробнее о значимых поправках и об их поддержке читайте в статье «Cчет-фактура с 01.10.2017: что поменяется».

Приобретение и отгрузка несырьевых товаров в «1С:Бухгалтерии 8» при экспорте в ЕАЭС

Рассмотрим порядок отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций приобретения и отгрузки несырьевых товаров на экспорт в страны ЕАЭС.

Пример 1

Организация ООО «Торговый дом», применяющая общую систему налогообложения, приобрела 20.07.2018 у ООО «Фабрика диванов» (поставщик):

Согласно заключенному контракту с иностранным партнером ТОО «Astana» (Казахстан) организация ООО «Торговый дом»:

Последовательность операций приведена в таблице 1.

Дата

Операция

Дебет

Кредит

Сумма, руб.

Документ 1С

Регистр НДС

Пакет документов

Настройка учетной политики и параметров учета

С 2021 года во всех ЭСФ на товары необходимо указывать код ТН ВЭД ЕАЭС

Данное изменение не является новшеством этого года. Требование по указанию кода ТН ВЭД ЕАЭС в счетах-фактурах принято еще в 2017 году, но введение в действие нормы постоянно откладывалось. Последний раз норма была отложена до 2021 года и с этого года вступила в силу.

Материалы о переносе нормы с 2017 на 2019 и 2021 год:

Что обязывает нас указывать ТН ВЭД ЕАЭС в ЭСФ (СФ)?

В статье 412 НК РК в пункт 5, который регулирует обязательные реквизиты, которые должен содержать счет-фактура, добавлен подпункт 12).

В целом норма выглядит следующим образом:

Статья 412. Общие положения

5. В счете-фактуре должны быть указаны:

… 12) в отношении товаров – код товарной номенклатуры внешнеэкономической деятельности.

Таким образом, с 2021 года при выписке счета-фактуры (ЭСФ) на товары, необходимо указывать сведения о коде ТН ВЭД такого товара (Основного средства, НМА).

До 2021 года указание кода ТН ВЭД требовалось только для ЭСФ в установленных случаях (при реализации товаров, импортированных на территорию РК, товаров из перечня изъятий, товаров, произведенных в РК при их экспорте в ЕАЭС).

Теперь происхождение товара и вид операции никак не влияют на заполнение документа – код ТН ВЭД указывается во всех случаях. Например, при реализации товара с признаком происхождения «5» теперь также обязательно указывается код ТН ВЭД

Если вы не работаете с источниками происхождения или работаете по версии 1.0, для заполнения ТН ВЭД ЕАЭС по всем операциям, необходимо выполнить настройку:

Если вы перешли на учет товаров ВС (источники происхождения по версии 2.0), то данные по ТН ВЭД заполняются в ЭСФ автоматически по всем операциям.

Где в ЭСФ указывается ТН ВЭД ЕАЭС?

Код ТН ВЭД ЕАЭС указывается в графе 4 «Код товара (ТН ВЭД ЕАЭС)» раздела G «Данные по товарам, работам, услугам».

Как код ТН ВЭД ЕАЭС заполняется в ЭСФ в 1С?

В типовых решениях заполнение кода ТН ВЭД ЕАЭС при выписке ЭСФ зависит от работы с источниками происхождения и используемой версии источников происхождения.

В общем случае заполнение кода ТН ВЭД ЕАЭС в БК 3.0 происходит следующим образом:

Для недопущения некорректного оформления документа (без кода ТН ВЭД ЕАЭС), необходимо провести ревизию и выявить номенклатуру с незаполненными или неактуальными кодами.

О том, как заполняется ТН ВЭД в 1С:

Что будет если мы получили ЭСФ без ТН ВЭД ЕАЭС?

Ситуации, при которых НДС не подлежит отнесению в зачет, установлены в статье 402 НК РК.

Касательно оформления ЭСФ, НДС не относится в зачет если:

Таким образом, отсутствие кода ТН ВЭД ЕАЭС в ЭСФ не приводит к исключению такой операции из зачета по НДС.

Оф ответ ГО о том, что отсутствие ТН ВЭД не влияет на отнесение НДС в зачет по операции: Можно ли взять НДС в зачет, если поставщик в ЭСФ не указал код ТНВЭД?

Реализация на экспорт в ЕАЭС несырьевых товаров и готовой продукции

Реализация товаров (продукции) на экспорт в страны ЕАЭС отличается от реализации на внутреннем рынке. В чем состоят эти отличия — мы разберем в этой статье.

Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

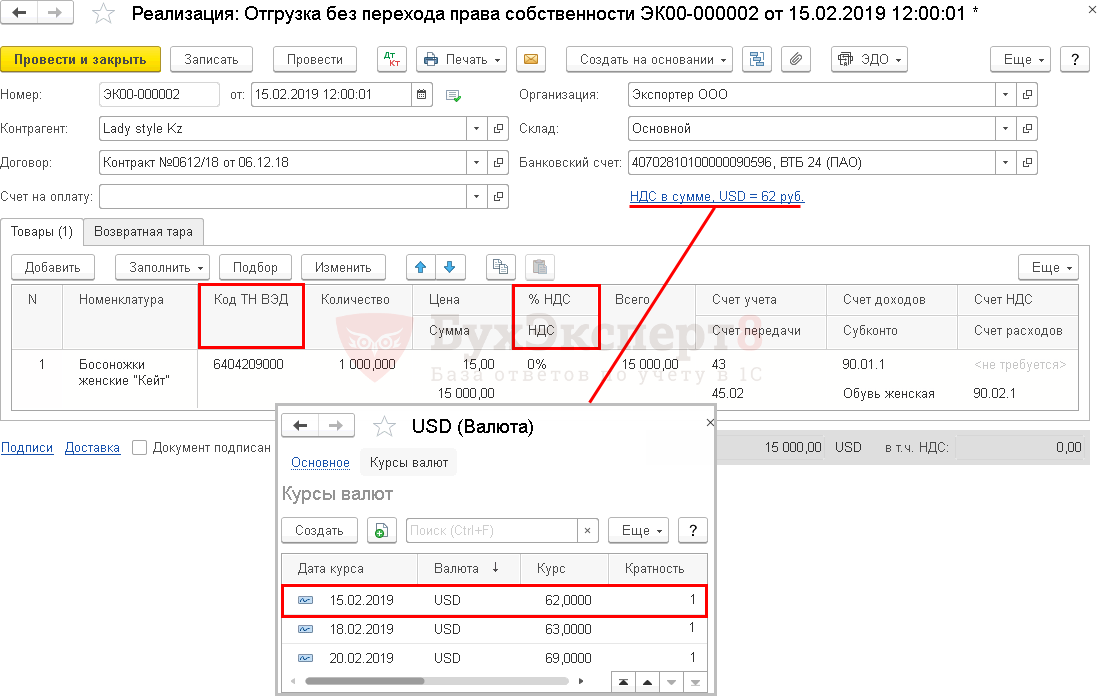

Организация заключила экспортный контракт с иностранным покупателем LadystyleKz (Казахстан) на поставку несырьевой продукции на сумму 15 000 USD.

15 февраля покупателю LadystyleKz отгружена на экспорт продукция Босоножки женские «Кейт» (1 000 пар.) стоимостью 15 000 USD.

В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчиком на складе покупателя. Базис поставки — DAP Алматы.

18 февраля продукция доставлена на склад покупателю.

20 февраля покупатель Ladystyle Kz перечислил 100% постоплату за товары в сумме 15 000 USD.

Условные курсы для оформления примера:

Рассмотрим пошаговую инструкцию оформления экспортных операций в 1С 8.3. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация готовой продукции на экспорт (ЕАЭС) | |||||||

| Отгрузка готовой продукции на экспорт | |||||||

| 15 февраля | 45.02 | 43 | 258 356,16 | 258 356,16 | 258 356,16 | Поступление на расчетный счет — Оплата от покупателя | |

| 62.21 | 91.01 | 90 000 | 90 000 | 90 000 | Переоценка дебиторской задолженности в валюте | ||

| Представление статистического отчета в ФТС в электронном виде | |||||||

| 28 февраля | — | — | 15 000 | Представление статистического отчета в ФТС в эл.виде | Регламентированный отчет — Статистическая форма учета перемещения товаров | ||

Начало примера смотрите в публикации:

Нормативное регулирование

При экспорте применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Отметим, что экспорт в страны ЕАЭС (Россия, Беларусь, Казахстан, Армения, Киргизия) отличается от отгрузок в дальнее зарубежье. Основным нормативным документом при работе с партнерами из ЕАЭС является Договор о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

Налогообложение экспортных операций регулируется:

Не следует путать момент перехода рисков от продавца к покупателю по Incoterms (Инкотермс) и момент перехода права собственности на товары.

В контракте обязательно надо указать момент перехода права собственности, ведь по этой дате:

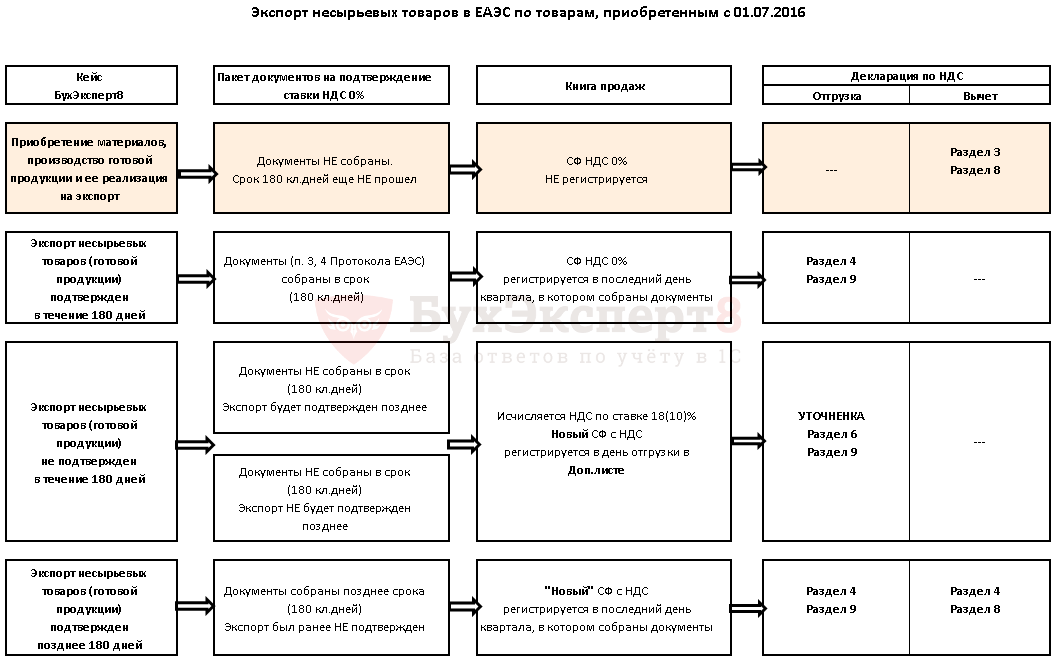

При экспорте несырьевых товаров действует различный порядок применения вычетов по входящему НДС в зависимости от того, когда они были приобретены:

Мы рассмотрим экспорт несырьевых товаров, которые были приобретены и реализованы после 01.07.2016.

Экспорт готовой продукции в 1С 8.3

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру.

Шапка документа

При вводе в справочник Контрагенты покупателя из Евразийского экономического союза необходимо указать следующие данные: PDF

Договор с покупателем в валюте должен быть заполнен следующим образом:

Табличная часть документа

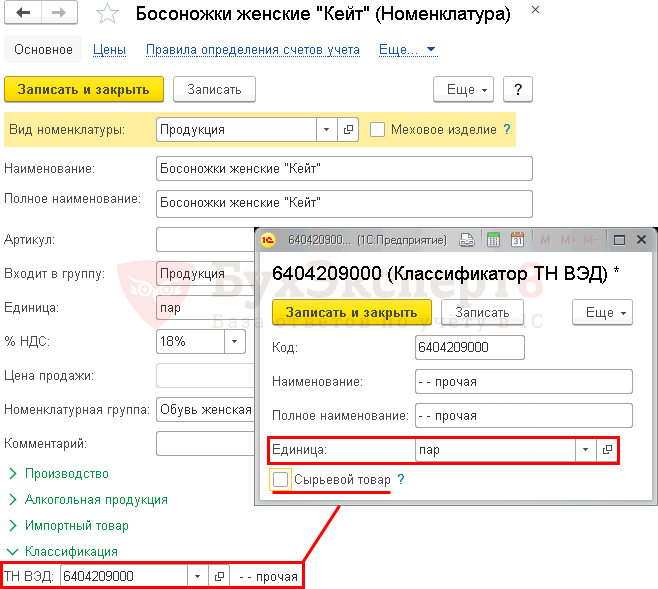

На вкладке Товары указывается информация об отгружаемой продукции (название, количество, цена, ставка НДС, а также счета учета, код ТН ВЭД, номенклатурная группа в графе Субконто ):

По товарам (продукции), предназначенным для реализации на экспорт,в карточке номенклатуры обязательно заполните поле:

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД. В нашем примере Единица — пар.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Если в карточке контрагента в поле Страна регистрации выбрана страна-участница ЕАЭС, то в документе Реализация (акт, накладная) автоматически будут заполняться графы:

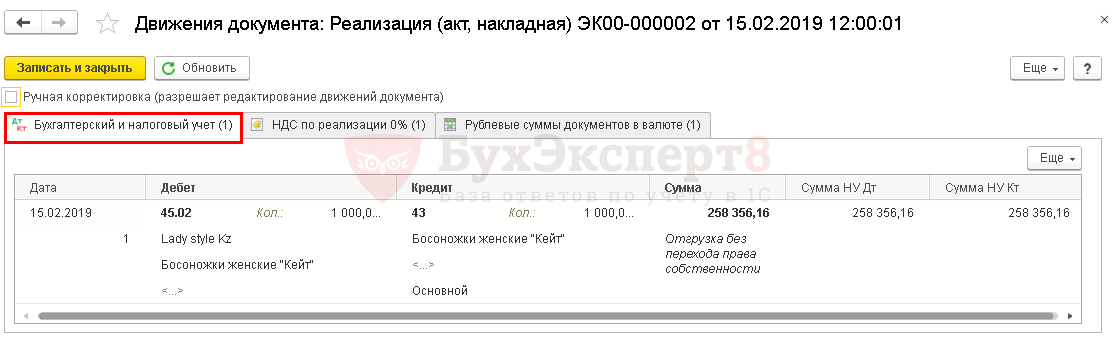

Проводки по документу

Документ формирует проводку:

Документ заполняется в валюте на основании контракта. В проводках суммы отражены в рублях. Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

Выручка в БУ и НУ еще не признана, т. к. нет перехода права собственности на продукцию от продавца к покупателю (п. 12 ПБУ 9/99, п. 3 ст. 271 НК РФ).

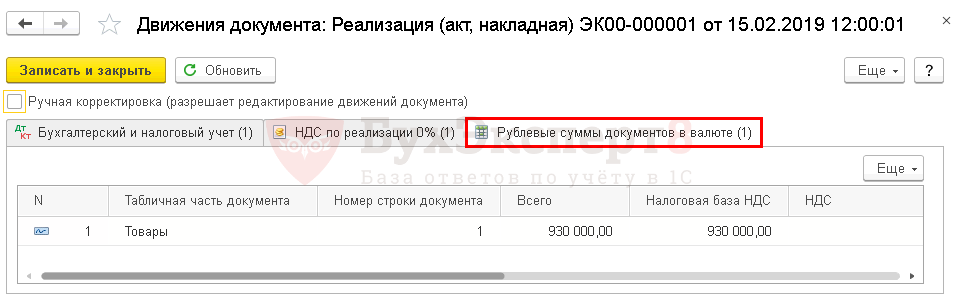

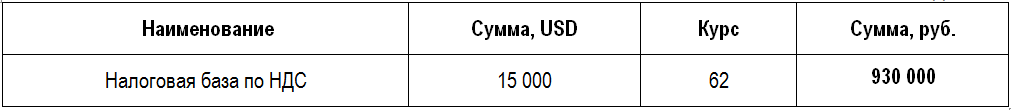

Налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки, т. е. составления первого первичного документа в адрес покупателя (п. 3 ст. 153 НК РФ, п. 5 Протокола ЕАЭС).

Контроль

Расчет налоговой базы по НДС

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию товаров. В 1С для внутреннего документооборот используется Товарная накладная по форме ТОРГ-12.

Иностранному покупателю, как правило, выдаются:

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

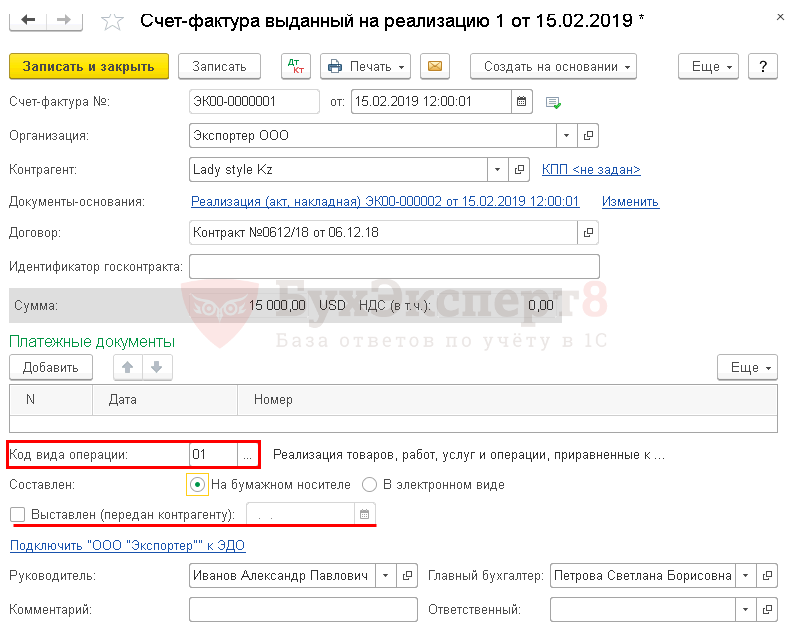

Выставление экспортного СФ в валюте (ставка НДС 0%)

Несмотря на то, что российский счет-фактура не требуется иностранному покупателю и право собственности на продукцию еще не перешло, организация обязана составить СФ на экспортную реализацию по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Счет-фактура выставлен в валюте, т. к. сделка выражена в иностранной валюте (п. 7 ст. 169 НК РФ):

Если СФ не передается иностранному покупателю, то флажок Выставлен (передан контрагенту) можно не ставить. Наличие флажка — это справочная информация, на движение документа и на заполнение книги покупок и книги продаж он влияния не оказывает.

СФ со ставкой НДС 0% не попадает по умолчанию в книгу продаж одновременно с реализацией, как это происходит при отгрузке на внутреннем рынке. А только в момент определения налоговой базы по НДС при экспорте, если (п. 9 ст. 167 НК РФ):

Момент определения налоговой базы по НДС не уточнен в Протоколе ЕАЭС, поэтому по данному вопросу следует руководствоваться НК РФ (п. 5 Протокола ЕАЭС, п. 9 ст. 167 НК РФ).

Документ проводки по БУ и НУ не формирует.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137. Его можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная ). PDF

Реализация отгруженной продукции

Рассмотрим особенности заполнения документа Реализация отгруженных товаров по примеру.

Проводки по документу

Документ формирует проводки:

Контроль

Расчет рублевой суммы выручки от реализации готовой продукции на экспорт.

Обратите внимание, что выручка в валюте пересчитывается в рубли по курсу ЦБ РФ на дату признания дохода, т. е. реализации, но курс также зависит от порядка оплаты.

В нашем примере предоплаты не было. Выручка в БУ и НУ рассчитывается по курсу на дату реализации (п. 9 ПБУ 3/2006; п. 8 ст. 271 НК РФ).

Налоговая база по НДС

По законодательству налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки (п. 5 Протокола ЕАЭС), курс на дату перехода права собственности не учитывается. Поэтому выручка в БУ и НУ может отличаться от налоговой базы по НДС.

При пересчете выручки из валюты в рубли для:

Налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки, поэтому она будет отличаться от суммы реализации в БУ и НУ в рублевом эквиваленте, если:

В нашем примере предоплаты не было, а выручка в БУ и НУ не совпадает с налоговой базой по НДС потому что курс USD разный на дату:

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Выручка от реализации готовой продукции на экспорт отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

Себестоимость реализованной готовой продукции отражается в составе прямых расходов:

Лист 02 Приложение N 2:

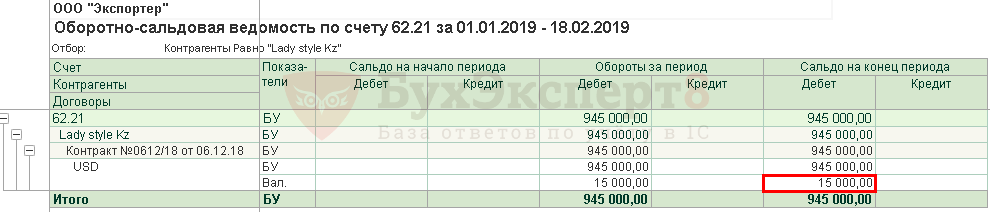

Поступление оплаты от иностранного покупателя

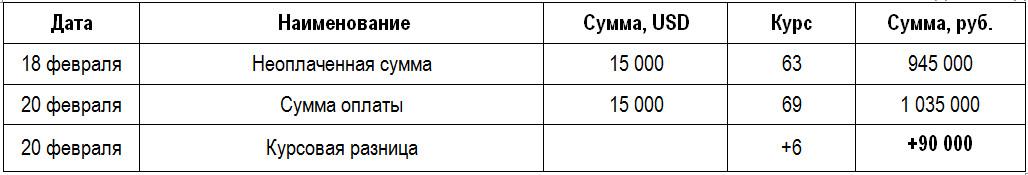

В нашем примере производится постоплата. В момент реализации образовалась дебиторская задолженность иностранного покупателя по Дт 62.21, рассчитанная на дату перехода права собственности.

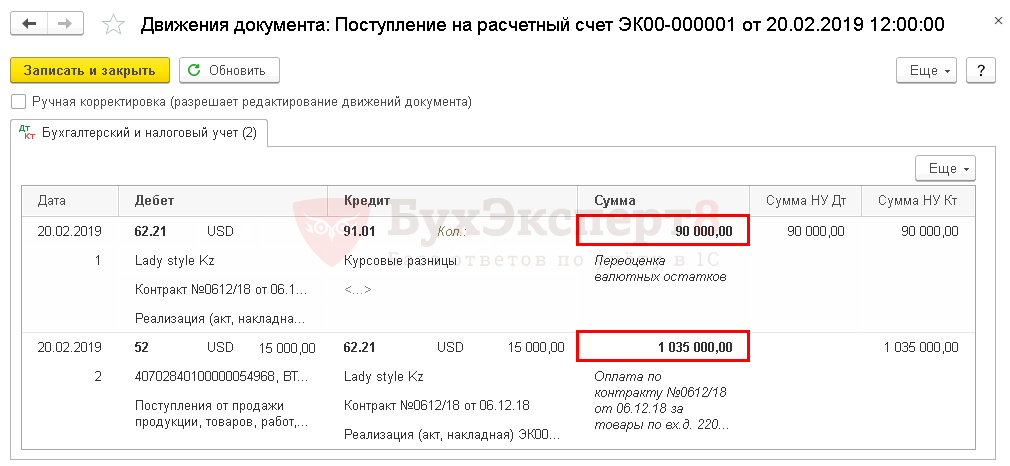

В момент погашения задолженности покупателем по договору в валюте происходит переоценка дебиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ). В результате этого возникают курсовые разницы.

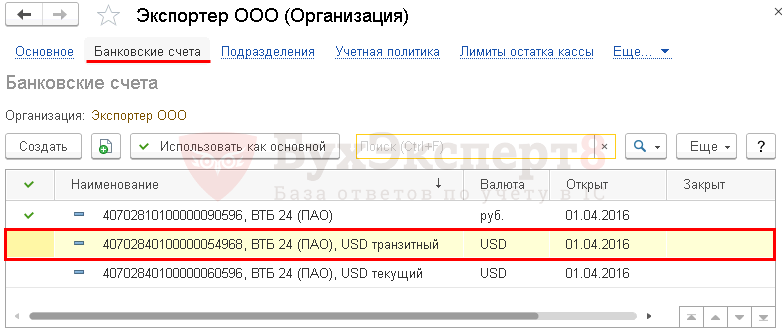

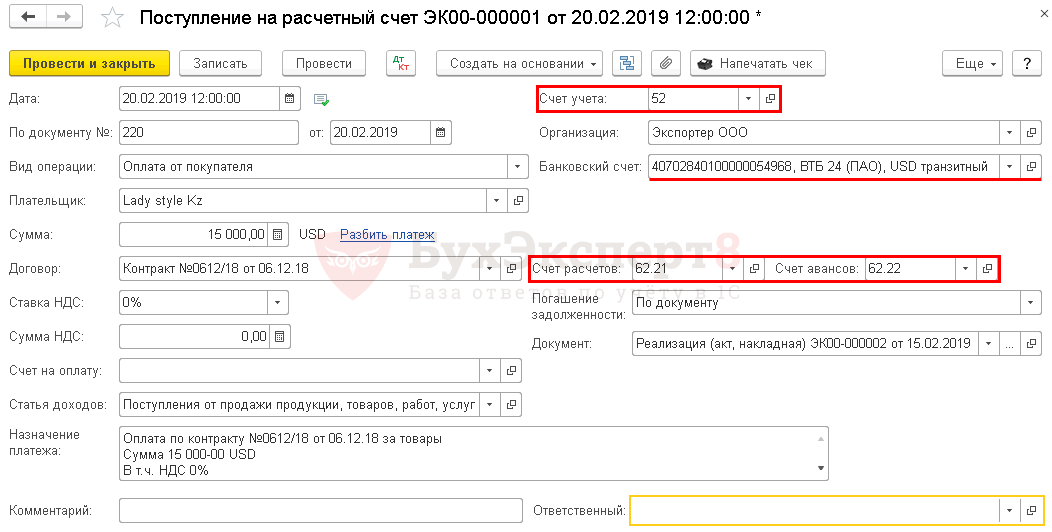

Рассмотрим особенности заполнения документа Поступление на расчетный счет по нашему примеру.

Предварительно должен быть заполнен справочник Банковские счета : внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Оплата в валюте зачисляется на транзитный валютный счет.

В нашем примере расчеты по договору ведутся в валюте. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

Так как оплата покупателем производится в валюте, то в документе устанавливается:

Проводки по документу

Документ формирует проводки:

Контроль

Расчет курсовых разниц при переоценке дебиторской задолженности

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

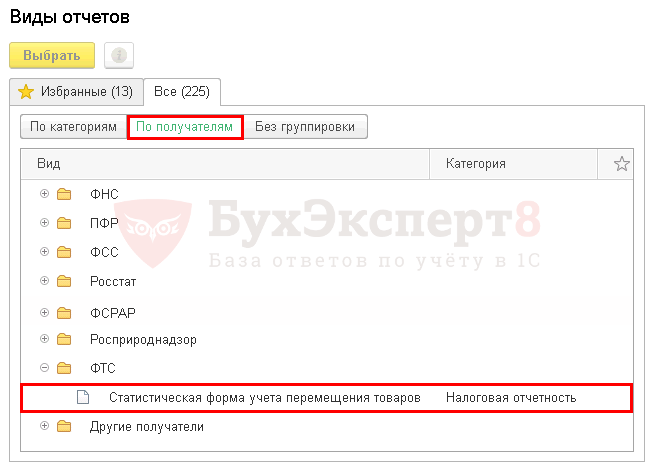

Представление статистического отчета в ФТС в электронном виде

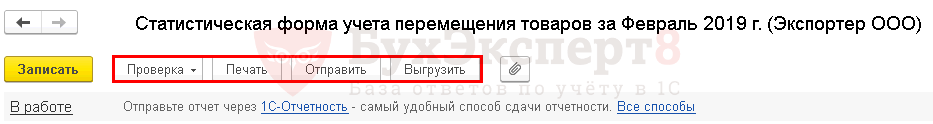

При экспорте в ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891).

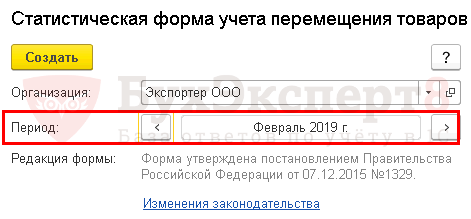

Отчет заполняется экспортерами в ручном режиме. PDF

Период отчета надо выбрать до того, как отчет записан. Если выбран некорректный период, то необходимо закрыть отчет, не сохраняя его и затем создать новый.

Ячейки желтого цвета заполняются вручную. Данные в ячейках зеленого цвета рассчитываются автоматически на основании информации, которая введена в отчет.

Статистическая форма представляется в таможенные органы до 10-го числа месяца, следующего за месяцем отгрузки или получения товаров. Ее можно выгрузить из 1С и отправить из личного кабинета на портале ФТС

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (КоАП РФ ст. 19.7.13):

Расчет НДС при экспорте несырьевых товаров в ЕАЭС

Далее на примере рассмотрим разные варианты расчета НДС по экспорту несырьевых товаров, которые были приобретены и реализованы начиная с 01.07.2016.

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Все комментарии (1)

Благодарю за полезную информацию

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>