коды обоснования применения налоговой ставки установленной законом субъекта российской федерации

Как узнать код обоснования применения налоговой ставки в новой декларации по УСН

Начиная с отчетности 2021 года изменена форма декларации по УСН. Это сделано в соответствии с Приказом ФНС России от 25 декабря 2020 года № ЕД-7-3/958@. Алгоритм расчетов не изменился, так что основные показатели будут одинаковыми в старой и в новой форме.

Из изменений можно отметить:

Как показывает наш опыт формирования деклараций по УСН, последнее нововведение вызывает затруднения при заполнении отчетности.

Что такое «налоговая ставка»?

Налоговая ставка – это величина налога в расчете на единицу налоговой базы. Ставка является одним из элементов налогообложения, и прописана в статье 346.20 Налогового кодекса. Стандартное значение — 6% для налогоплательщиков с объектом «Доходы», и 15% – для объекта «Доходы, уменьшенные на величину расходов». В тоже время в этой же статье оговаривается, что для некоторых видов деятельности или категорий налогоплательщиков региональные власти своими законами вправе эти ставки снижать. При этом действуют следующие правила:

Пониженные ставки действуют во многих регионах. Чаще всего они назначены лишь для отдельных направлений коммерческой деятельности, которые власти желают поддержать.

Например, в Краснодарском крае для объекта «Доходы» ставка 3% (п.1 ч.1 ст.1 Закона Краснодарского края от 27.05.2020 № 4291-КЗ), а для объекта «Доходы минус расходы» — 7,5% (п.2 ч.2 ст.1 Закона Краснодарского края от 27.05.2020 № 4291-КЗ).

Что такое «обоснование пониженной ставки»?

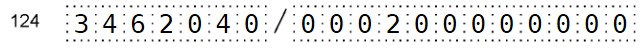

Если ваша ставка ниже стандартной, ее необходимо обосновать, указав в декларации коды обоснования применения налоговой ставки. Для этого предназначены новые поля: для объекта «Доходы» в разделе 2.1.1 строка 124, а для объекта «Доходы минус расходы» в разделе 2.2 строка 264.

Как заполнить «обоснование пониженной ставки» в декларации?

Код обоснования применения пониженной налоговой ставки в декларации по УСН формируется по правилам, указанным в пунктах 5.6 и 7.15 Приложения № 2 к Приказу ФНС № ЕД-7-3/958@. Значение состоит из двух частей, разделенных знаком «/» (слэш):

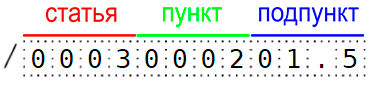

Каждое значение занимает 4 клеточки, причем пустые заполняются нулями. Первые 4 клеточки занимает номер статьи, с 5 по 8 идет номер пункта, с 9 по 12 — номер подпункта. К примеру, если ставка действует на основании подпункта 1.5 пункта 2 статьи 3, код такой: «0003000201.5» (точка ставится в отдельной ячейке).

Пример: Предприниматель из города Уфы с объектом «Доходы» оказывает парикмахерские услуги. Для ИП на УСН, занятых в некоторых сферах, согласно статье 2 закона Республики Башкортостан от 28.04.2015 г. № 221-з, действуют налоговые каникулы (ставка 0%).

Смотрим список видов деятельности, который указан в приложении закона Башкортостан от 28.04.2015 г. № 221-з. В строке 3 раздела III данного приложения записан вид деятельности «Парикмахерские и косметические услуги», поэтому предприниматель из примера попадает под нулевую ставку (исходим из того, что прочим условиям применения налоговых каникул он также соответствует).

Сформируем код обоснования применения налоговой ставки:

Где взять значения для кода обоснования?

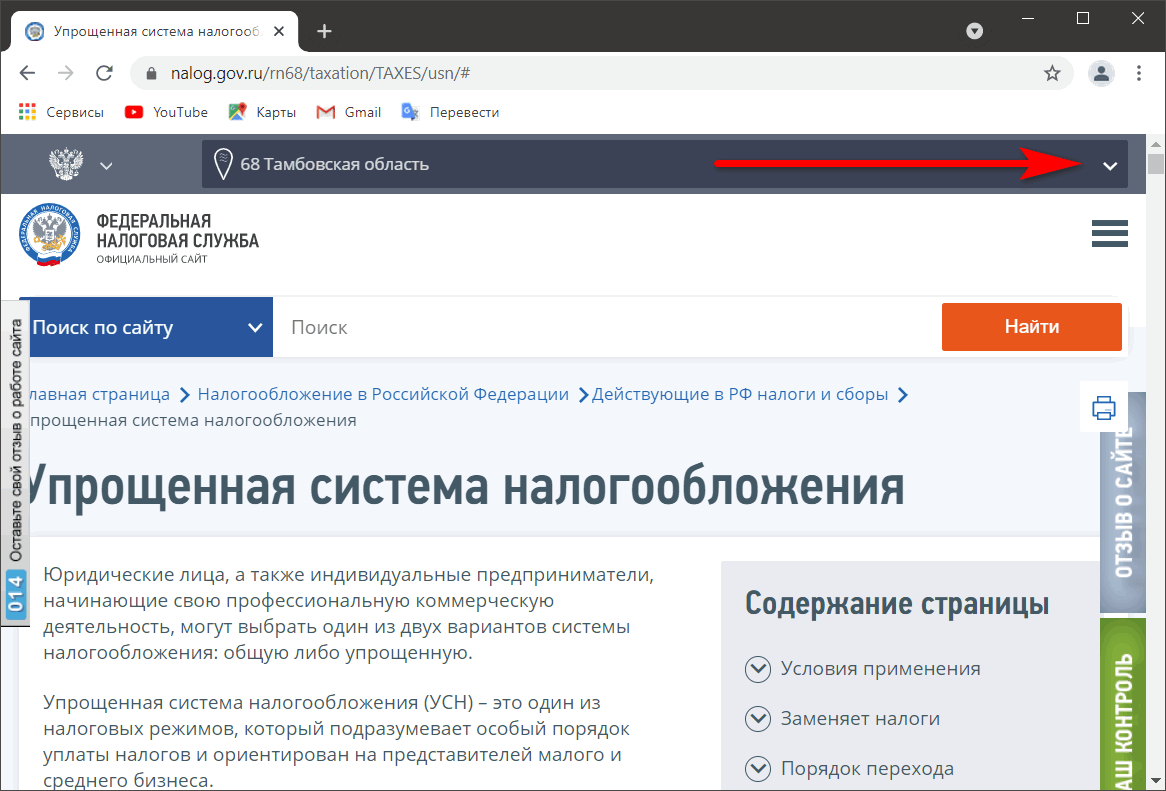

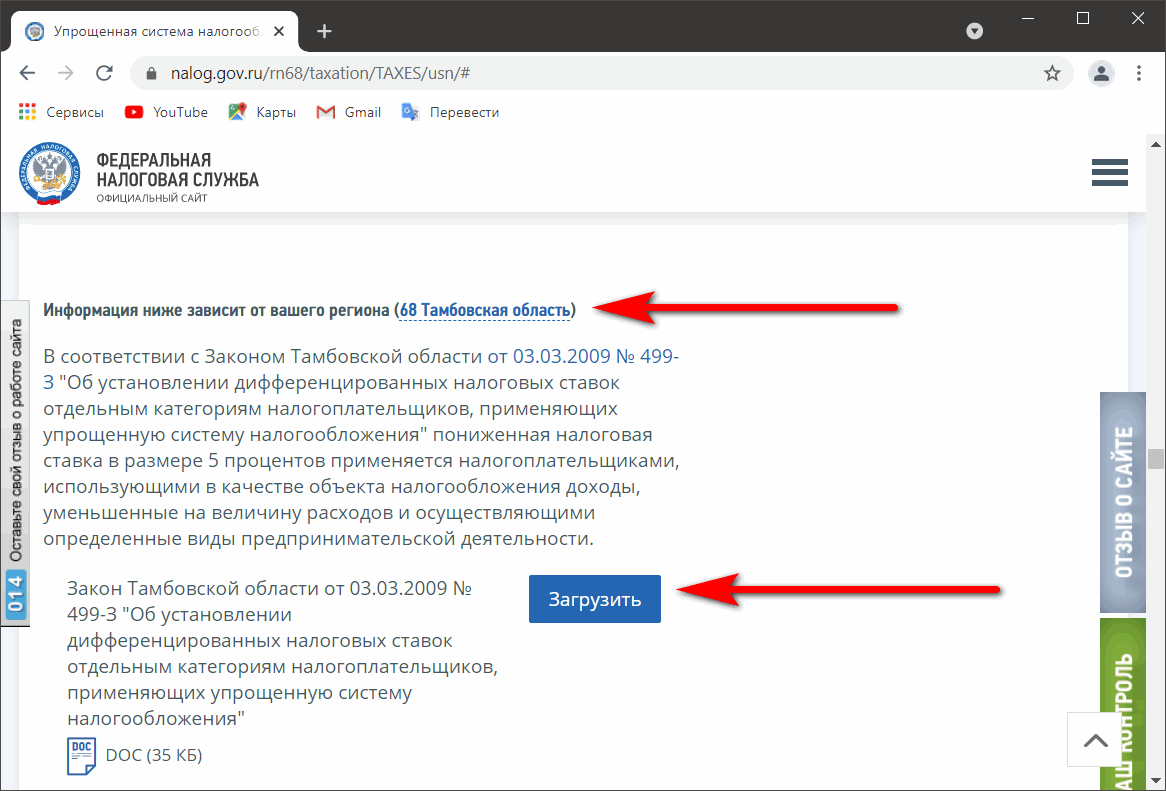

Чтобы верно написать этот код, необходимо найти закон в вашем регионе, которым обосновывается пониженная ставка налога при УСН. Ниже приводим подробную инструкцию:

Как указать код в форме у нас на сайте для автозаполнения декларации

Если у вас налоговая ставка ниже стандартной величины (6% или 15%, зависит от объекта налогообложения), то выбираем из выпадающего списка «Код обоснования» необходимый пункт. Если у вас стандартная налоговая ставка, должна быть выбрана пустая строка. Затем пишем номер статьи в поле «Номер» и пункт и подпункт в соответствующих полях. Если пункта или подпункта нет, ставим «0».

Если у вас пониженная ставка, то все поля должны быть заполнены, если стандартная, то все поля должны быть пусты. Пустые клеточки будут заполнены нулями автоматически.

Как указать код обоснования применения налоговой ставки в декларации по УСН

Приказом от 25.12.2020 № ЕД-7-3/958@ ФНС России утвердила новую форму декларации по УСН, обеспечить прием которой налоговые органы должны с 20 марта 2021 года. Одно из новшеств: теперь следует указывать коды налоговой ставки в разделах, в которых исчисляется сумма налога. Что это за новые коды и где их взять? Давайте разберемся с этими вопросами на конкретных примерах.

Ставки налога при УСН

В статье 346.20 Налогового кодекса прописаны ставки налога, применяемые в общем случае. Это 6% для тех компаний и ИП, кто выбрал УСН с объектом «Доходы», и 15% – для УСН с объектом «Доходы, уменьшенные на величину расходов». Вместе с тем в той же статье прописано, что для отдельных категорий налогоплательщиков или видов деятельности региональные власти своими законами вправе эти ставки снижать. При этом действуют следующие правила:

Для примера рассмотрим Тюменскую область – там действует региональный закон от 31.03.2015 № 21. В 2021 году для упрощенной системы применяются такие ставки:

Пониженные ставки действуют во многих регионах. Обычно они вводятся лишь для отдельных направлений предпринимательской деятельности, которые власти желают поддержать.

Обоснование пониженной ставки

Применение льготной ставки, установленной законом субъекта Российской Федерации, теперь следует обосновывать в декларации по УСН. А именно, требуется прописывать коды обоснования применения налоговой ставки. Для этого введены новые поля:

Обратите внимание, что обоснование применения налоговой ставки требуется не всем. Код вписывают лишь компании и ИП, которые платят налог при УСН по сниженной ставке. Если же она не введена региональными властями для вашего вида деятельности, и вы платите «упрощенный» налог по ставке 6% или 15%, то указанные строки заполняются прочерками.

Из чего состоит код обоснования ставки

Порядок формирования кода обоснования применения пониженной налоговой ставки в декларации по УСН есть в приложении № 2 к Приказу ФНС № ЕД-7-3/958@ (пункты 5.6 и 7.15). Показатель складывается из двух составляющих:

Вторая часть кода формируется по таким правилам:

Региональные законы

Итак, для формирования кода обоснования пониженной ставки УСН надо найти региональный закон, а в нем – статью (пункт, подпункт), в которой она прописана. Сделать это проще всего на портале налоговой службы. Алгоритм такой:

Теперь перейдем к практике и покажем формирование кода обоснования пониженной ставки, установленной законом субъекта Российской Федерации.

ООО на пониженной ставке УСН

Для первого примера возьмем небольшое кафе из Читы (Забайкальский край) на УСН Доходы минус расходы. В регионе действует закон от 4 мая 2010 года № 360-ЗЗК, в подпункте 5 пункта 1 статьи 1 которого прописаны преференции для данного типа налогоплательщиков.

Если на 1 марта 2020 года субъект включен в реестр МСП и получает не менее 70% дохода от общепита, то он может применять ставку налога 5% вместо 15%. Код обоснования ставки будет формироваться так:

Итак, мы сформировали код обоснования применения пониженной налоговой ставки. Как заполнить соответствующее поле в декларации, показано на изображении ниже:

ИП на налоговых каникулах

Рассмотрим, как должен сформировать код обоснования ставки предприниматель из Брянска, получивший право на налоговые каникулы. Имеется в виду ставка 0% для ИП из социальной, научной или производственной сферы. Применять ее можно в течение двух лет после регистрации, которая, в свою очередь, должна состояться после вступления в силу регионального закона о налоговых каникулах.

Наш ИП попадает под закон Брянской области от 3 октября 2016 года № 75-З, в подпункте 3 пункта 1 статьи 1 которого закреплена ставка 0%. Код для него будет выглядеть так:

Таким образом, код обоснования для предпринимателя из примера будет иметь следующий вид.

Руководство по заполнению декларации по УСН

Форма декларации по УСН в 2021 году

С 20 марта 2021 года в силу вступила новая форма декларации и электронный формат, утвержденные приказом ФНС от 25.12.2020 № ЕД-7-3/958. Её обязательно применять для отчётности за 2021 год. А вот декларацию за 2020 год после 20 марта можно сдать по любой из форм (письмо ФНС от 02.02.2021 № СД-4-3/1135):

В новой форме учли, что в налоговом периоде может увеличиться налоговая ставка — это связано с увеличением налоговой нагрузки после превышения базовых лимитов. Также добавили поля для обоснования льготной налоговой ставки.

Основные правила заполнения

Все показатели стоимости (налог, доходы, убытки) нужно писать в полных рублях, применяя математическое округление. Например, доход 40 600,51 рубля округляется до 40 601 рубля. А вот доход 40 600,38 рубля округлить стоить в меньшую сторону — до 40 600 рублей.

Декларация должна быть пронумерована — каждой странице присваивается порядковый номер, начиная с титульного листа. Первый лист будет иметь номер вида «001», а одиннадцатый лист стоит обозначить как «011». Ни в коем случае нельзя вносить исправления с помощью «штриха» (канцелярской замазки). В верхнем поле каждой страницы над заголовком раздела нужно вписать ИНН и КПП при их наличии.

Дарим онлайн‑бухгалтерию тем, кто сдает отчетность!

Подключите Контур.Экстерн для отчетности и получите Контур.Бухгалтерию на год в подарок

Титульный лист

В титульном листе, в частности, нужно указать такую информацию:

Все возможные коды, задействованные в декларации, есть в приложениях к порядку заполнения.

Для подписантов декларации присвоены коды: «1» — если подпись ставит руководитель или ИП, «2» — если подпись в декларации принадлежит представителю налогоплательщика.

Раздел 1.1

Хотя разделы 1.1 и 1.2 декларации идут непосредственно за титульным листом, заполнять их нужно после отражения данных в последующих разделах. Объясняется это тем, что эти разделы являются как бы сводными и собирают конечные данные из остальных разделов.

Раздел 1.1 понадобится лишь налогоплательщикам, трудящимся на УСН «доходы».

В строке 010, впрочем, как и в строках 030, 060, 090, полагается указать ОКТМО. Последние указанные три строки заполняют лишь при изменении адреса.

ОКТМО занимает в декларации одиннадцать клеточек. При наличии в коде меньшего количества цифр в незанятых ячейках (справа от кода) ставятся прочерки.

В строку 020 бухгалтер вносит сумму аванса по налогу за первые три месяца года.

Аванс за полугодие плательщик заносит в строку 040. Не забудьте, что из суммы аванса за полугодие требуется вычесть аванс за I квартал (иначе возникнет переплата). Кстати, оплатить аванс полагается не позднее 25 июля.

В период кризиса или простоя вероятна ситуация, когда аванс за первый квартал окажется больше исчисленного за полугодие (ввиду снижения доходов). Значит, получится сумма к уменьшению — ее записывают в строку с кодом 050. Например, за I квартал ООО «Елка» отправило аванс 2 150 рублей, а по итогу полугодия аванс равен всего 1 900 рублей. Значит, платить ничего не нужно, а в строке 050 бухгалтер ООО «Елка» запишет 250 (2 150 — 1 900).

Алгоритм заполнения строки 070 аналогичен алгоритму по строчке 040, только информация сюда вносится за 9 месяцев. Строка 080 хранит информацию о налоге к уменьшению за 9 месяцев.

Строка 100 подытоживает год и фиксирует сумму налога, которую нужно списать с расчетного счета в пользу ФНС. Строка 110 пригодится, если авансы превысят сумму налога за год.

ООО «Елка» по итогам 2020 года должно отправить в бюджет «упрощенный» налог в размере 145 000 рублей. Однако в течение кварталов были сделаны авансы в размерах 14 000 рублей, 18 500 рублей и 42 300 рублей. Значит, всего ООО «Елка» придется доплатить 70 200 рублей (145 000 — 14 000 — 18 500 — 42 300).

Раздел 1.2

Раздел 1.2 заполняйте, если ваш объект «доходы минус расходы».

Принцип его заполнения полностью повторяет принцип заполнения раздела 1.1.

Строки 010, 030, 060, 090 содержат ОКТМО. Если он не менялся в течение года, то указывается только в строке 010.

В строках 020, 040, 070 записываются авансы по налогу. Сроки уплаты их не зависят от объекта налогообложения — это всегда 25-е число.

В строки 050 и 080 вносят записи, если до этого платежи в бюджет превысили аванс за текущий период.

Сумма налога, подлежащая доплате за налоговый период, отражается в строке 100. Если она рассчитана к уменьшению, то указывается в строке 110.

Единственное отличие описываемого раздела от раздела 1.1 — строка 120. В ней нужно обозначить сумму минимального налога (1 % от дохода).

Например, при годовом доходе 10 000 рублей и расходах 9 500 рублей налог к уплате у ООО «Елка» составит всего 75 рублей ((10 000 — 9 500) х 15 %). Если рассчитать минималку, получится 100 рублей (10 000 х 1 %). ООО «Елка» должно заплатить именно минимальный налог, естественно, уменьшив его на суммы авансов. Если у компании были авансы в размере 30 рублей, то в строке 120 бухгалтер укажет 70 (100 — 30).

Если авансы по итогам трех кварталов года превышают минимальный налог, строка 120 прочеркивается.

Раздел 2.1.1

Нужен в составе декларации только тем категориям плательщикам, которые платят налог с доходов.

Итак, заполнять декларацию по УСН целесообразно начиная именно с этого раздела.

В строке 101 указывается код признака применения налоговой ставки. Если весь год налог платили по стандартной ставке 6 % или по той, которая установлена законом субъекта, — ставьте код «1». Если в течение года превысили лимиты по численности и доходам и стали платить по ставке 8 % — ставьте код «2».

В строке 102 нужно указать один из двух признаков налогоплательщика:

В строках 110–113 собирается информация о доходах за первый квартал, шесть и девять месяцев, год. Главный принцип: все доходы и расходы записываются нарастающим итогом. Покажем на примере ООО «Елка», что такое доходы нарастающим итогом.

Исходные данные по доходам: I квартал — 13 976 рублей, II квартал — 24 741, III квартал — 4 512 рублей, IV квартал — 23 154 рубля. Чтобы заполнить строки 110–113, бухгалтер ООО «Елка» будет к предыдущему значению плюсовать текущее. Итак, в строку 110 бухгалтер запишет 13 976, в строку 111 — 38 717 (13 976 + 24 741), в строку 112 — 43 229 (38 717 + 4 512) и в строку 113 — 66 383 (43 229 + 23 154).

Ставка налога фиксируется в строках 120–123. В строке 124 прописывается обоснование применения налоговой ставки, установленной законом субъекта РФ.

Первая часть показателя включает семизначный код из приложения 5 к порядку заполнения декларации, вторая часть — номер, пункт и подпункт статьи закона субъекта.

В строке 130 фиксируется налоговый аванс за первый квартал. Строки 131–133 отражают авансы и налог за последующие периоды. Как их рассчитать, указано непосредственно в бланке декларации слева от соответствующей строки.

В строки 140–143 вносят записи о суммах страховых взносов, больничных и платежей по добровольному личному страхованию. Бухгалтер любой фирмы обязан помнить, что сумму налога и авансов правомерно уменьшить на сумму указанных расходов, но не более чем на 50 %.

ООО «Елка» вычислило годовой налог, и он равен 74 140 рублей. Взносы за сотрудников составили 68 324 рубля, а больничный директора Копейкина Стаса Игоревича составил 17 333 рубля. Итого расходы составили 85 657 рублей (68 324 + 17 333). Бухгалтер ООО «Елка» решил воспользоваться законным правом и уменьшил налог. Для этого бухгалтер Олькина С. Т. рассчитала половину от суммы налога (74 140: 2 = 37 070). Это максимальная сумма, на которую можно уменьшить налог к уплате. Она оказалась значительно меньше, чем сумма расходов, которые можно принять к вычету. Значит, Олькина С. Т. может уменьшить налог лишь на 37 070. Заплатить в бюджет ООО «Елка» придется 37 070 (74 140 — 37 070). В строку 143 бухгалтер занесет сумму 37 070.

Добавим, что ИП в строках 140–143 отражают взносы за себя. У предпринимателей-одиночек есть особое преимущество — уменьшить налог можно на 100 % взносов, переведенных в бюджет.

ИП Семечкин В. О. (без работников) за год по предварительным расчетам должен отправить в бюджет 36 451 рубль, уплаченные взносы составили 17 234 рубля (именно такую сумму Семечкин заплатил). ИП Семечкин В. О. уменьшил налог на взносы (на 17 234) и перечислил в ИФНС 19 217 рублей (36 451 — 17 234).

Раздел 2.1.2

Если вы платите торговый сбор, тогда этот раздел для вас. Строки 110-143 заполняются только по деятельности, с которой уплачивается сбор.

Доходы отмечают в строках 110–113. Обязательно нарастающим итогом. За какой именно период зафиксировать доходы, подскажет пояснение к строке, указанное в бланке декларации.

Также, как и в разделе 2.1.1 налогоплательщики, прекратившие деятельность или лишившиеся права работать на «упрощенке», дублируют доходы за последний отчетный период в строке 113, а налог повторяется в строке 133.

Аналогично разделу 2.1.1 в строке 130 нужно указать налоговый аванс за первые три месяца года, а в строках 131–133 — платежи за следующие периоды. Формулу расчета бухгалтер увидит непосредственно под указанными строчками в бланке декларации.

В строках 140–143 нужно обозначить суммы выплат, перечень которых представлен в п. 3.1 ст. 346.21 НК РФ. Именно на эти выплаты можно существенно снизить налог. Но здесь есть ограничение: уменьшить налог правомерно не более чем на 50 % указанных выплат.

ООО «Елка» вычислило годовой налог, и он равен 74 140 рублей. Взносы за сотрудников составили 68 324 рубля, а больничный директору Копейкину Стасу Игоревичу составил 17 333 рубля. Итого расходы составили 85 657 рублей. Бухгалтер ООО «Елка» решил воспользоваться законным правом и уменьшил налог. Для этого бухгалтер Олькина С. Т. рассчитала половину от суммы налога (74 140: 2 = 37 070). Значит, Олькина С. Т. может уменьшить налог лишь на 37 070. Заплатить в бюджет ООО «Елка» придется 37 070 (74 140 — 37 070). В строку 143 бухгалтер занесет сумму 37 07.

Непосредственно торговый сбор нарастающим итогом впишите в строки 150–153. Укажите здесь сбор, если его уже заплатили. Строки 160–163 расскажут о сумме торгового сбора, который делает меньше налог и авансы по нему. В зависимости от показателей эти строки могут принимать разные значения. Какие именно, подскажет формула под строками в декларации.

Раздел 2.2

Если вы платите налог с разницы между доходами и расходами, тогда этот раздел для вас. Вкратце опишем строки, которые предстоит заполнить. Помните, что данные считаем и фиксируем нарастающим итогом.

В строке 201 — код признака применения налоговой ставки. Поставьте «1», если весь год платили налог по ставке 15% или той, которая установлена законом субъекта. При нарушении лимитов и применении ставки 20% поставьте код «2».

Строки с кодами 210–213 — доходы за отчетные периоды.

Строки с кодами 220–223 — расходы, перечень которых дан в ст. 346.16 НК РФ.

Строка с кодом 230 — убыток (его часть) за минувшие налоговые периоды. Заявив убыток, вы сможете на законных основаниях снизить налоговую базу.

Строки с кодами 240–243 — налоговая база. Допустим, доходы ООО «Сова» составили 541 200 рублей, расходы — 422 000 рублей, убыток прошлого периода — 13 400 рублей. Бухгалтер ООО «Сова» вычислил налоговую базу: 541 200 — 422 000 — 13 400 = 105 800 рублей.

Если по итогам года получилась сумма со знаком минус, сумму убытка следует указать в строках 250–253.

Допустим, доходы ООО «Сова» составили 422 000 рублей, расходы — 541 200 рублей. Бухгалтер ООО «Сова» вычислил налоговую базу: 422 000 — 541 200 = – 119 200 рублей. Получился убыток.

Строки с кодами 260–263 — налоговая ставка (чаще всего 15 %). Если вы применяете пониженную ставку, установленную законом субъекта, укажите в строке 264 обоснование. Она состоит из двух частей: первая — специальный код из приложения 5 к порядку заполнения, вторая — номер, статья, пункт и подпункт закона.

Строки с кодами 270–273 — авансы по налогу и доплата по итогам налогового периода.

Строка с кодом 280 — сумма минимального налога. Он не платится, если получится ниже самого налога по УСН.

ООО «Сова» в 2020 году получило доход 470 000 рублей, подтвержденные расходы составили 427 300 рублей. Бухгалтер Филина А. Ю. рассчитала налог: (470 000 — 427 300) х 15 % = 6 405 рублей. Далее Филина А. Ю. посчитала минимальный налог: 470 000 х 1 % = 4 700 рублей. Как видим из расчетов, минимальный налог меньше начисленного. Поэтому бухгалтер ООО «Сова» перечислит на счет ФНС 6 405 рублей (при условии, что ранее не было авансов).

Раздел 3

Большинство компаний и тем более ИП вряд ли сталкиваются с этим разделом. Ведь третий раздел заполняется теми, кто становится получателем целевых средств (п. 1, 2 ст. 251 НК РФ).

Здесь стоит отразить данные по разным категориям целевых средств: неизрасходованным деньгам прошлого периода, непотраченным средствам с неистекшим сроком использования, а также средствам с неустановленным сроком пользования.

Все средства делятся по кодам (коды доступны в приложении к порядку заполнения).

В графах 2 и 5 раздела 3 бухгалтер отмечает:

конкретную дату получения средств или какого-либо имущества;

срок использования материальных ценностей, заявленный передающей стороной. Если срок использования не определен, то графы 2 и 5 остаются пустыми.

В графах 3 и 6 нужно указать объем средств, полученных ранее отчетного года с разными сроками использования.

Если компания потратила средства не по их прямому назначению, придется отразить их в графе 7.

Завершающим этапом заполнения раздела 3 станет подведение итогов. Для этого есть специальная строка внизу страницы. Такие суммы включаются в состав внереализационных доходов в момент, когда были нарушены условия их получения.

На первый взгляд может показаться, что заполнить декларацию по УСН под силу только профессионалу. Но если затратить немного времени и вооружиться приведенной инструкцией, все окажется не так сложно. В данной статье мы расшифровали построчно все разделы и привели примеры расчетов.

Коды обоснования применения налоговой ставки установленной законом субъекта российской федерации

Зарегистрировано в Минюсте России 20 января 2021 г. N 62152

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 25.12.20 N ЕД-7-3/958@

ОБ УТВЕРЖДЕНИИ ФОРМЫ, ПОРЯДКА ЗАПОЛНЕНИЯ И ФОРМАТА

ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ

В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ,

В ЭЛЕКТРОННОЙ ФОРМЕ И О ПРИЗНАНИИ УТРАТИВШИМ СИЛУ

ПРИКАЗА ФНС РОССИИ ОТ 26.02.2016 N ММВ-7-3/99@

В соответствии с пунктом 7 статьи 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2020, N 48, ст. 7627), а также подпунктом 5.9.36 пункта 5 Положения о Федеральной налоговой службе, утвержденного постановлением Правительства Российской Федерации от 30.09.2004 N 506 «Об утверждении Положения о Федеральной налоговой службе» (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2015, N 15, ст. 2286), в целях реализации положений пунктов 4 и 4.1 статьи 346.13, пунктов 1.1 и 2.1 статьи 346.20, пунктов 1, 3 и 4 статьи 346.21 главы 26.2 «Упрощенная система налогообложения» части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2020, N 31, ст. 5025), в связи с принятием Федерального закона от 31.07.2020 N 266-ФЗ «О внесении изменений в главу 26.2 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2020, N 31, ст. 5025) приказываю:

форму налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 1 к настоящему приказу;

порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, согласно приложению N 2 к настоящему приказу;

формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме согласно приложению N 3 к настоящему приказу.

2. Установить, что настоящий приказ вступает в силу по истечении двух месяцев со дня его официального опубликования и применяется, начиная с представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за налоговый период 2021 года.

3. Признать утратившим силу приказ ФНС России от 25.12.2020 N ЕД-7-3/958@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме» (зарегистрирован Министерством юстиции Российской Федерации 25.03.2016, регистрационный номер 41552).

4. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

5. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического обеспечения работы налоговых органов по вопросам налогообложения при применении специальных налоговых режимов.

Руководитель

Федеральной налоговой службы

Д.В.ЕГОРОВ

Приложение N 1

к приказу ФНС России

от 25.12.2020 N ЕД-7-3/958@

Форма по КНД 1152017

Утвержден

приказом ФНС России

от 25.12.2020 N ЕД-7-3/958@

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ, УПЛАЧИВАЕМОМУ

В СВЯЗИ С ПРИМЕНЕНИЕМ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

1.2. Декларация состоит из:

Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Для заполнения Декларации применяются:

коды места представления налоговой декларации в налоговый орган согласно Приложению N 2 к Порядку;

коды форм реорганизации и код ликвидации организации согласно Приложению N 3 к Порядку;

коды, определяющие способ представления налоговой декларации, согласно Приложению N 4 к Порядку;

коды обоснования применения налоговой ставки, установленной законом субъекта Российской Федерации, согласно Приложению N 5 к Порядку;

коды видов поступления имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, согласно Приложению N 6 к Порядку.

1.3. Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

1.4. Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы проставляется в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом:

1.5. Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значениями которых являются дата и налоговая ставка (в процентах).

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей Декларации осуществляется заглавными печатными символами.

При заполнении Декларации, представляемой на бумажном носителе, используются чернила черного, фиолетового или синего цвета.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

1.6. В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

При заполнении поля «Код по ОКТМО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО конкретной территории муниципального образования имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле «Код по ОКТМО» указывается одиннадцатизначное значение «12445698—«.

1.9. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе в поле «по месту нахождения (учета) (код)» указывается код «215», а в верхней его части указываются ИНН и КПП организации-правопреемника. В поле «налогоплательщик» указывается наименование реорганизованной организации.

В поле «ИНН/КПП реорганизованной организации» указываются соответственно ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то в поле «ИНН/КПП реорганизованной организации» проставляются прочерки.

При этом в разделах 1.1 и 1.2 Декларации указывается код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация.

II. Титульный лист Декларации

2.1. Титульный лист Декларации заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

2.2. При заполнении Титульного листа необходимо указать:

В поле «ИНН» указывается ИНН в соответствии со свидетельством о постановке на учет российской организации в налоговом органе по месту ее нахождения.

В поле «КПП» указывается КПП в соответствии со свидетельством о постановке на учет российской организации в налоговом органе.

ИНН индивидуального предпринимателя указывается в соответствии со свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации;

2) номер корректировки.

При заполнении первичной Декларации и уточненных Деклараций за соответствующий налоговый период в поле «номер корректировки» проставляется сквозная нумерация, где номер корректировки для первичной Декларации принимает значение «0—«, для уточненных Деклараций номер указывается последовательно («1—«, «2—«, «3—» и так далее). Не допускается заполнение номера корректировки по уточненной Декларации без ранее представленной первичной Декларации.

При обнаружении налогоплательщиком в представленной в налоговый орган Декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в Декларацию и представить в налоговый орган уточненную Декларацию в порядке, установленном статьей 81 Кодекса.

При обнаружении налогоплательщиком в представленной в налоговый орган Декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в Декларацию и представить в налоговый орган уточненную Декларацию в порядке, установленном статьей 81 Кодекса.

Уточненная Декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

При перерасчете налоговой базы и суммы налога не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога.

3) налоговый период, за который представляется Декларация.

Поле «Налоговый период (код)» заполняется в соответствии с кодами налоговых периодов согласно Приложению N 1 к Порядку;

4) отчетный год, за который представляется Декларация.

В поле «Отчетный год» указывается год, за налоговый период которого представляется Декларация;

5) код налогового органа, в который представляется Декларация.

В поле «Представляется в налоговый орган (код)» указывается код налогового органа, в который представляется Декларация;

6) код места представления Декларации по месту учета налогоплательщика.

В поле «по месту нахождения (учета) (код)» указывается код места представления налоговой декларации в налоговый орган согласно Приложению N 2 к Порядку;

7) наименование налогоплательщика.

В поле «налогоплательщик» указывается полное наименование организации в соответствии с ее учредительным документом (при наличии в наименовании латинской транскрипции таковая указывается) либо построчно полностью фамилия, имя, отчество (здесь и далее по тексту отчество указывается при наличии) индивидуального предпринимателя;

8) код формы реорганизации (ликвидация).

В поле «Форма реорганизации (ликвидация) (код)» указывается код формы реорганизации или код ликвидации организации согласно Приложению N 3 к Порядку;

9) ИНН/КПП реорганизованной организации.

Поле «ИНН/КПП реорганизованной организации» заполняется в соответствии с пунктом 1.9 Порядка;

10) номер контактного телефона налогоплательщика.

В поле «номер контактного телефона» указывается номер контактного телефона налогоплательщика с указанием телефонного кода города, без пробелов, без скобок, без прочерков;

11) количество страниц.

В поле «На ___ страницах с приложением подтверждающих документов или их копий на ___ листах» указывается количество страниц, на которых составлена Декларация, а также количество приложенных к Декларации листов подтверждающих документов и (или) их копий, в том числе количество листов документа, подтверждающего полномочия представителя налогоплательщика (в случае представления Декларации представителем налогоплательщика).

2.3. В разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывается:

2) в поле «фамилия, имя, отчество полностью» построчно указываются:

4) при представлении Декларации представителем налогоплательщика в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика» указываются наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика.

2.4. Раздел Титульного листа «Заполняется работником налогового органа» содержит сведения о представлении Декларации:

1) способ представления Декларации в соответствии с кодами, определяющими способ представления налоговой декларации, согласно Приложению N 4 к Порядку;

2) количество страниц Декларации;

3) количество листов подтверждающих документов или их копий, приложенных к Декларации;

4) дату представления Декларации;

5) фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию;

6) подпись работника налогового органа, принявшего Декларацию.

3.1. Раздел 1.1 заполняют налогоплательщики, выбравшие в качестве объекта налогообложения доходы.

3.2. По строкам 010, 030, 060, 090 указывается код муниципального образования, на территории которого уплачивается налог.

В случае если место постановки на учет в налоговом органе не изменялось, в строках 030, 060, 090 проставляется прочерк.

Значение показателя по строке 020 определяется путем уменьшения суммы исчисленного авансового платежа по налогу за первый квартал (строка 130 Раздела 2.1.1 Декларации) на сумму уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (строка 140 Раздела 2.1.1 Декларации), и сумму торгового сбора, уплаченного в течение первого квартала (строка 160 Раздела 2.1.2 Декларации), предусмотренного пунктом 8 статьи 346.21 Кодекса. Данное значение указывается, если оно больше или равно нулю.

3.4. По строке 040 указывается сумма авансового платежа, подлежащая уплате в срок не позднее двадцать пятого июля отчетного года.

Значение показателя по строке 040 определяется как разность между суммой исчисленного авансового платежа по налогу за полугодие (строка 131 Раздела 2.1.1 Декларации), уменьшенной на сумму уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (строка 141 Раздела 2.1.1 Декларации), и сумму торгового сбора, уплаченного в течение первого квартала (строка 161 Раздела 2.1.2 Декларации), предусмотренного пунктом 8 статьи 346.21 Кодекса, и суммой авансового платежа, указанной по строке 020. Данное значение указывается, если оно больше или равно нулю.

3.5. По строке 050 указывается сумма авансового платежа к уменьшению по сроку не позднее двадцать пятого июля отчетного периода.

Значение показателя по строке 050 определяется как разность между суммой авансового платежа по налогу, указанной по строке 020, и суммой исчисленного авансового платежа за полугодие (строка 131 Раздела 2.1.1 Декларации), уменьшенной на сумму уплаченных (в пределах исчисленных сумм) в этом периоде страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, предусмотренных пунктом 3.1 статьи 346.21 Кодекса (строка 141 Раздела 2.1.1 Декларации), и сумму торгового сбора, уплаченного в течение полугодия (строка 161 Раздела 2.1.2 Декларации).

5.9. По строке 132 указывается сумма исчисленного налога (авансового платежа по налогу), исчисленная исходя из налоговой ставки и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания девяти месяцев (значение показателя по строке 112, умноженное на значение показателя по строке 122 и деленное на 100).

В случае если по строке 101 указан код «2» и если налоговая ставка в размере 8 процентов применяется начиная с третьего квартала (если строка 122 > строки 121), сумма авансового платежа по строке 132 определяется как сумма авансового платежа по налогу за первый квартал, указанная по строке 131, и величины, равной произведению налоговой ставки в размере 8 процентов и части налоговой базы, рассчитываемой как разница между налоговой базой за девять месяцев (строка 112) и налоговой базой за полугодие (строка 111).

5.10. По строке 133 указывается сумма исчисленного налога (авансового платежа по налогу), исчисленная исходя из налоговой ставки и суммы полученных доходов, определяемой нарастающим итогом с начала налогового периода до его окончания (значение показателя по строке 113, умноженное на значение показателя по строке 123 и деленное на 100).

В случае если по строке 101 указан код «2» и если налоговая ставка в размере 8 процентов применяется начиная с четвертого квартала (если строка 123 > строки 122), сумма авансового платежа по строке 133 определяется как сумма авансового платежа по налогу за первый квартал, указанная по строке 132, и величины, равной произведению налоговой ставки в размере 8 процентов и части налоговой базы, рассчитываемой как разница между налоговой базой за налоговый период (строка 113) и налоговой базой за девять месяцев (строка 112).

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя по строкам 130, 131, 132 за последний отчетный период повторяется по строке 133.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период (строки 140, 141, 142) повторяется по строке 143.

6.1. Раздел 2.1.2 заполняется налогоплательщиками, применяющими объект налогообложения в виде доходов, только в случае осуществления ими видов предпринимательской деятельности, в отношении которых в соответствии с главой 33 Кодекса установлен торговый сбор.

6.5. При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период (строки 160, 161, 162) повторяется по строке 163.

7.1. Раздел 2.2 заполняют налогоплательщики, выбравшие объектом налогообложения доходы, уменьшенные на величину расходов.

7.2. По строке 201 указывается код признака применения налоговой ставки:

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период по строкам 210, 211, 212 повторяется по строке 213.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период по строкам 220, 221, 222 повторяется по строке 223.

7.5. По строке 230 указывается сумма убытка, полученного в предыдущем налоговом периоде (периодах), уменьшающая налоговую базу за налоговый период.

7.6. По строке 240 указывается налоговая база для исчисления авансового платежа по налогу за первый квартал.

Значение показателя по строке 240 определяется как разность суммы полученных доходов (строка 210) и суммы произведенных расходов (строка 220). Данное значение указывается, если оно больше нуля.

7.7. По строке 241 указывается налоговая база для исчисления авансового платежа по налогу за полугодие.

Значение показателя по строке 241 определяется как разность суммы полученных доходов (строка 211) и суммы произведенных расходов (строка 221). Данное значение указывается, если оно больше нуля.

7.8. По строке 242 указывается налоговая база для исчисления авансового платежа по налогу за девять месяцев.

Значение показателя по строке 242 определяется как разность суммы полученных доходов (строка 212) и суммы произведенных расходов (строка 222). Данное значение указывается, если оно больше нуля.

7.9. По строке 243 указывается налоговая база для исчисления налога за налоговый период.

Значение показателя по строке 243 определяется как разность суммы полученных доходов (строка 213) и суммы произведенных расходов (строка 223) уменьшенной на сумму убытка, полученного в предыдущем налоговом периоде (периодах) (строка 230). Данное значение указывается, если оно больше нуля.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя по строке 243 будет равняться значению показателя за последний отчетный период (строки 240, 241, 242), уменьшенному на

сумму убытка, полученного в предыдущем налоговом периоде (периодах) (строка 230).

В случае если сумма убытка предыдущих налоговых периодов, на которую уменьшается налоговая база, равна величине налоговой базы, исчисленной за истекший налоговый период, значение показателя по строке 243 равно нулю.

7.10. По строке 250 указывается сумма убытка за первый квартал.

Значение показателя по строке 250 определяется как разность суммы произведенных расходов (строка 220) и суммы полученных доходов (строка 210). Данное значение указывается, если оно больше нуля.

7.11. По строке 251 указывается сумма убытка за полугодие.

Значение показателя по строке 251 определяется как разность суммы произведенных расходов (строка 221) и суммы полученных доходов (строка 211). Данное значение указывается, если оно больше нуля.

7.12. По строке 252 указывается сумма убытка за девять месяцев.

Значение показателя по строке 252 определяется как разность суммы произведенных расходов (строка 222) и суммы полученных доходов (строка 212). Данное значение указывается, если оно больше нуля.

7.13. По строке 253 указывается сумма убытка за налоговый период.

Значение показателя по строке 253 определяется как разность суммы произведенных расходов (строка 223) и суммы полученных доходов (строка 213). Данное значение указывается, если оно больше нуля.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период по строкам 250, 251, 252 повторяется по строке 253.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период по строкам 260, 261, 262 повторяется по строке 263.

В первой части показателя по строке 264 указывается значение в соответствии Приложением N 5 к Порядку;

Во второй части показателя по строке 264 указывается номер, пункт и подпункт статьи закона субъекта Российской Федерации. Для каждого из указанных реквизитов отведено по четыре знакоместа, заполнение их осуществляется слева направо и, если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями.

Например, если налоговая ставка в пределах от 5 до 15 процентов установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта Российской Федерации, то по строке с кодом 264 указывается:

7.16. По строке 270 указывается сумма авансового платежа по налогу, исчисленная исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода до окончания первого квартала (значение показателя по строке 240, умноженное на значение показателя по строке 260 и деленное на 100).

При получении за первый квартал убытков по строке 270 проставляется прочерк.

7.17. По строке 271 указывается сумма авансового платежа по налогу, исчисленная исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода до окончания полугодия (значение показателя по строке 241, умноженное на значение показателя по строке 261 и деленное на 100).

В случае если по строке 201 указан код «2» и в случае применения начиная со второго квартала налоговой ставки в размере 20 процентов (если строка 261 > строки 260), сумма авансового платежа по строке 271 определяется как сумма авансового платежа по налогу за первый квартал, указанная по строке 270, и величины, равной произведению налоговой ставки в размере 20 процентов и части налоговой базы, рассчитываемой как разница между налоговой базой за полугодие (строка 241) и налоговой базой за первый квартал (строка 240).

В случае получения за полугодие убытков по строке 271 проставляется прочерк.

7.18. По строке 272 указывается сумма авансового платежа по налогу, исчисленная исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода до окончания девяти месяцев (значение показателя по строке 242, умноженное на значение показателя по строке 262 и деленное на 100).

В случае если по строке 201 указан код «2» и в случае применения начиная с третьего квартала налоговой ставки в размере 20 процентов (если строка 262 > строки 261), сумма авансового платежа по строке 272 определяется как сумма авансового платежа по налогу за полугодие, указанная по строке 271, и величины, равной произведению налоговой ставки в размере 20 процентов и части налоговой базы, рассчитываемой как разница между налоговой базой за девять месяцев (строка 242) и налоговой базой за полугодие (строка 241).

В случае получения за девять месяцев убытков по строке 272 проставляется прочерк.

7.19. По строке 273 указывается сумма налога, исчисленная исходя из налоговой ставки и налоговой базы, определяемой нарастающим итогом с начала налогового периода до его окончания (значение показателя по строке 243, умноженное на значение показателя по строке 263 и деленное на 100).

В случае если по строке 201 указан код «2» и в случае применения начиная с четвертого квартала налоговой ставки в размере 20 процентов (если строка 263 > строки 262), сумма авансового платежа по строке 273 определяется как сумма авансового платежа по налогу за девять месяцев, указанная по строке 272, и величины, равной произведению налоговой ставки в размере 20 процентов и части налоговой базы, рассчитываемой как разница между налоговой базой за налоговый период (строка 243) и налоговой базой за девять месяцев (строка 242).

В случае получения по итогам налогового периода убытков по строке 273 проставляется прочерк.

При заполнении Декларации в случае прекращения предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также в случае утраты права применять упрощенную систему налогообложения значение показателя за последний отчетный период по строкам 270, 271, 272 повторяется по строке 273.

7.20. По строке 280 указывается сумма исчисленного минимального налога за налоговый период.

Значение показателя по строке 280 определяется как значение показателя по строке 213, деленное на 100.

VIII. Раздел 3 «Отчет о целевом использовании имущества

(в том числе денежных средств), работ, услуг, полученных

в рамках благотворительной деятельности, целевых

поступлений, целевого финансирования» Декларации

8.2. В графе 1 указываются целевые средства в соответствии с кодами, приведенными в Приложении N 6 к Порядку.

8.3. В графе 2 указывается дата поступления целевых средств на счета или в кассу либо дата получения имущества (работ, услуг), имеющих срок использования. В графе 5 указывается дата установленного срока использования.

Графы 2 и 5 заполняют благотворительные организации, созданные в соответствии с Федеральным законом от 11 августа 1995 г. N 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» (Собрание законодательства Российской Федерации, 1995, N 33, ст. 3340; Официальный интернет-портал правовой информации http://pravo.gov.ru, 08.12.2020), некоммерческие организации при получении целевых средств, предоставленных передающей стороной с указанием срока использования, и коммерческие организации, получившие средства целевого финансирования согласно пункту 1 статьи 251 Кодекса, по которым установлен срок использования.

8.4. В графах 3 и 6 указывается стоимость имущества, работ, услуг или сумма денежных средств, срок использования которых не истек.

8.5. В графах 4 и 7 указывается сумма средств, использованных по назначению в течение установленного срока, или сумма средств, использованных не по назначению или не использованных в установленный срок.

По строке «Итого по отчету» указываются итоговые суммы по соответствующим графам 3, 4, 6, 7 Раздела 3.

КОДЫ НАЛОГОВЫХ ПЕРИОДОВ

| Код | Наименование |

|---|---|

| 34 | Календарный год |

| 50 | Последний налоговый период при реорганизации (ликвидации) организации |

| 95 | Последний налоговый период при переходе на иной режим налогообложения |

| 96 | Последний налоговый период при прекращении предпринимательской деятельности |

Данный код также применяется для обозначения последнего налогового периода при прекращении деятельности в качестве индивидуального предпринимателя.

Данный код также применяется для обозначения последнего налогового периода при прекращении предпринимательской деятельности, в отношении которой налогоплательщиком применялась упрощенная система налогообложения.