Risk off на рынке что это

Risk on и Risk off

Последнее время все наверно слышали такие понятия как Risk on и Risk off. И этими понятиями объясняются почти все движения рынков. У инвесторов был или не был аппетит к риску. По сути так и есть, если на рынке царствует страх, то конечно же пользуются спросом безрисковые активы, такие как доллар, золото, швейцарсий франк и др. И наоборот, когда на рынках царит оптимизм покупается всё подряд — акции развитых и развивающихся стран, облигации развивающихся стран, их валюты и т.д.

Ключевой вопрос как понять, что будет завтра, Risk on или Risk off. И вообще кто это определяет? Мы же часто видим как выходит какая-нибудь негативная новость, а так называемые «инвесторы» ее не замечают. Как так, думаем мы? Почему инвесторы не испугались скажем брексит? Почему инвесторы последний год вообще ничего не боятся?

Переходим к главному. Инвесторы в реальности НИЧЕГО не определяют! Инвесторы — это Толпа. Где толпа что-то определяет? Все дороги ведут к нехорошему слову из 3 БУКВ.(Да не о том слове вы подумали!) Это слово ФРС. Через своих первичных дилеров ФРС и определяет погоду на рынках, будет ли сегодня Risk on или Risk off. У них в руках практически неограниченная ликвидность и активы на триллионы баксов. Например, происходит какое-нибудь негативное событие. Обычные хэдж фонды и инвесторы начинают нервничать и продавать свои активы, боясь что они упадут в цене. А в этот момент прайм диллеры берут и всё выкупают и рынки начинают идти наверх. И что будут делать управляющие фондов и другие участники рынка? Покупать назад активы, которые продали ранее. Или может выйти нейтральная новость, но прайм дилеры решат немножко продать активы и всё начнет падать. И инвесторы будут сидеть недоумевать, почему же все падает. Последний год это особенно заметно. Полностью ручное управление. На американском рынке вообще парадокс, с рынка идет отток средств со стороны «физиков». Хотя обычно рост рынка наоборот привлекает физиков.

Риск-менеджмент в трейдинге: как научиться торговать и не быть в минусе

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

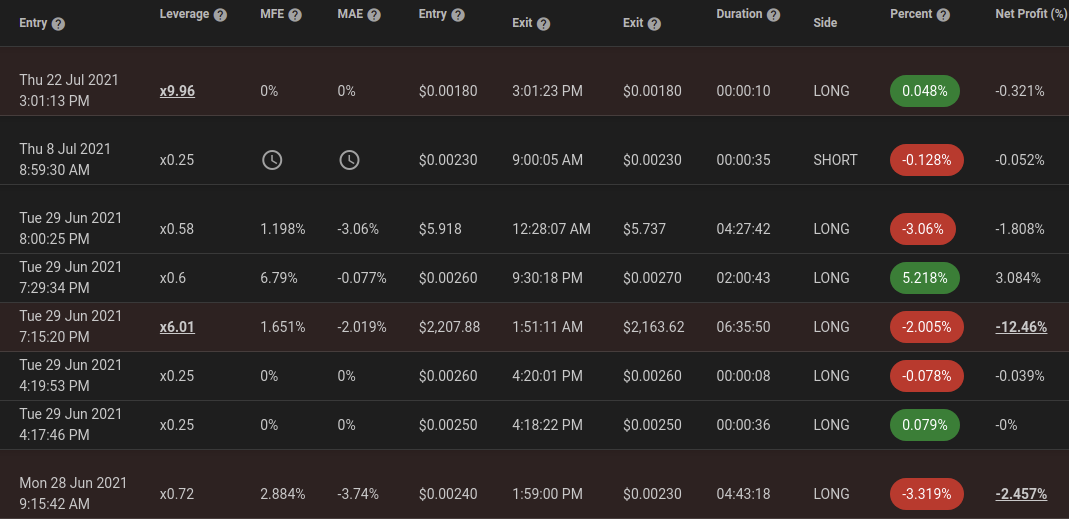

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

Все сделки должны подчиняться одним и тем же правилам. Не бывает суперсделок или суперсетапов. Ваша потеря всегда точно определена.

Риск на сделку

Допустим, ваш депозит — 100$. Мы рекомендуем для новичков установить не более 2% риска на сделку. Т.е. при любом раскладе вы не потеряете больше 2$ в одной сделке. Это даст вам больший запас для оттачивания мастерства и своей стратегии.

❗️ Но нельзя бездумно везде ставить стоп-лосс просто на том уровне 2%. Его нужно ставить там, где ваш сетап уже точно опровергнут рынком. Цену входа мы не контролируем, стоп-лосс тоже. Что нам остаётся? Только объём сделки!

Именно уменьшив объем сделки, вы сможете поставить дальний стоп-лосс, если он необходим. В ближайшее временя мы постараемся добавить онлайн калькулятор, который будет подсказывать вам допустимый объем сделки.

Риск на депозит

Риск на депозит в первую очередь спасает вас от “тильта”🤦♂️

Тильт — состояние, когда трейдер в порыве «отыграть потерю», все сильнее и сильнее погружается в убыточные сделки, пока не получит существенный убыток или полную ликвидацию депозита.

Для этого вы заранее устанавливаете лимит. Мы рекомендуем не выходить за рамки 5% от вашего депозита в день. Но тут все зависит от вашей стратегии, кто-то допускает потерю и 20%. Для начинающих лучше не ставить больше 10%.

После установки этого лимита вы можете торговать в течение дня то в плюс, то в минус, соблюдая риск на сделку, и в какой-то момент серия неудачных сделок приводит к потере 5% от депозита. Тут надо научиться останавливать себя. Как бы вам не хотелось продолжить, как бы желание отыграться не заставляло вас снова и снова входить в рынок, самое верное решение будет выключить терминал.

Отдохнуть, собраться с мыслями. Потратить время на анализ сделок, выпить кофе и прогуляться на свежем воздухе. Поверьте, это правило было написано ценой сотни миллионов долларов. Вы не упускаете шансы! Рынок подарит вам возможность заработать еще тысячу раз. Но несоблюдение этого правила — неминуемо приведёт вас к потере депозита🙅♂️.

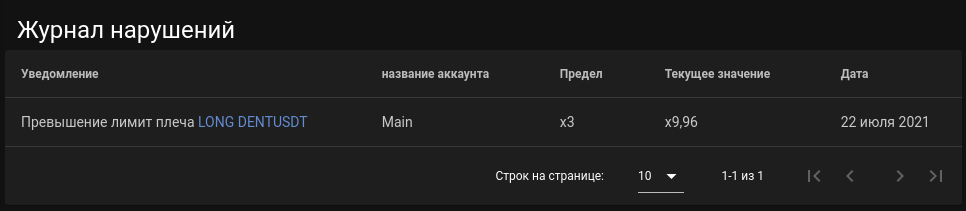

Кредитные плечи и лига x125

Большое плечо = много денег, верно? НЕТ! Большое плечо — это в 99% случаев просто жадность и желание получить здесь и сейчас все деньги мира. Как только вы занимаете слишком много, вы превращаете трейдинг в казино. Пан или пропал. Либо всё, либо ликвидация. Этот подход всегда приводит к потерям. Даже если вам повезло пару раз, ни одна стратегия с таким подходом не выживет на дистанции.

☝️ Повышать плечи можно только, когда вы стабильно начали зарабатывать. По чуть-чуть. Но не забывайте, даже если у вас 20 плечо, вы не можете позволить себе потерять больше 2% на сделку. А это значит, что ваш стоп очень близко ко входу. Спросите себя, умеете ли вы так идеально входить в рынок?

«Но контролировать свои риски сложно и муторно!»

Верно, поэтому мы добавили в tradermake.money новый раздел “Управление рисками”, который вы найдете в левом меню. Там можно выставить все вышеуказанные параметры и дневник сам подсветит сделки красным, если вы не соблюли свой РМ. Он вышлет вам уведомление в Telegram и подскажет, когда стоит прекратить торговлю и взять паузу!

Для этого нужно подключиться к нашему боту.

Расчет ведется относительно колонки «Чистая прибыль (%)», которая высчитывает вашу прибыль относительно вашего депозита на момент открытия сделки.

А также ведется журнал нарушений, где вы сможете посмотреть, когда и насколько вы превысили РМ. Я надеюсь, ваш журнал останется пустым!

От вас остается только соблюдать рекомендации и зарабатывать деньги, ведь trader makes money!

На рынке включили режим risk off

Рынки капитала постепенно переходят в полноценный режим risk off, перекладываясь в безопасные активы. Видели, как ведет себя доллар США на мировых площадках при не очень-то приятной статистике и вполне себе минорных перспективах экономики? Это та самая его роль «тихой гавани», когда треск лопающегося пузыря уже слышен, но глаз его еще не видит.

Индекс МосБиржи к завершению сессии пятницы спустился под отметку в 3000 пунктов и теперь тестирует область поддержки 2980-2985 пунктов. При ее пробое откроется дорога 2950 пунктов. За эту неделю рублевый индикатор снизился на 3%, потенциал коррекции еще порядка 4-5%. Индекс РТС отступил к 1258 пунктам и за неделю упал на 5,6%.

Сейчас в «красной» зоне обращают на себя внимание акции «Магнита». Здесь продавцы явно ищут выход за пределы нижней границы бокового торгового диапазона, и при пробое 4470 руб. вниз «медведям» откроется дорога вплоть до 4275 руб.

В бумагах «Полиметалла» тоже есть продажи во многом из-за сформированной ранее перекупленности и неоднозначной динамики в золоте, но это временно.

Рубль камнем летит вниз. Доллар к вечеру поднялся до 74,72 руб., пока еще остается в пределах 73-75 руб., но очень настойчиво обозначает намерение протестировать 75,00 на прочность. Это следствие глобальных настроений, поэтому может быть и проход через 75,00 и атака на 75,50. Но внутренние российские условия вполне позволяют доллару находиться примерно в середине коридора 73-75 руб. и особенно не дергаться. Евро укрепился к 88,02 руб., может встать выше 88,15 руб., но чуть позже быстро вернется в границы 86-88 руб. Там ему самое место.

Пара USD/JPY (японская йена) по дневным: можно эту пару считать индикатором настроения рынка.

Японцы — самые бережливые в мире, высокие накопления.

Япония: экономика №3 в мире.

Risk on: японцы продают йену и покупают акции.

Risk off: японцы продают акции и покупают йену.

Падающая синусоида: японцы продают акции.

На минимальную сумму (в связи с ликвидностью пары на ФОРТС),

считаю высокой вероятность прибыли от продажи usd / jpy около 106

(тренд — падающая синусоида, продажа на верхнем витке), стоп: закрепление выше 107.

Обратите внимание:

фондовые индексы и пара USD/JPY уже 20 лет среднесрочно идут вместе.

Летом рынки росли, но с лета USD/JPY в падающем тренде.

ВЫВОД: рост рынков слабый, участники carry trade и японцы в этот рост не верят.

В японии уже почти 20 лет удерживаются отрицательные процентные ставки.

Это побуждает участников рынка к керри-трейду: занимать под почти нулевую ставку средства в Японии и

инвестировать их в высокодоходные активы других стран.

Когда в мире нарастает неопределенность, такие участники, стремясь ограничить риск,

закрывают эти трейды, поддерживая курс иены.

КАК ЭТО МОЖНО ИСПОЛЬЗОВАТЬ

Рост иены сигнализирует об уходе от рисков, ослабление иены показывает risk-on.

Routes to finance

Семинар «Функциональные продукты питания.» (Декабрь 2021).

Если вы смотрите финансовые новости или готовые бизнес-периодические издания и исследования по различным рынкам активов, вы, вероятно, слышали термины «риск-на» и «риск-офф». «Трейдеры и инвесторы по всему миру понимают, что событие с риском или риском может иметь значительные последствия для цен на акции, облигации, валюты, товары и все другие рыночные транспортные средства, которые движутся вверх и вниз по цене.

Risk-On

Когда рынки работают в нормальных условиях, стремление всех участников рынка состоит в увеличении объема доступного капитала в их распоряжении.

Денежные менеджеры и индивидуальные трейдеры и инвесторы будут покупать или продавать активы, чтобы капитализировать рыночную волатильность или движение цены. Эти участники рынка будут использовать фундаментальный и технический анализ, чтобы определить, считают ли они, что цена актива будет оцениваться или обесцениваться. Затем они выйдут на рынок, чтобы купить или продать. Время от времени более сложные денежные менеджеры и трейдеры будут определять недооценку или распространение сделок, когда они приобретают один актив и продают другой.

Чтобы максимизировать прибыль, многие участники рынка обратились к заемным инструментам, таким как фьючерсы, опционы на фьючерсы, продукты ETF и ETN и другие транспортные средства для увеличения прибыли. Усиленные продукты содержат больший риск, но дают возможность получить больше вознаграждений.

В периоды с повышением риска рычаги роста имеют тенденцию к увеличению на рынках, так как большинство профессионалов и индивидуальных инвесторов считают возможными рыночные и экзогенные риски как низкие.

Высокая степень ликвидности имеет тенденцию характеризовать периоды риска; объемы торгов увеличиваются, а спрэды bid-offer узкие. На высоколиквидных рынках становится легко покупать и продавать, а также входить и выходить из позиций риска. Подавляющее большинство времени, периоды риска, доминируют на рынке действий.

Риск-офф

Бывают случаи, когда рынки будут двигаться резко в одном или другом направлении из-за рыночных или экзогенных событий.

В мире товаров сценарии риска могут создавать огромные уровни волатильности, поскольку товары, как правило, имеют более высокий уровень дисперсии, чем акции, облигации, валюты и другие рыночные механизмы.

Многие финансовые учреждения и регуляторы тратят много времени на понимание риска и подготовку к событиям, связанным с риском. У индивидуальных инвесторов также всегда должен быть план защиты своих активов от черного лебедя, который может быстро уничтожить огромные суммы капитала.

Узнать о рисках сырьевых товаров

Причина, по которой товары считаются рискованными, заключается в том, что они сильно связаны с высоким степень волатильности. Узнайте о рисках и наградах.

Узнать о рисках депозитов в банкоматах

Существенная осень 2016 Информация для продавцов eBay

Обновление eBay Fall 2016 включает изменения структурированных данных, категории и классификации, и активный контент. Узнайте, как они влияют на вас.