Roa что это в акциях

Коэффициент рентабельности активов ROA (Return on Assets) отражает соотношение чистой прибыли компании к ее активам, выражается в процентах и позволяет инвесторам оценить, насколько эффективно компания использует свои активы.

Коэффициент рентабельности активов ROA (Return on Assets) отражает соотношение чистой прибыли компании к ее активам и выражается в процентах.

ROA позволяет инвесторам оценить, насколько эффективно компания использует свои активы.

Очевидно, что чем выше данный показатель, тем лучше рентабельность активов у компании.

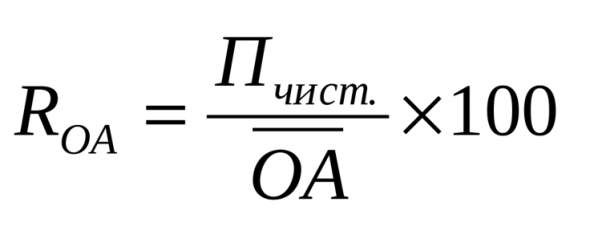

Формула расчета ROA (Return on Assets)

ROA считается по следующей формуле:

Формула ROA для отчетности на английском языке:

Как пользоваться коэффициентом ROA (Return on Assets)

Рентабельность активов полезно применять в следующих случаях:

Сравнивать компании из разных отраслей по показателю ROA не представляет смысла, так как специфика бизнеса и его рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности активов ROA (Return on Assets)

В отличии от показателя рентабельности собственного капитала ROE (Return on Equity) в расчете ROA (Return on Assets) задействованы все активы компании, которые включают в себя не только собственный капитал, но и заемные средства.

Отсюда вытекает зависимость между показателями ROE и ROA:

Чем больше заемных средств у компании, тем бОльшая разница между показателями ROE и ROA.

При увеличении заемных средств, показатель ROA будет уменьшаться.

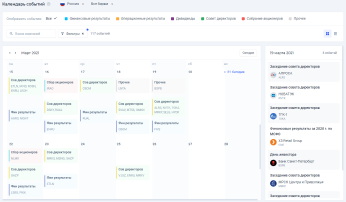

Показатель ROA (Return on Assets) на FinanceMarker

В новой версии FinanceMarker.ru показатель ROA будет доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель будет доступен для:

Данные о рентабельности активов ROA будут доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Справочник

Мультипликатор ROA относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

По сути показатель ROA показывает способность ТОП менеджеров эффективно использовать активы компании. Также он показывает среднюю доходность, полученную на все источники денежных средств.

Прибыль любой коммерческой организации зарабатывается с помощью использования её активов. И чем более грамотно, в данном случае используются активы, тем большую прибыль в итоге получает организация.

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше

На примере Apple рассчитаем ROA. Делим чистую прибыль компании 53 318 млрд. руб. на активы равные 367 502 млрд. руб. и умножаем на 100%. Получается коэффициент равный 14,5%. Это значит рентабельность использования активов компании составляет 14,5%.

Другими словами, если активы компании равны 10 млн. руб., а чистая прибыль 2 млн. руб., то ROA = 2000/10 000 = 0,2 или 20%, то есть каждый рубль, который компания инвестирует в активы, приносит 20 копеек прибыли за год.

Для инвестора, сравнивая компании друг с другом, более интересна та, у которой ROA выше. Это значит, что она зарабатывает больше при меньших инвестициях. Падение ROA в течение нескольких периодов — это тревожный звонок, который сигнализирует о том, что активы с каждым годом используются менее эффективно.

Отличие ROA от ROE:

ROA учитывает долг компании, а ROE — нет. Чем больше компания берёт долгов, тем выше будет рентабельность собственного капитала.

Как пользоваться коэффициентом ROA :

Рентабельность активов полезно применять в следующих случаях:

Сравнение компаний по показателю рентабельности активов может быть корректно осуществлено только в рамках одной отрасли. Например, в отраслях с высокой оборачиваемостью активов как розничная торговля, это показатель будет существенно выше, чем в отраслях, где оборачиваемость активов традиционно низкая, как в машиностроении.

Заключение:

Расчёт рентабельности активов может быть полезен при сравнении прибыльности компании за несколько кварталов и лет, а также при сравнении с аналогичными компаниями одинакового размера и отрасли.

ROA измеряет, насколько эффективно компания может управлять своими активами для получения прибыли в течение периода.

Поскольку единственной целью активов компании является получение прибыли, этот коэффициент помогает как руководству, так и инвесторам увидеть, насколько хорошо компания может конвертировать свои инвестиции в активы в прибыль.

Для инвестора важно, чтобы ROA компании, в которую он хочет инвестировать деньги, был выше среднего по отрасли и показывал рост последние годы.

Roa что это в акциях

В связи с тем, что не понятно, как находится ROA банков, воспользовался статьей finzz.ru/top-15-pokazatelej-bankov.html

Автор применяет формулу E/A.

Поскольку, согласно определению на смарт лаб EBIT в знаменателе и тогда непонятно, как банки выживают с ROA Тимофей Мартынов

Как считается квартальная рентабельность активов банка (ROA)?

Задумался тут: а как банки считают свою ROA?

Делят квартальную прибыль на размер активов а потом умножают на 4?

Или суммарную прибыль последних четырех кварталов делят на активы?

А то в отчете ВТБ не смог найти ROA, надо бы самому посчитать, а не знаю как:))

Авто-репост. Читать в блоге >>>

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

Roa что это в акциях

Рентабельность активов (Return On Assets, ROA) – показывает эффективность использования активов компанией. Другими словами, ROA показывает сколько чистой прибыли приносит компания за счёт собственных активов.

В отличие от ROE, рентабельность активов учитывает не только акционерный капитал, но и заемные средства компании. Таким образом, чем больше компания имеет заемных средств, тем больше разница между ROE и ROA, то есть, показатель рентабельности активов уменьшается, если сумма заемных средств растет.

При анализе, очень полезно, отслеживать исторические данные о рентабельности активов и динамику их изменений. Если значение ROA снижается, то есть повод детально разобрать компанию и выявить причины отрицательной динамики показателя. Чаще всего это зависит от падения чистой прибыли или роста обязательств компании.

Если говорить о норме рентабельности активов, то она, как и другие показатели эффективности зависит от отрасли. Так, например, для капиталоёмких отраслей (электроэнергетика) показатель будет ниже. Для компаний не требующих больших капитальных вложений и вложений в оборотные средства (компании сферы услуг) рентабельность будет выше.

Нам, как инвесторам, важно, чтобы ROA компании, акции которой мы хотим приобрести, был выше среднего по отрасли и показывал положительную динамику последние несколько лет. Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать рентабельность активов?

ROA — это отношение чистой прибыли к активам компании и умноженное на 100%:

ROA = Чистая прибыль (Net Income) / Активы (Total Assets) x 100%

Чистая прибыль – прибыль, полученная за вычетом всех статей расходов и налогов.

Источник: финансовая отчетность Лукойла

Активы – принадлежащие компании материальные ценности, денежные средства и долговые обязательства.

Источник: финансовая отчетность Лукойла

Плюсы и минусы коэффициента ROA

● ROA показывает эффективность компании;

● Позволяет сделать первичной фильтр по эффективности компании, при сравнении и отсечь лишние;

● П рост в расчётах и понимании;

● В расчете ROА используется не только собственный капитал компании, но и учитываются обязательства компании, что позволяет показателю отражать все источники для генерации прибыли.

● При сравнении ROA двух компаний стоит обращать внимание структуру активов, иначе можно сделать ложный вывод о компании;

● Чистая прибыль часто подвержена бухгалтерским манипуляциям, соответственно показатель чистой рентабельности может быть не достоверный;

● Правило «чем выше показатель рентабельности активов, тем лучше» работает не всегда из-за небольшого размера или отрицательного капитала.

Полезная информация и никакого спама

Хотите быть впереди рынка? Начните прямо сейчас!

Хотите быть в курсе всех событий? Начните прямо сейчас!

Maximus опубликовала слабые результаты за IV кв. 2021 г. На фоне этого, акции Maximus продолжили снижение.

Agilent Technologies отчиталась о росте финансовых показателей за IV кв. 2021 г. Разбираемся, есть ли перспективы для дальнейшего роста показателей.

Подписывайтесь на наши

социальные сети

Мультипликаторы: как выбирать акции для инвестирования.

Часть 2

Эти мультипликаторы помогают оценить экономическую эффективность бизнеса и его способность получать прибыль.

ROE или Return on Equity — показатель рентабельности капитала. Он позволяет понять, сколько копеек чистой прибыли сгенерировала компания на каждый вложенный рубль акционерного капитала. Например, если ROE равен 20%, то капитал сгенерировал 20 копеек с одного вложенного рубля.

Как оценивать : чем больше ROE, тем лучше. Чтобы оценить рентабельность конкретной компании, сравните ROE с показателями конкурентов, средним значением мультипликатора по отрасли и с собственными показателями компании в прошлом. Если ROE увеличивается на протяжении нескольких лет — компания развивается, у ее акций есть потенциал для роста.

В идеале ROE не должен быть ниже средней доходности по депозитам в крупных банках и гособлигациям. Если рентабельность капитала ниже процентных ставок по низкорисковым инструментам, бизнес будет невыгодным для владельцев и инвесторов. В январе 2021 года доходность вкладов в крупнейших банках не превышает 4,5% годовых, доходность гособлигаций — 5,72% годовых.

Пример

Посчитаем рентабельность капитала для «Газпром нефти» и «Башнефти». Собственный капитал — разница между активами компании и долгами — есть в финансовой отчетности. Там же можно найти показатель чистой прибыли.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Собственный капитал – 2034 млрд рублей

ROE – 5,7%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Собственный капитал – 478,6 млрд рублей

ROE – 1,2%

Судя по ROE, «Газпром нефть» почти в пять раз эффективнее использует акционерный капитал. Кроме того, мультипликатор «Башнефти» за последний год оказался ниже средней доходности низкорисковых активов. Это значит, что в этом периоде компания «Газпром нефть» была эффективнее, и ее капитал окупается гораздо быстрее. Инвестору выгоднее выбрать «Газпром нефть» нежели «Башнефть».

При этом средний ROE по российской энергетической отрасли — 1,7%. Значит, «Газпром нефть» опережает результаты рынка, а «Башнефть» — отстает от них.

Показатель рентабельности капитала не учитывает обязательства компании, поэтому его можно искусственно завысить за счет заемных средств. Чем больше обязательств, тем ниже собственный капитал и выше ROE. В такой ситуации мультипликатор может оказаться недостоверно высоким даже при небольшой прибыли.

Коэффициент ROE не подходит для оценки компаний из разных секторов. При этом он удобен для сравнения банков, так как связан с оценкой эффективности использования активов.

ROA или Return On Assets — рентабельность активов. Он показывает, насколько эффективно компания использует активы. В отличие от ROE, рентабельность активов учитывает не только собственный капитал, но и заемные средства.

Как оценивать : чем выше показатель, тем лучше. Низкий показатель рентабельности активов говорит, что компания неэффективно использует активы или у нее много заемных средств. Лучше оценивать ROA в динамике и относительно среднего значения по отрасли. Если мультипликатор со временем снижается, то либо компания теряет прибыльность, либо у нее все больше долгов. Такие инвестиции невыгодны в долгосрочной перспективе.

Единого норматива ROA нет — все зависит от отрасли. Для капиталоемкого бизнеса мультипликатор будет ниже, например, у энергетических или добывающих компаний. У компаний сферы услуг или розничной торговли относительно небольшие капитальные вложения и быстрая оборачиваемость, поэтому ROA выше.

Расчет рентабельности активов имеет смысл при положительной прибыли. ROA лучше оценивать в паре с ROE — чем больше между ними разница, тем больше заемных средств у компании.

Пример

Посмотрим рентабельность активов для «Газпром нефти» и «Башнефти». В статье использовали информацию на 2 января 2021 года, поэтому опираемся на данные с начала октября 2019 года по конец сентября 2020 года.

«Газпром нефть»

Чистая прибыль – 116,2 млрд рублей

Активы – 4030 млрд рублей

ROA – 2,9%

«Башнефть»

Чистая прибыль – 5,9 млрд рублей

Активы – 782,9 млрд рублей

ROA – 0,8%

За последний год компания «Газпром нефть» эффективнее использовала свои активы — ROA и ROE у нее выше, чем у «Башнефти». То есть акции «Газпром нефти» сейчас привлекательнее. Но с другой стороны, рентабельность активов «Газпром нефти» снижается на протяжении нескольких кварталов — это негативный сигнал для инвестора. Тенденция на снижение рентабельности предполагает снижение стоимости бизнеса.

Мультипликаторы рентабельности и мультипликаторы из предыдущей статьи можно применить практически к любой отрасли. Но часто они не учитывают особенности ведения бизнеса и налогообложения, поэтому для некоторых отраслей используют отдельные мультипликаторы.

Пример

Сбербанк

Чистый процентный доход – 1553 млрд рублей

Чистая процентная маржа – 5,53%

ROE – 22,8%

Чистый процентный доход – 504,3 млрд рублей

Чистая процентная маржа – 3,7%

ROE – 4%

Банк «Санкт-Петербург»

Чистый процентный доход – 24,7 млрд рублей

Чистая процентная маржа – 3,99%

ROE – 12,9%

Сбербанк эффективнее ВТБ и БСПБ использует активы относительно привлеченных средств, а его доходность акционерного капитала выше. При этом по показателю P/BV Сбербанк выглядит переоцененным относительно других банков. Возможно, если инвестор рассматривает эту бумагу для покупки, ему стоит подождать временного падения цены акций и только тогда инвестировать в них — купить «на просадке».

Еще одним показателем для банков будут чистый процентный доход и Net Interest Margin — чистая процентная маржа. Она отражает эффективность использования активов относительно привлеченных средств. Если коэффициент выше среднего по отрасли — компания эффективно контролирует расходы и предоставляет услуги по цене, превышающей издержки. Это позитивный знак для инвестора. Инвесторы желательно оценивать норму чистой прибыли — она показывает, как хорошо компания преобразует доход в прибыль, которую поделят между собой акционеры.

Кроме этого, банки сравнивают по коэффициенту стоимости риска Cost of Risk. Чем больше показатель, тем выше риск операций и необходимость увеличения резервов. Кредитным организациям важно поддерживать уровень резервов на достаточном уровне, чтобы продолжать работу, если кредитоспособность клиентов ухудшится.

Нефтегазовые компании. Для оценки нефтегазового сектора вместо EV / EBITDA часто используют EV / EBITDAX — стоимость компании по отношению к прибыли до вычета налогов, процентов, амортизации и расходов на разведку. У добывающих компаний может быть разная учетная политика расходов, поэтому мультипликатор EBITDAX необходим, чтобы устранить различия в учете затрат на разведку месторождений.

Еще два стоимостных мультипликатора для нефтегазовых компаний — EV / Production и EV / Capacity. Первый позволяет оценить соотношение стоимости компании к ее ежедневной добычи, а второй — к мощности производства.

Технологические и телекоммуникационные компании. Для IT и медиакомпаний подходят уже известные нам по предыдущей статье P / E и P / S, а также P / Cash Flow, то есть цена акции на денежный поток. Мультипликатор P / Cash Flow позволяет оценить свободные средства компании, которые могут быть направлены на дивиденды. Чем меньше мультипликатор, тем лучше.

Пример

Посчитаем показатели для российских IT-компаний за 2020 год.

«Яндекс»

Капитализация – 1634 млн рублей

Чистая прибыль – 24,1 млрд рублей

Выручка – 218,3 млн рублей

Денежный поток от операционной деятельности – 32,6 млн рублей

P / E – 67,7

P / S – 7,5

P / Cash Flow – 50,1

«Mail.ru Group»

Оценить P / E для Mail.ru мы пока не можем — холдинг не генерирует прибыли. Поэтому рассчитываем P / S и P / Cash Flow — оба бизнеса переоценены рынком, причем «Яндекс» сильнее, чем Mail.ru. Это частая ситуация для технологических компаний — их бумаги активно скупают инвесторы, которые верят в рост IT-сектора и его эмитентов.

Медиакомпании и разработчики приложений считают EV / Subscribers — стоимость компании относительно количества пользователей. Высокие значения показателей говорят о способности компании извлекать прибыль из каждого пользователя. Телекоммуникационные компании зачастую используют мультипликатор ARPU или Average Revenue per User — среднюю выручку на одного пользователя.

Отраслевых мультипликаторов очень много, мы рассмотрели лишь основные. Для качественной оценки лучше рассчитывать базовые и специфические мультипликаторы в динамике и в сравнении с другими компаниями отрасли. Если стоимостные коэффициенты у компании ниже, чем в среднем по отрасли, то она может быть недооценена инвесторами и имеет потенциал для роста.