Shiller pe ratio что это

CAPE (Shiller P/E) ФР РФ

Чтоб не потерять, ну и может кому-то пригодится.

С лёгкой руки Спирина чаще всего, когда в рунете начинается обсуждение CAPE, приводят вот эту ссылку: http://www.starcapital.de/research/stockmarketvaluation

Там можно посмотреть CAPE по странам.

Но мне не хватало на этом сайте исторического значения и среднего.

Вот тут есть:

2) График значения CAPE (для РФ с 2007 года): https://goo.gl/WcCm9A

Полная ссылка: https://interactive.researchaffiliates.com/asset-allocation/#!/?category=Emerging+Markets¤cy=USD&expanded=tertiary&group=all&model=ER&period=Historical+YTD&scale=LINEAR&selected=23&terms=REAL&tertiary=shiller-pe-cape-ratio-line&type=Equities

ValuaVtoroy, интересно смотреть в динамике

сентябрь 2013 — CAPE 6, индекс ММВБ — 1500

декабрь 2016 — январь 2017 — CAPE 5,7, хотя индекс вырос в 1,5 раза, ММВБ — 2250

т.к. цена акций делится на 10-летнюю прибыль, то можно сделать вывод, что суммарная 10-летняя прибыль выросла за последние три года в те же 1,5 раза, что и индекс ММВБ, даже чуть больше.

Но для того, чтобы последние три года так повлияли на суммарную десятилетнюю прибыль, они должны быть очень успешными. Условно раза в два с половиной — три должна была прибыль вырасти.

Коэффициент CAPE (Shiller P/E). В чем его преимущества?

Циклически скорректированное соотношение цены и прибыли (CAPE) на фондовом рынке является одним из стандартных показателей, используемых для оценки того, является ли рынок переоцененным, недооцененным или справедливо оцененным.

Циклически скорректированное соотношение цены и прибыли (CAPE) на фондовом рынке является одним из стандартных показателей, используемых для оценки того, является ли рынок переоцененным, недооцененным или справедливо оцененным.

Этот коэффициент был разработан Робертом Шиллером и стал популярным во время пузыря доткомов, когда Шиллер утверждал (и оказался прав), что акции сильно переоценены. По этой причине его также называют «Shiller PE», то есть шиллеровский вариант классического коэффициента P/E.

Чаще всего этот коэффициент применяется к индексу S&P 500, но может применяться к любому фондовому индексу. Основное преимущество заключается в том, что это широкий показателей оценки, который может помочь вам определить, какую часть вашего портфеля следует разумно инвестировать в акции, исходя из текущего отношения между ценой, которую вы платите за них, и стоимостью, которую вы получаете взамен.

Когда коэффициент CAPE высокий, обычно неплохо уменьшить долю капитала в акциях или инвестировать в другие более дешевые рынки.

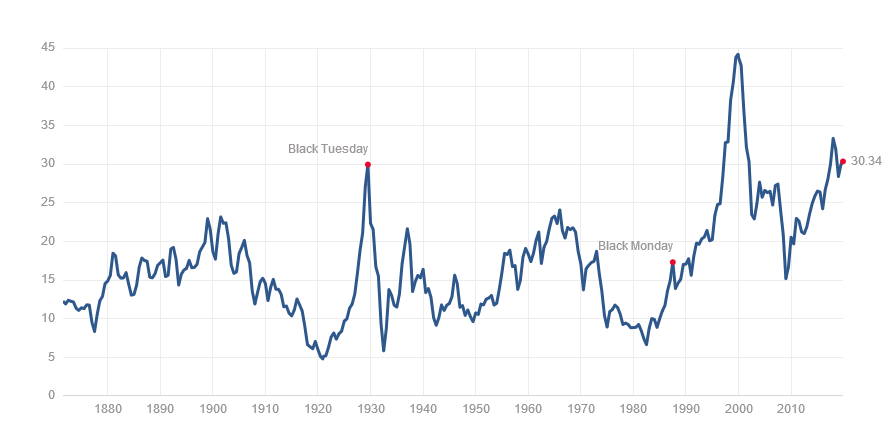

График значений коэфициента Shiller PE регулярно обновляется на сайте multpl.com

Как работает коэффициент CAPE

Поэтому существует множество метрик, которые сравнивают цену со стоимостью. Наиболее часто используемым является отношение цены к прибыли (P/E), которое делит цену акции на годовую прибыль на акцию. Как правило, вы хотите купить здоровую и растущую компанию, когда ее акции торгуются с низким коэффициентом P / E, потому что вы получаете больше прибыли за ту цену, которую вы платите.

Такой же подход может применяться и к индексу. Например, вы можете взять совокупную цену акций компаний, входящих в S&P 500, и поделить эту цифру на их совокупную корпоративную прибыль в этом году и получить среднюю P/E для индекса.

Но с коэффициентом P/E есть одна проблема. Во время рецессии акции падают, но доходы корпораций также резко падают, что может временно повысить соотношение P/E. Это дает ложный сигнал о том, что рынок дорогой, что нам не следует покупать, когда на самом деле сейчас самое лучшее время для покупки.

Роберт Шиллер, профессор экономики в Йельском университете и нобелевский лауреат, популяризировал версию циклически скорректированного соотношения цены и прибыли, чтобы помочь сгладить колебания прибыли и показать более точное представление о соотношении между текущей ценой и прибылью.

Это работает так: вы берете среднее значение прибыли за последние десять лет, корректируете его на инфляцию и делите текущую индексную цену на эту скорректированную прибыль. Это позволяет разделить текущую цену на среднюю прибыль за последний бизнес-цикл, а не на один год плохих или хороших доходов за последний год.

Почему коэффициент CAPE важен

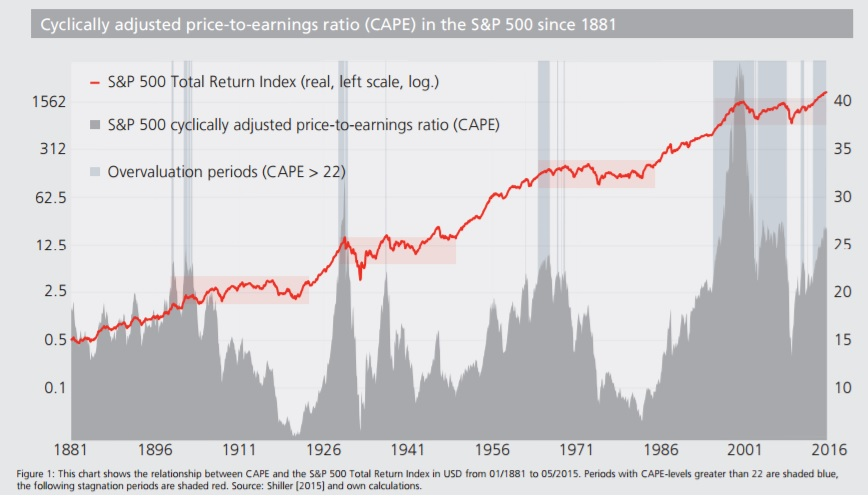

Шиллер с помощью 130-летних данных показал, что доходность индекса S&P 500 в течение следующих 20 лет обратно коррелирует с коэффициентом CAPE.

Другими словами, всякий раз, когда коэффициент CAPE высок, это означает, что акции переоценены, и доходность в течение следующих 20 лет, вероятно, будет низкой. Напротив, всякий раз, когда соотношение низкое, это означает, что акции недооценены, и прибыль в течение следующих 20 лет, вероятно, будет хорошей.

Когда акции дешевы, они могут расти в цене как из-за увеличения прибыли корпораций, так и из-за увеличения соотношения цены и прибыли. Но когда акции уже дороги и уже имеют высокое соотношение цены и прибыли, у них гораздо меньше возможностей для роста и гораздо больше возможностей для падения в следующий раз, когда произойдет спад или коррекция рынка.

Несколько лет назад компания Star Capital выпустила отличный набор исследовательских работ, в которых анализировался CAPE с глобальной точки зрения.

Вот, например, их график соотношения CAPE и роста S&P 500:

Как можно видеть, в периоды, когда коэффициент CAPE S&P 500 становился достаточно высоким, доходность в течение следующего десятилетия была довольно низкой.

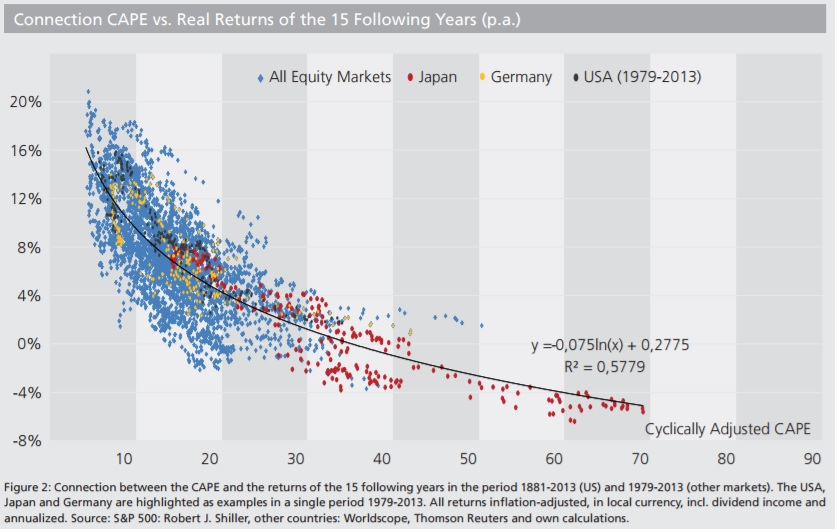

Когда вы строите график CAPE на одной оси и с поправкой на инфляцию на другой оси, вы получаете довольно сильную обратную корреляцию. Чем выше CAPE, тем меньше вероятность того, что доходность будет достойной в течение следующих 15 лет:

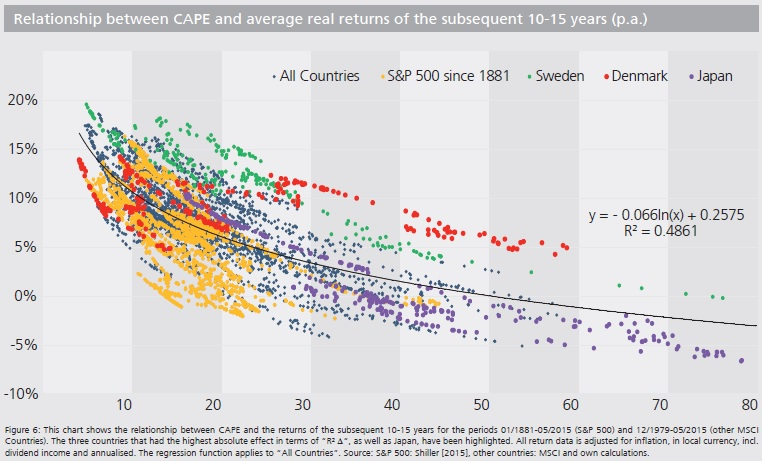

Единственными странами, которые сумели нарушить эту закономерность, были Швеция и Дания, которые дали отличные результаты, несмотря на очень высокий CAPE:

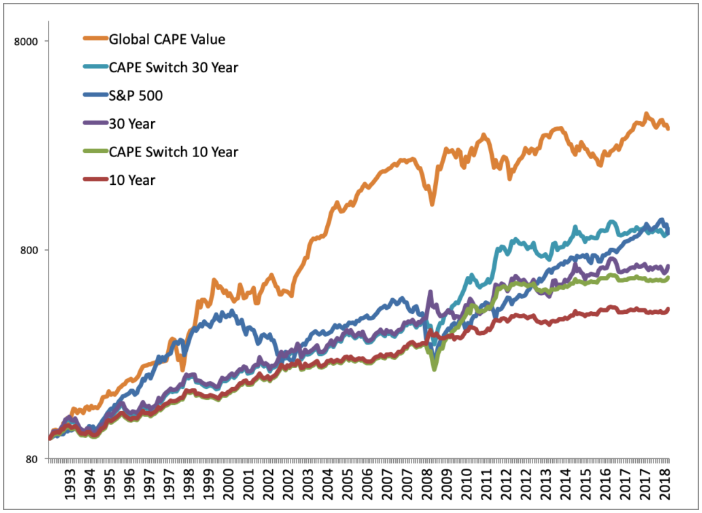

Меб Фабер, финансовый директор Cambria Investment Management, подсчитал, что если бы вы инвестировали в самые дешевые 25% стран с точки зрения CAPE, вы бы обогнали S&P 500 между 1993 и 2018 годами (оранжевая и темно-синяя линии):

Фабер рассчитал это еще в 2016 году и выбрал этот период времени, потому что многие противники коэффициента CAPE указали, что в США исторически высокие значения коэффициента CAPE с 1990-х годов все же приносили достойную прибыль, что ставит под сомнение полезность коэффициент CAPE.

В этом исследовании Фабер указал, как это относительно. Конечно, фондовый рынок США по-прежнему приносил достойную доходность даже при повышенных коэффициентах CAPE, но если бы вы инвестировали в самые дешевые страны на основе CAPE, вы бы получили намного больше.

Ограничения коэффициента CAPE

В последние годы многие люди задавались вопросом, является ли показатель все еще жизнеспособным способом измерения рыночной оценки.

Например, некоторые люди утверждают, что изменения в правилах бухгалтерского учета изменили то, как определяется корпоративная прибыль, что может исказить текущее измерение коэффициента CAPE по сравнению с тем, как оно измерялось в прошлом.

Плюс, как уже отмечалось выше, что коэффициент CAPE в США был относительно высоким в 1990-х годах, но фондовый рынок приносил солидную прибыль.

Поэтому для оценки рынка лучше пользоваться несколькими показателями. Еще одним неплохим показателем может быть отношение рыночной капитализации к ВВП, о котором шла речь в предыдущей статье.

Недостатки CAPE

Итоги

При выборе распределения активов в портфеле нужно обращать свое внимание на CAPE, Cap/GDP и на другие показатели оценки, потому что это помогает избегать инвестиционных ошибок.

Когда рынки дешевы по сравнению с их фундаментальными показателями и перспективами роста, можно постепенно увеличивать долю их акций в своем портфеле, чтобы увеличить его потенциал роста.

При этом не стоит впадать в крайности и принимать решения основываясь только на одном показателе. Всегда лучше смотреть на несколько метрик.

Время прописных истин: Индекс P/E Шиллера (CAPE)

Любой, кто инвестировал в акции, задавался вопросом: как определять моменты для покупки и продажи, чтобы покупать в нижней точке и продавать на максимумах. Ведь некоторым – правда, немногим – это удается. «Перелопатив» немало рекомендаций от этих счастливчиков, я пришел к выводу, что все советы, по большому счету, сводятся к одному. Когда акции становится дорогими, а инвесторы – неосмотрительными, нужно выходить. Когда рынки упали – а упадут они обязательно – можно закупаться по полной.

И ведь как раз сейчас многие говорят о том, что «час пробил». Индикатор дороговизны акций, Индекс P/E Роберта Шиллера «CAPE» – отношение текущей цены к прибыли на акцию (cyclically adjusted price-to-earnings) – находится на уровне, близком к историческим максимумам. Социальные сети и дешевые мобильные трейдинговые приложения раздули цены на множество сомнительных акций – явный признак рыночных пузырей. В этой обстановке появляется сильный соблазн, что называется, показать, что ты умнее всех.

Но прочитать наступающий поворот рынка труднее, чем кажется на первый взгляд. Цена акций изменчива. Ее поведение – это случайное блуждание. В прежние времена аксиома звучала так: текущая цена акции ничего не говорит о ее дальнейшем движении.

Однако времена меняются, появляется все больше исторических данных для обработки, а вместе с ними и все более креативные индикаторы, позволяющие строить прогнозы. Роберт Шиллер, кстати, недавно начал использовать обратное, «перевернутое» соотношение CAPE как индикатор ожидаемой прибыли на акцию на длительную перспективу. По идее, это неплохой ориентир. Если упростить до предела, то дорогие акции сегодня означают снижение доходов от них в будущем. То есть, при сегодняшнем показателе CAPE ожидаемый доход на акцию значительно ниже среднего значения за длительный период, ровно так, как это было в конце 20-х и в конце 90-х годов прошлого столетия.

Shiller P/E Ratio за 150 лет

Возьму на себя смелость поразмышлять о том, есть ли фундаментальные причины у сегодняшней ситуации, когда акции сохраняют привлекательность, несмотря на их, казалось бы, чудовищную дороговизну. Думаю, есть, по крайней мере, одна. Это низкая доходность других бумаг на рынке. В конце 90-х доходность американских трэжериз с защитой от инфляции доходила до 4% (сравнение именно с этим периодом корректно, ибо индекс CAPE в это время был 40 и даже выше). Сейчас эта доходность – минус 1% на 10-летнюю облигацию. Если предположение о том, что именно низкая доходность облигаций является сегодня питательной средой для продолжения роста акций, то получается, что «прочитать» момент выхода рынка на максимум – это значит «прочитать» разворот доходности на рынке облигаций. А это, в свою очередь, означает предсказать развитие инфляции и – сейчас будет еще интереснее – то, как именно на это развитие отреагируют центральные банки! Ничего себе задачка, не так ли, если учесть, что лучшие умы на планете безуспешно ломают голову над тем, что заставляет процентные ставки на протяжении нескольких десятилетий снижаться, а инфляцию – стоять на месте. Даже если вы зарабатываете только на американском рынке и «ловите момент», руководствуясь тем, что отрицательные ставки долго не проживут просто в силу их ненормальности, подумайте о том, что в Европе и Японии отрицательные ставки уже прожили намного дольше, чем предполагали – и за что поплатились – многие инвесторы.

P/E Шиллера — точный инструмент для поиска недооценённых акций

Недавно мы писали о P/E. С помощью этого мультипликатора инвесторы часто ищут активы с хорошей перспективой роста. Но не все знают, что у P/E есть модернизированная версия — P/E Шиллера.

Чем же они отличаются и какой лучше выбрать? Давайте разберёмся.

Что такое P/E Шиллера?

Чтобы рассчитать мультипликатор P/E Шиллера, или CAPE, нужно поделить цену компании на её среднюю годовую прибыль за последние 10 лет.

В этом и отличие от обычного P/E, который учитывает только прибыль за последний год.

Чтобы легко определить показатель P/E Шиллера, делим актуальную цену акции компании на среднее значение её десятилетней прибыли. Не забываем делать поправку на инфляцию.

Рис. 1. Расчёт P/E Шиллера.

В чём преимущество P/E Шиллера?

Оба мультипликатора показывают, насколько недооценена или переоценена акция. Но P/E Шиллера объективнее. В отличие от обычного P/E, он менее подвержен краткосрочным колебаниям.

P/E способен обмануть. Поскольку экономика циклична, в ней часто случаются кризисы или застои. От этого прибыль компаний падает — а P/E в итоге растёт. Инвестор видит высокий P/E, и ему кажется, что акции переоценены. Хотя в кризисные времена они часто стоят дешевле своей справедливой стоимости.

Здесь-то и помогает P/E Шиллера. Он не учитывает краткосрочную просадку прибыли, поэтому даёт более правильную оценку акций.

Это работает и в другую сторону. Например: компания продала свой крупный актив, и её прибыль резко выросла. P/E в этом случае покажет, что акции недооценены. Но ведь мы понимаем, что такой рост никак не поможет дальнейшему развитию компании, и текущая оценка — ложная. Здесь P/E Шиллера снова придёт на помощь и и покажет справедливую цену акций.

Когда стоит пользоваться P/E Шиллера

Он незаменим для оценки циклических компаний — тех, чьи операционные показатели следуют за ростом и спадом в экономике.

Например, это сырьевой сектор. В 2020 году прибыль нефтяных компаний оставляла желать лучшего, а их P/E находился на максимальных значениях. Кстати, именно тогда был идеальный момент, чтобы дёшево купить их акции.

Мнение аналитиков InvestFuture

P/E Шиллера более объективен, чем обыкновенный P/E. Его значение можно рассчитать самостоятельно или посмотреть в сервисе GuruFocus. Но помните, что одним мультипликатором в оценке акций никогда нельзя ограничиваться: важно смотреть сразу на несколько показателей.

Автор Александр Никитов, редактор Никита Марычев.

Что такое коэффициент CAPE?

Слышал, что по параметру CAPE можно определить пузырь на фондовом рынке. Так ли это? И есть ли сейчас на американском рынке пузырь?

Параметр CAPE, или P / E Шиллера, придумал профессор из Йельского университета Роберт Шиллер. Этот коэффициент обычно используют, чтобы определить справедливость оценки рынка акций в целом или отдельных акций.

Слишком высокое значение CAPE действительно может говорить о пузыре на фондовом рынке, но не гарантирует, что в скором времени случится обвал. Так или иначе, при высоком CAPE инвестору стоит насторожиться.

Как считать CAPE

CAPE расшифровывается как Сyclically Adjusted Price-to-Earnings Ratio, то есть циклически скорректированное соотношение цены к прибыли. Чтобы рассчитать этот коэффициент, берут показатели компаний за 10-летний период. Это позволяет сгладить колебания корпоративной прибыли в разные периоды делового цикла.

Считается коэффициент так: делим текущее значение ценового индекса или цену акции на среднее значение прибыли компаний за десятилетие с поправкой на инфляцию.

Пример расчета средней прибыли на акцию с учетом инфляции

Текущие значения CAPE для S&P 500 можно смотреть, например, на сайтах типа Gurufocus, Multpl или Ycharts.

Преимущества CAPE

CAPE аналогичен популярному мультипликатору P / E — соотношению цены к прибыли. Оба используются для оценки дороговизны рынка или отдельной акции. Разница в том, что P / E берет в расчет только годовую прибыль компаний, и это может исказить картину, например, если цена акций неожиданно взлетела или у корпораций резко упала прибыль.

Когда в экономике наступает рецессия, подобная 2008 году, цена акций падает, но и доходы многих компаний резко снижаются. Это может временно завысить соотношение P / E, ведь значение прибыли в знаменателе стало меньше. Так, в октябре 2008 года P / E взлетел до 86. В результате инвестор получил ложный сигнал о дороговизне актива, хотя по факту в этот момент было самое удачное время для покупки.

Циклические — это компании, чьи операционные показатели следуют за ростом и спадом в экономике. В кризис продажи таких компаний сильно проседают. Пример — производители товаров второй необходимости вроде мебели и авто. В тяжелой финансовой ситуации потребители откладывают такие покупки до лучших времен, соответственно, компания недополучает прибыль.

Как победить выгорание

С другой стороны, нециклический бизнес демонстрирует более-менее стабильную выручку независимо от состояния экономики. Например, это коммунальные компании. Ведь люди не могут отказаться от использования света и воды даже во время кризиса.

Подробнее о циклических компаниях и фазах бизнес-цикла мы писали в статье про фундаментальный анализ.

Из-за разной специфики секторов индекс S&P 500 редко когда бывает сбалансированным. Обычно какие-то секторы оцениваются более высоко, нежели другие. Так, в инновационных отраслях сконцентрированы акции роста, с которыми инвесторы связывают высокие ожидания, поэтому они обычно стоят дороже.

Для нециклических секторов коэффициенты CAPE и P / E не сильно разнятся друг от друга, ведь на протяжении всего бизнес-цикла финансовые показатели подобных компаний сильно не колеблются.

S&P 500 на июнь 2021 года имеет CAPE 37,5 и P / E 33,2. Они более чем в два раза превышают средние исторические значения CAPE и P / E, то есть в районе 15.

CAPE и P / E для S&P 500 и его 11 секторов

| Сектор | Количество компаний | CAPE | P / E |

|---|---|---|---|

| S&P 500 | 500 | 37,50 | 33,20 |

| Промышленный | 73 | 32,40 | 73,70 |

| ИТ | 71 | 46,60 | 37,10 |

| Финансовый | 69 | 22,60 | 22,00 |

| Товары второй необходимости | 66 | 59,20 | 97,40 |

| Здравоохранение | 65 | 36,60 | 35,70 |

| Товары первой необходимости | 35 | 26,90 | 25,20 |

| Недвижимость | 29 | 55,80 | 57,10 |

| Коммунальный | 28 | 29,30 | 27,20 |

| Нефтегазовый | 22 | 21,70 | −10,40 |

| Сырьевой | 21 | 38,90 | 50,00 |

| Коммуникации | 26 | 54,00 | 42,80 |

Минусы CAPE

Коэффициент по своей сути ориентирован на прошлое, а не на будущее. И то, как работал бизнес 10 лет назад, может сильно отличаться от того, как дела обстоят сейчас.

За последние десять лет произошли сильные изменения в регулирующих законах и подходах к бухгалтерскому учету. Для расчета коэффициента берутся прибыли по GAAP — общепринятым принципам бухгалтерского учета. А они изменились. Из-за этого сейчас мы, возможно, наблюдаем искаженную картину по CAPE.

Повышенный CAPE может быть связан с планомерным снижением процентных ставок. Также может влиять рост активности частных инвесторов на фондовом рынке. Вероятно, именно поэтому с 1988 года по текущий момент было только семь месяцев, когда коэффициент CAPE падал ниже своего исторического среднего значения. Все остальное время он оставался завышенным и так давал инвесторам медвежий сигнал.

Однако индекс S&P 500 в последние десятилетия рос в среднем более чем на 10% в год с учетом дивидендов. Таким образом, в этот период не стоило принимать инвестиционные решения лишь на основе CAPE.

По оценке специалистов Vanguard, CAPE объясняет порядка 43% будущей дисперсии реальной доходности акций в следующие 10 лет. Это лучше, чем дают P / E, дивидендная доходность и другие показатели. Но получается, что больше половины будущей дисперсии реальной доходности нельзя вывести из CAPE. Другими словами, способность CAPE предсказывать будущий результат на рынке акций оставляет желать лучшего. Правда, по другим расчетам, которые я упоминал выше, CAPE с этим справляется лучше, чем считает Vanguard.

О предсказании доходности рынка акций — VanguardPDF, 548 КБ

Еще один недостаток CAPE: он учитывает в своей формуле ценовой рост актива и не берет в расчет характер распределения прибыли компаний, в частности дивидендные выплаты и байбэки — обратный выкуп акций.

Например, есть две идентичные компании, которые показывают одинаковую прибыль и одинаковые P / E за последние 12 месяцев. Но распределение прибыли у них отличается: первая компания выплачивает 75% прибыли в виде дивидендов, а 25% реинвестирует в рост, в том числе увеличивая стоимость своих акций за счет байбэка. Вторая же компания делает наоборот: выплачивает 25% прибыли в виде дивидендов, а 75% направляет в рост. Несмотря на идентичные характеристики компаний, у второй CAPE будет выше.

За счет того, что вторая компания направляет большую долю прибыли в рост, ее доходы растут быстрее. И когда мы усредняем их на 10-летнем периоде, то снижаем их на большую относительную величину. То есть среднее значение прибыли за 10 лет будет сильнее отставать от котировок, которые закладывает рынок с учетом показателей компании за более поздний период — последние 12 месяцев.

В конечном счете CAPE растущей компании будет выше. Хотя оценка по P / E у растущей и дивидендной компаний одинаковая.

Это может объяснить, почему в последние десятилетия мы наблюдаем повышенный коэффициент CAPE в сравнении с более ранними эпохами. Ведь уровень дивидендных выплат для компаний США сейчас ниже, чем был раньше. При этом большая часть корпоративной прибыли направляется на рост бизнеса и байбэки. По этой причине у EPS тенденция быстрее расти, и за счет эффекта усреднения на 10-летнем отрезке мы получаем сильно запаздывающий средний EPS, а это в итоге дает завышенный CAPE.

Если же модифицировать методику расчета CAPE, взяв не просто ценовой рост акции, а его полную доходность с учетом дивидендов, мы получаем более справедливую оценку по CAPE, которая несколько ниже текущих отметок. С сентября 2018 года Шиллер также использует альтернативный CAPE, чтобы учесть специфику распределения прибыли компаниями.

Текущая оценка рынка по CAPE

В прошлом коэффициент CAPE помогал выявлять рыночные пузыри. Историческое среднее значение коэффициента для индекса S&P 500 составляет 15,2, а CAPE свыше 30 говорит о переоцененности рынка. Напомню, что на июнь 2021 года CAPE американского рынка акций равен 37,5.

При прогнозировании будущей доходности акций помимо естественного роста прибылей компаний и выплачиваемых ими дивидендов стоит принимать в расчет дальнейшую тенденцию в изменении оценки рынка. Этот фактор можно назвать спекулятивным.

На очень долгих горизонтах инвестирования изменения в оценке, как правило, не вносят существенного вклада в общую доходность S&P 500. Например, если брать отсчет с 1870 года, постепенный 150-летний рост оценочных мультипликаторов добавлял к доходности акций лишь 0,7% годовых. Однако с 1975 по 2021 год изменение в оценке CAPE повлияло на доходность инвестора сильнее, добавив 3,3% годовых.

Ниже приведена декомпозиция исторической доходности индекса S&P 500 с 1975 по 2021 год. Как видим, S&P 500 за это время показал 12% годовых, из них 2,8% — дивидендная составляющая, 0,5% — сложный процент от реинвестирования дивидендов, 1,8% — фундаментальный рост компаний, 3,6% — рост за счет инфляции. Рост CAPE со значения 8,3 в 1975 году до более 30 в настоящий момент дал еще 3,3%.