цифровой код для счетов фактур для обособленного подразделения

Налог на прибыль и НДС для обособленных подразделений

Автор: Надежда Игнатьева, и.о. заместителя начальника отдела бухгалтерского учета компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», март 2019 г.

Одни организации, желая сохранить устойчивость в период кризиса, мобилизовали все силы и сделали резкий рывок вперед, другие начали искать новые рынки сбыта в новых регионах. И то, и другое очень часто приводит к тому, что организация нуждается в открытии обособленных подразделений. Но как правильно вести учет в таком случае? При условии, что есть налоги, которые платятся не только в федеральный бюджет, но и в местный.

Отличие обособленного подразделения от филиала

В ст. 55 ГК РФ сказано, что любая организация вправе открыть обособленное подразделение на территории России или за ее пределами. Обособленным подразделением (далее – ОП) является отдельный офис, который оборудован рабочими местами. Однако если вы снимаете пару офисов в одном здании, это не ОП, это одно подразделение, так как офисы имеют один адрес. Также нужно обратить внимание: если у вас в собственности есть какое-то помещение, где никто из сотрудников не числится, и вместо стола, стула и компьютера там лежат коробки со старыми документами – это не отдельное подразделение, это помещение со старыми коробками. Согласно ст.11 НК РФ и ст. 57 ТК РФ в ОП должны числиться сотрудники и это должно быть зафиксировано в трудовом договоре. То есть, в ОП должны быть и работники, и рабочие места, если что-то из этого отсутствует, то это уже не является ОП (Письмо Минфина от 03.11.2009 № 03-02-07/1-493).

Суть ОП в том, чтобы представлять интересы организации и продвигать ее продукцию. Оно не владеет отдельным имуществом, не может вести деятельность, которую не ведет «голова».

Если организация на УСН, вправе ли она образовать ОП? Да. А вот филиал создать нельзя. Основная разница между филиалом и ОП в том, что филиал может иметь свое собственное имущество.

Как открыть обособленное подразделение

Если вы решили открыть ОП, то фиксировать в Уставе это не нужно. В течение трех дней со дня решения открыть ОП нужно подать заявление на внесение подразделения в ЕГРЮЛ (п.5 ст. 5 Федерального закона от 08.08.2001 № 129-ФЗ), и обязательно в течение одного месяца нужно уведомить налоговый орган об открытии ОП. От головной организации оформляем уведомление и направляем его в ИФНС, к которой приписано головное подразделение.

Рассмотрим, как это делается в программе «1С:Бухгалтерия 8», ред. 3.0.

Открываем вкладку «Отчетность», раздел «1С-Отчетность», пункт «Уведомления, сообщения и заявления». Нажимаем кнопку «Создать» и выбираем «Создание обособленных подразделений».

Заполняете уведомление, отправляете его и контролируете этапы отправки. Уведомление о постановке на учет от инспекции, в которой будет зарегистрировано ОП, вы получите по почте.

Далее заводим ОП в базе.

Открываем «Справочники» – «Предприятие» – «Организации», но вы можете войти в организацию из любого документа, например, из «Реализации» или «ОСВ», нажав на кнопку со значком «Раскрывающийся список».

В организации выбираем вкладку «Подразделения», нажимаем «Создать». Отмечаем галочкой, что это обособленное подразделение, затем вносим все нужные данные, обязательно при этом указываем цифровой код для счета-фактуры – он будет указываться в счетах-фактурах, которые выставлены ОП.

Налог на прибыль

Если вы открыли ОП в одном регионе с головным (например, головное подразделение в Ростове-на-Дону, а ОП – в Сальске), то вам не нужно вести раздельный учет для расчета налога, так как платить вы будете его в один и тот же региональный бюджет – бюджет Ростовской области (п. 1 ст. 284 НК РФ).

Допустим, мы открыли ОП, запись о нем внесли в ЕГРЮЛ, поставили на учет в ИФНС и завели в базе. Получаем прибыль, из которой 17% должны заплатить в региональный бюджет. Как высчитать эти 17% для каждого ОП?

Налоговую базу можно рассчитать следующими способами:

по остаточной стоимости амортизируемого имущества + среднесписочная численность работников ОП;

по остаточной стоимости амортизируемого имущества + расходы на оплату труда сотрудников ОП.

Если имущество не числится в пользовании обособленного подразделения (арендовано вместе с офисом), то расчет ведется исходя только из численности работников или расходов на оплату труда.

Далее выбираем способ расчета и закрепляем его в учетной политике. В течение года менять его нельзя (п. 2 ст. 288 НК РФ).

Проведем расчет величины налоговой базы при наличии имущества у ОП. Следует обратить внимание, что расчет идет именно по амортизируемым объектам, а те, которые уже амортизированы, но еще числятся на балансе, не должны попасть в расчет. Например, у вас есть сервер, срок использования которого три года. Прошли три года, амортизацию мы более по нему не начисляем, но он все еще прекрасно работает и числится на балансе. Используем для вычисления эту формулу:

Р – удельный вес остаточной стоимости амортизируемого имущества;

N – средняя стоимость амортизируемого имущества, которое используется ОП;

Q – средняя стоимость всего амортизируемого имущества организации.

Теперь нам надо рассчитать трудовые показатели.

Удельный вес среднесписочной численности сотрудников подразделения рассчитывается по формуле:

A – удельный вес среднесписочной численности работников в подразделении;

F – среднесписочная численность сотрудников подразделения;

F∑ – среднесписочная численность сотрудников по организации в целом.

Если мы возьмем для расчета расходы на заработную плату, то подставляем данные по аналогии в формулу выше (ЗП сотрудников ОП и ЗП сотрудников по организации в целом), и получившийся результат используем в дальнейшем.

Имея все необходимые показатели, мы определяем долю прибыли подразделения:

B – доля прибыли подразделения;

Р – удельный вес остаточной стоимости амортизируемого имущества;

A – удельный вес среднесписочной численности работников в подразделении или же удельный вес расходов на оплату труда сотрудников ОП (в зависимости от того, какой метод вы применяете). Уточним, что в расходы входят:

добровольное страхование жизни.

Если у вас несколько обособленных подразделений, то для каждого нужно сделать расчет по приведенной схеме, а от получившейся величины уже вычисляем налог.

Рассмотрим способ начисления на примере учета амортизируемых ОС и удельного веса заработной платы в базе.

Документом «Перемещение ОС» (вкладки «ОС и НМА», далее «Учет основных средств») переводим наше оборудование на нужное подразделение и при закрытии месяца регламентной операцией «Амортизация и износ основных средств» амортизация будет начислена на соответствующее подразделение и отразится по счету 02, субсчет 01 (формируем в разрезе подразделений и основных средств).

При начислении зарплаты в документе «Начисление зарплаты» выбираем подразделение, в котором числится сотрудник, и это же подразделение должно быть указано в карточке сотрудника, иначе документ начисления не заполнится. Если вы ведете зарплатный учет в программе «1С:Зарплата и управление персоналом 8» и выгружаете данные по оплате труда в «1С:Бухгалтерию 8», то исправьте подразделение в этом файле. Исправить вы можете, сформировав ОСВ по 44 счету, затем развернув карточку счета по нужной статье затрат и провалившись в операцию начисления.

Декларацию отправляем не только в головную ИФНС, но и в инспекции каждого обособленного подразделения, сумму налога по каждому ОП также отправляем в соответствующий бюджет. Во избежание неприятных сюрпризов сразу после оплаты налога запрашиваем Справку о состоянии расчетов с ФНС – ее можно заказать прямо из программы. Для этого нужно кликнуть по вкладке «Отчетность», далее перейти в «1С-Отчетность» и выбрать пункт «Сверки». Нажимаем мышкой по вкладке «Запросить сверку» и в ней выбираем «Справка о состоянии расчетов с ФНС». В поле «Кому» указываем нужную нам инспекцию, в поле «На дату» указываем нужную нам дату и отправляем.

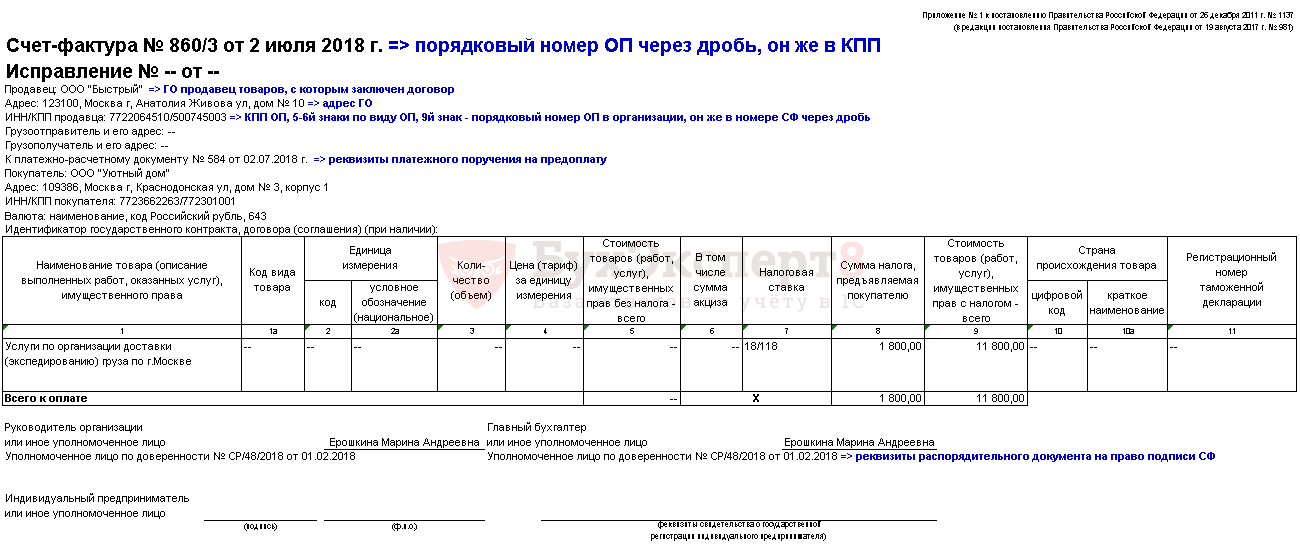

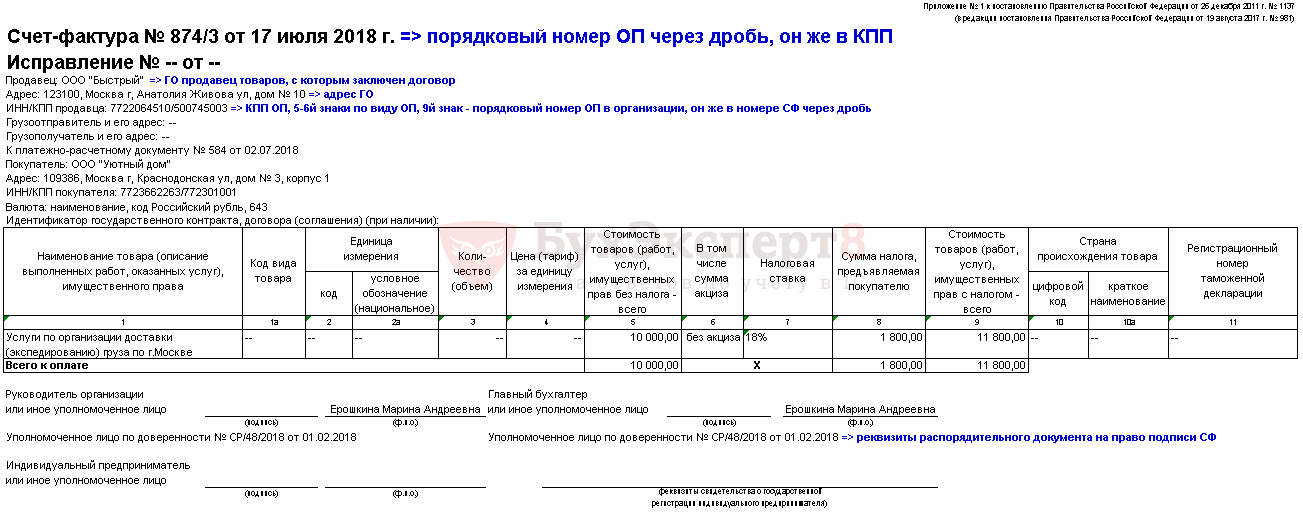

С начала года НДС уже по ставке 20% поступает в федеральный бюджет (Федеральный закон от 03.08.2018 № 303-ФЗ): то есть декларацию отправляет головная организация, и разреза по ОП в ней не будет. Но некоторые нюансы все-таки касаются учета в разрезе подразделений. В счете-фактуре, выписанном ОП, указывается цифровой код – через слеш. Также в счетах-фактурах и УПД указывается КПП обособленного подразделения (Письма Минфина РФ от 18.05.2017 № 03-07-09/30038, от 10.02.2012 № 03-07-09/06, ФНС России от 16.11.2016 № СД-4-3/21730@). Еще одно требование к заполнению: в счете-фактуре по строке 3 «Грузоотправитель и его адрес» должно быть отражено наименование и почтовый адрес обособленного подразделения, от которого выставлен документ (Письма Минфина РФ от 10.02.2012 № 03-07-09/06, от 01.04.2009 № 03-07-09/15, от 04.05.2006 № 03-04-09/08).

Как заполнить реквизиты счета-фактуры, выставляемого в адрес обособленного подразделения?

ИНН/КПП

Правилами заполнения счетов-фактур, утвержденными постановлением Правительства от 26.12.2011 № 1137, не определено, какой КПП должен быть указан в счете-фактуре, выставленном в адрес обособленного подразделения: головной организации или обособленного подразделения.

В этом случае в строке 6б «ИНН/КПП» Минфин РФ рекомендует указывать КПП обособленного подразделения (см. письма Минфина России от 04.05.2016 № 03-07-09/25719, от 26.02.2016 № 03-07-09/11029, от 05.09.2014 № 03-07-09/44671).

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Наименование покупателя

Покупателем товаров (работ, услуг), приобретаемых организацией для своих филиалов и других обособленных подразделений (или через них), является юридическое лицо, представляемое головной организацией. Поэтому счет-фактура оформляется на головную организацию, а в строке 6 «Покупатель» указываются ее реквизиты (см. письма Минфина России от 04.05.2016 № 03-07-09/25719, от 15.05.2012 № 03-07-09/55, УФНС России по г. Москве от 23.10.2009 № 16-15/1099)9, ФАС Северо-Кавказского округа от 01.04.2009 по делу № А63-675/2008-С4-17).

Нюансы оформления счета-фактуры через обособленное подразделение подробно рассматрены в КонсультантПлюс. Ознакомьтесь с экспертным мнением, получив бесплатный пробный доступ к справочно-правовой системе К+.

Местонахождение покупателя

В строке 6а счета-фактуры нужно писать: «Адрес, указанный в Едином государственном реестре юридических лиц, в пределах места нахождения юридического лица» (подп. «к» п. 1 Правил заполнения счетов-фактур в ред. постановления Правительства РФ от 19.08.2017 № 981).

До 01.10.2017 чиновники рекомендовали при оформлении счетов-фактур указывать в строке 6а «Адрес» адрес покупателя – юридического лица в лице головной организации (см. письма Минфина России от 26.02.2016 № 03-07-09/11029, Минфина России от 26.02.2016 № 03-07-09/11029).

Каких-либо официальных разъяснений о порядке указания адреса при выставлении счета-фактуры в адрес обособленного подразделения по новой форме в настоящий момент еще нет. Но анализируя в совокупности п. 3 ст. 55 ГК РФ и Правила заполнения счетов-фактур, можно предположить, что в рассматриваемой ситуации в строке 6а «Адрес» счета-фактуры нужно приводить адрес:

О последствиях ошибки в указании адресных данных читайте в материале «Адрес в счете-фактуре: что не является ошибкой».

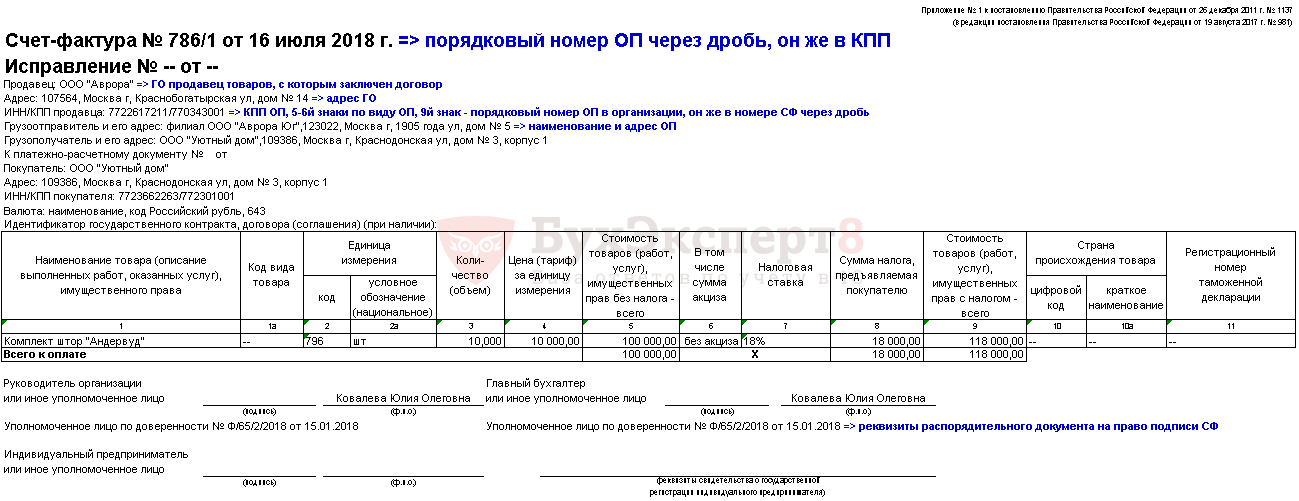

Наименование и адрес грузополучателя

Если грузополучателем товара является обособленное подразделение организации (например, филиал), в строке 4 «Грузополучатель и его адрес» счета-фактуры указываются реквизиты этого подразделения (см. письма Минфина РФ от 04.05.2016 № 03-07-09/25719, от 13.04.2012 № 03-07-09/35). Аналогичная точка зрения высказывалась чиновниками и ранее, в отношении счетов-фактур, выставленных по правилам постановления Правительства РФ от 02.12.2000 № 914 (письма УФНС России по г. Москве от 24.03.2009 № 16-15/028080, от 20.03.2008 № 19-11/026593, Минфина России от 02.11.2011 № 03-07-09/36).

Образец заполнения счета-фактуры в адрес филиала см. ниже

Порядок заполнения счета-фактуры на услуги отличается. Ознакомиться с образцом заполнения счета-фактуры на приобретение услуг филиалом организации у ИП можно в материале, подготовленном экспертами КонсультантПлюс. Получите пробный доступ к системе и бесплатно изучите информацию.

Итоги

Выставляя счет-фактуру обособленному подразделению покупателя, укажите наименование и ИНН и головной организации, КПП, наименование и адрес грузополучателя – обособленного подразделения. Что касается адреса покупателя в строке 6а счета-фактуры, вы можете воспользоваться рекомендациями, приведенными в этой статье, или дождаться официальных разъяснений.

Счет-фактура, выданный обособленным подразделением

Обособленные подразделения (филиалы) налогоплательщиками НДС не являются и своего ИНН не имеют (п. 1 ст. 143 НК РФ). Поэтому весь НДС, подлежащий уплате в бюджет, перечисляется по месту нахождения головной организации. Декларация по НДС составляется также в целом по организации и подается в налоговый орган по месту ее нахождения.

От того, насколько правильно заполнен счет-фактура (СФ), полученный от филиала, зависит судьба вычета НДС у покупателя. В этой статье мы рассмотрим особенности выставления счетов-фактур обособленным подразделением, если оно:

Оформление филиалом авансового СФ

Участники гражданского оборота вступают в правоотношения не с филиалом ввиду отсутствия у них правоспособности (п. 2 ст. 11 НК РФ), а с создавшим их юридическим лицом через физическое лицо — руководителя филиала, который действует по доверенности.

Шапка

По правилам оформления СФ нумерация должна быть сквозная по организации. Однако каждый филиал может делать свою нумерацию: это разрешается и вычетам НДС не препятствует (Письмо Минфина РФ от 11.10.2013 N 03-07-09/42466).

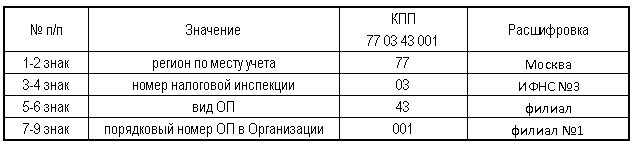

Как читать КПП обособки, например, 77 03 43 001:

5 и 6 знак КПП обособленного подразделения отличается от КПП «обычного» контрагента и может иметь значение:

В случае получения предоплаты головной организацией СФ на аванс оформляется в общем порядке, в частности:

Табличная часть

Получите понятные самоучители 2021 по 1С бесплатно:

Подписи

Если СФ выдан обособленным подразделением, то подписи ставят:

Оформление филиалом СФ на отгрузку товаров

Шапка

Табличная часть

Подписи

По общему правилу счет-фактура на реализацию товаров подписывается (п. 6 ст. 169 НК РФ, Письмо Минфина РФ от 14.10.2015 N 03-07-09/58937):

Если СФ выдан обособленным подразделением, то подписи ставят:

Оформление филиалом СФ на реализацию работ, услуг

Шапка

Табличная часть

Подписи

По общему правилу счет-фактура на реализацию работ, услуг подписывается (п. 6 ст. 169 НК РФ, Письмо Минфина РФ от 14.10.2015 N 03-07-09/58937):

Если СФ выдан обособленным подразделением, то подписи ставят:

Принятие НДС к вычету по приобретениям у филиалов

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

Принятие НДС к вычету отражается в Книге покупок. При получении СФ от обособленного подразделения запись в Книге покупок будет иметь следующие особенности:

Можно ли принять к вычету НДС по СФ, если вместо КПП обособленного подразделения указан КПП головной организации?

Можно (п. 2 ст. 169 НК РФ, п. 2 ст. 171 НК РФ, п. 1 ст. 172 НК РФ). Указание КПП головной организации вместо КПП филиала не мешает ИФНС идентифицировать поставщика и не является существенной ошибкой, ведущей к отказу в вычете НДС.

В декларации по НДС в Разделе 9 «Сведения из книги продаж» продавец информацию о КПП обособленного подразделения не указывает. Поэтому сверки по КПП в декларации по НДС нет.

И все же не советуем делать явных ошибок и принимать некорректную первичку от поставщиков. Если в СФ от филиала указан КПП головной организации, то попросите замену документа и обезопасьте себя от возможных придирок контролеров.

По правилам заполнения Книги покупок, в ней должен заполняться тот КПП, который указан в счете-фактуре. Следовательно, если в СФ указан КПП обособленного подразделения, то именно он и должен отражаться в Книге покупок и в декларации по НДС в Разделе 8.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Все коды видов операций: инструкция по применению

С I квартала 2019 года введён КВО 45 для применения вычетов сумм налога, предъявленных иностранной организацией и (или) иностранной организацией-посредником. Чтобы было проще разобраться, какой код в какой хозяйственной ситуации применять, мы свели все коды в таблицу и добавили комментарии.

Перейти к нужным группам кодов можно сразу из меню — они сгруппированы по порядку: